Скидки

Организация может предоставлять скидки на продаваемые товары, выполненные работы, оказанные услуги.

Скидки могут быть предоставлены :

√ до реализации товаров (выполнения работ, оказания услуг);

√ после реализации товаров (выполнения работы, оказания услуг).

При предъявлении скидки, предоставленной до момента реализации товаров (выполнения работ, оказания услуг) не нужно делать каких-либо корректировок в первичных документах. И в бухгалтерском, и в налоговом учете выручка отражается в сумме, которую должен заплатить покупатель, то есть с учетом скидки (п. 6.5 ПБУ 9/99 «Доходы организации» и п. 2 ст. 249 Налогового кодекса РФ). При этом НДС также начисляется на стоимость товара, уменьшенную на величину скидки (п. 1 ст. 154 и ст. 166 НК РФ).

При этом цена на один и тот же товар, проданный разным покупателям, не должна отличаться более чем на 20 процентов (п.3 ст.40 НК РФ). При этом рекомендую документально подтвердить расчеты отклонений и среднего уровня цен, применяемых организацией. Так, в Постановлении ФАС Северо-Западного округа от 7 июля 2003 г. по делу № А56-36999/02 судьи указали на то, что инспекторы не имели права сравнивать договорные цены с рыночными, поскольку не исследовали уровень цен, которые применяет организация. Согласно п. 11 ст. 40 Налогового кодекса РФ, определяя рыночную цену, нужно использовать официальные источники информации. Судьи зачастую считают такими источниками заключения экспертов. Например, в Постановлении ФАС Восточно-Сибирского округа от 4 марта 2004 г. по делу № А78-3354/03-С2-20/119-Ф02-616/04-С1 речь идет о споре о рыночных ценах на аренду магазина. В документах, которые представили стороны, уровень цен не совпадал. В результате судьи назначили экспертизу и потребовали рассчитать для фирмы налоги исходя из выводов экспертов.

Скидки, предоставленные после момента реализации товаров, можно разделить на два вида: скидки, предоставляемые в отчетном периоде признания дохода, и скидки, предоставляемые в налоговом периоде, следующем за периодом признания дохода от реализации.

По мнению специалистов Минфина России, при предоставлении скидок на реализованные раннее товары внесение исправлений в первичную документацию не требуется. Достаточно документов, подтверждающих выполнение условий, дающих право на скидку и справки-расчета бухгалтера, позволяющих в отчетном периоде отразить в учете изменение результатов деятельности по прошлым периодам.

Если скидка предоставляется в текущем периоде, то в бухгалтерском учете производятся сторнировочные записи и корректируется раннее отраженная выручка (П. 6.5.ПБУ 9/99).

Если по условиям договора скидка предоставляется в следующем периоде, то в бухгалтерском учете скидка отражается как внереализационный расход. Налоговая база по НДС при этом пересчитывается за прошлые периоды и подается уточненная декларация с учетом изменившейся цены на сумму скидок и соответствующей ей суммы НДС. Аналогично рассчитывается и отражается налоговая база по налогу на прибыль (письмо МНС России от 25.07.2002 №02-3-08/84-Ю216 и от 25.01.2005 № 02-1-08/@.

Внимательно определяйте случаи предоставления скидок и прощения долга. Если договоров возможность изменения цены в принципе не предусмотрена, то изменение задолженности по инициативе одной из сторон с юридической точки зрения будет рассматриваться как операция по прощению долга и в этом случае сумма долга не может уменьшить налогооблагаемую базу по налогу на прибыль (п. 16 ст. 270 НК РФ).

Кроме того, если соглашением (договором) прямо предусмотрено, что новая цена договора распространяется на весь товар, поставленный с начала действия договора, то налоговые последствия такого изменения цены договора строятся на основании ст. 54 НК РФ (т.е. организация должна внести исправления в налоговые декларации периодов реализации ценностей, так как в этих периодах произошло искажение величины налоговой базы. Если же соглашением срок действия новой цены не указан, то он принимается только на последующие поставки с момента подписания соглашения. Если организация нарушает вышеназванный порядок (производит пересчет задолженности не с момента подписания соглашения за отгруженный ранее товар), то такая скидка на основании ст. 572 и 574 НК РФ рассматривается как безвозмездная передача имущественного права. В таком случае в соответствии с п. 16 ст. 270 НК РФ сумма скидки не может быть учтена в уменьшение налоговой базы по налогу на прибыль (письмо ФНС России от 25.10.2005 №02-1-08@).

В бухгалтерском учете, если скидка договором не предусмотрена, либо безосновательно предоставлена за прошлые поставки, частичное прекращения обязательства покупателя по оплате продукции вследствие прощения долга на основании п.2 ПБУ 10/99 признается расходом организации (Дебет 91 «Прочие доходы и расходы Кредит 62 „Расчеты с покупателями и заказчиками“).

По сумме прощенного долга признается постоянное налоговое обязательство (подп. 4,7 ПБУ 18/02) . Для целей исчисления НДС прощение долга признается безвозмездной передачей. При использовании учетной политики «по отгрузке» НДС в этом случае уже начислен, «по оплате» – после предоставления скидок необходимо начислить в бюджет НДС, содержащийся в сумме скидок (в бухгалтерском учете начисление НДС осуществляется за счет сформированного раннее источника Дебет 76/НДС Кредит 68/НДС).

В соответствии с изменениями, внесенными в ст. 265 НК РФ Федеральным законом от 06.06.205 №58-ФЗ, с 206 года продавец может учитывать сумму предоставленной скидки в умен6ьшение налоговой базы по налогу на прибыль в том периоде, когда принимается решение о предоставлении скидки (т.е. выполняются условия заключенного договора) без уточнения с бюджетом по предыдущим периодам. Но это не относиться к операциям прощения долга, а речь идет только о предоставлении скидок.

Например, ОАО «Меркурий» продает товар ООО «Генуя» по цене 54 руб. за единицу, в том числе НДС – 8.2 руб. Договором поставки предусмотрено, что если в течение календарного года общее количество приобретенного товара превысит 1 500 ед., то цена за единицу товара составит 50 руб., в том числе НДС – 7,6 руб., для всех ранее приобретенных партий товара.

В октябре 2005 г. ООО «Генуя» закупило 350 ед. товара. Сумма реализации составила 18 900 руб. (350 ед.*54 руб./ед.). В ноябре и в декабре – 650 ед. Сумма реализации помесячно в ноябре и в декабре составила 35 100 руб. (650 ед. *54 руб./ед.).В декабре установленный лимит в 1 500 ед. был превышен и составил 1 650 ед. (350 ед. +650 ед. +650 ед.). ОАО «Меркурий» и ООО «Генуя» составили акт о достижении условий, при которых покупателю предоставляется скидка. Сумма скидки составила 6 600 руб. ((54 руб./ед. – 50 руб./ед.)*1 650 ед.).

В бухгалтерском учете ОАО «Меркурий» хозяйственные операции будет отражены следующим образом:

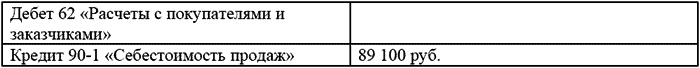

1. Отражена реализация товара без учета скидки

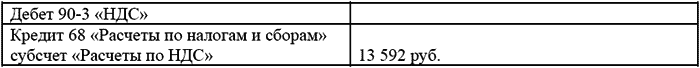

2. Начислен НДС с суммы реализованного товара

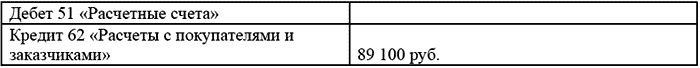

3. Покупателями оплачен приобретенный товар

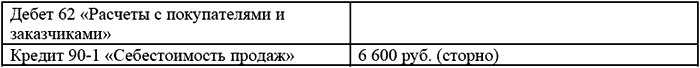

4. После подписания акта о достижении условий предоставления скидок методом «красное сторно» отражено уменьшение стоимости реализации товара в результате предоставления скидки

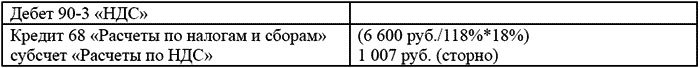

5. Методом «красное сторно» отражено уменьшение стоимости начисленного НДС

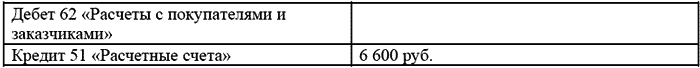

6. Сумма предоставленной скидки возвращена покупателю на расчетный счет

Кроме того, руководствуясь требованиями налоговых органов, ОАО «Меркурий» представил уточненную налоговую декларацию по НДС, в которой в начисленный НДС за октябрь 2005 года был уменьшен на 214 руб. (((54 руб./ед. – 50 руб./ед.)*350 ед.)/118%*18%, за ноябрь и декабрь уменьшен на 397 руб. (((54 руб. /ед.)*650 ед./118%*18%).

Налог на прибыль по итогам 2005 года должен быть уменьшен на 1 346 руб. (((54 руб./ед. – 8,2 руб./ед.) – (50 руб./ед. – 7,6 руб./ед.))*(350 ед.+650 ед. + 650 ед.) *24%)).

Не стоит винить ребенка за то, что он боится темноты. Настоящая трагедия – это когда взрослый человек боится света.

Не стоит винить ребенка за то, что он боится темноты. Настоящая трагедия – это когда взрослый человек боится света.