Налог на имущество

Налог на имущество уплачивается организацией по итогам года. В течение года уплачиваются авансовые платежи по налогу, если законом субъекта Российской Федерации не предусмотрено иное (п. 2 ст. 383 НК РФ). По окончании каждого отчетного периода (квартала, полугодия, 9 месяцев) организация обязана представлять в налоговые органы по своему местонахождению, местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества налоговые расчеты по авансовым платежам, а по истечении года – налоговую декларацию по налогу (п. 1 ст. 386 НК РФ).

Организация, созданная в период с января по ноябрь 2006 г., должна заплатить налог на имущество за этот год и подать налоговую декларацию за 2006 год в срок не позднее 30 марта 2007 г. Если организация зарегистрирована в декабре 2006 г., то она должна заплатить налог и отчитаться по нему не позднее 30 апреля 2008 г. (по итогам 2007 г.). В течение 2007 г. ежеквартально она должна будет платить авансовые платежи по налогу на имущество и сдавать расчеты по ним в срок не позднее 30 дней со дня окончания соответствующего отчетного периода (п. 2 ст. 386 НК РФ). Первым отчетным периодом для нее будет декабрь 2006 г. – март 2007 г. Более подробно порядок начисления и уплаты налога на имущество при создании организации мы рассмотрим далее.

Если организация имеет обособленные подразделения, выделенные на отдельный баланс, то такие обособленные уплачивают налог (авансовые платежи по налогу) в бюджет по местонахождению каждого из обособленных подразделений в отношении имущества, находящегося на балансе каждого из них (ст. 384 НК РФ). Сумма налога рассчитывается как произведение налоговой ставки, действующей на территории соответствующего субъекта РФ, где расположены обособленные подразделения, и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со ст. 376 НК РФ.

За обособленные подразделения, не выделенные на отдельный баланс, начисляет и уплачивает налог головной офис организации в бюджет по месту своего расположения. В письме от 19 января 2006 г. № 03-06-01-04/07 Минфина России даны такие разъяснения, что исходя из положений п. 1 ст. 376,п. 3 ст. 382, п. 3 ст. 383 и ст. 386 НК РФ организация, имеющая не выделенное на отдельный баланс обособленное подразделение, наделенное движимым имуществом, не обязана представлять в налоговый орган по местонахождению подразделения налоговые расчеты по авансовым платежам и налоговую декларацию по налогу на имущество. Уплачиваются эти платежи по местонахождению головной организации.

Что касается обособленного имущества организации, находящегося вне места ее нахождения или ее обособленных подразделений, то здесь нужно руководствоваться положениями ст. 385 НК РФ. В частности, Минфин России в своем письме от 25 апреля 2005 г. № 03-06-01-04/211 разъясняет, что организация, учитывающая на балансе объекты недвижимого имущества, которые находятся вне местонахождения организации или ее обособленного подразделения, имеющего отдельный баланс, уплачивает налог на имущество (авансовые платежи по налогу) в бюджет по местонахождению каждого из указанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта Российской Федерации, на которой расположены эти объекты недвижимого имущества, и налоговой базы (средней стоимости имущества), определенной за налоговый (отчетный) период в соответствии со статьей 376, в отношении каждого объекта недвижимого имущества. Таким обособленным имуществом могут быть и линии электропередач, и сооружения связи, и затраты по реконструкции (неотделимые улучшения) арендуемого организацией помещения.

Согласно разъяснениям Минфина, выраженным в Письме Минфина России от 21 июня 2005 г. № 03-06-01-04/284 под недвижимым имуществом в этом случае понимается единый обособленный комплекс, представляющий собой совокупность объектов, установок, сооружений, оборудования и другого имущества, объединенных единым функциональным предназначением. В данный комплекс включается все имущество, указанное в технической документации (техническом паспорте) на объект недвижимого имущества, а также дополнительно установленное или смонтированное в ходе капитальных вложений имущество, которое функционально связано со зданием (сооружением) и перемещение которого без причинения несоразмерного ущерба его назначению невозможно.

В состав объекта недвижимого имущества в том числе включаются объекты основных средств, учитываемые как отдельный инвентарный объект, и конструктивно связанные с недвижимостью, в т.ч. лифты, встроенная система вентиляции помещений, телефонные линии, локальные сети и другие коммуникации здания.

Не включаются в состав объекта недвижимого имущества такие отдельные объекты основных средств, которые не требуют монтажа; могут быть использованы вне объекта недвижимого имущества; демонтаж которых не причиняет несоразмерного ущерба их назначению; функциональное предназначение которых не является неотъемлемой частью функционирования объекта недвижимого имущества как единого обособленного комплекса. К указанным объектам, в частности, относятся компьютеры, столы, транспортные средства, средства видеонаблюдения и т.п.

На практике может возникнуть такая ситуация, когда объект основных средств находится на балансе обособленного подразделения, имеющего отдельный баланс, а физически расположен на территории головной организации. Если такое основное средство является движимым имуществом, то оно должно учитываться на основании п.1 статьи 376, п.3 статьи 382, статей 384 и 386 Налогового Кодекса РФ при определении налоговой базы обособленного подразделения организации, имеющего отдельный баланс, а исчисление и уплата налога (авансовых платежей по налогу), а также представление налоговой декларации (налогового расчета по авансовым платежам по налогу) должно производиться по месту нахождения указанного обособленного подразделения. Если же такая ситуация возникает в отношении объекта недвижимого имущества, то на основании п.1 статьи 376, п.3 статьи 382, п.3 статьи 383 и статьи 386 Налогового Кодекса РФ указанное имущество должно учитываться при определении налоговой базы организации, а исчисление и уплата налога (авансовых платежей по налогу), а также представление налоговой декларации (налогового расчета по авансовым платежам по налогу) должно производиться по месту нахождения этой организации. (Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 7 июня 2005 г. № 03-06-05-04/156 «О порядке исчисления налога на имущество по основным средствам, находящимся на балансе обособленного подразделения»).

Большое значение имеет своевременное документальное закрепление за обособленными подразделениями передаваемых им основных средств и правильное территориальное распределение объектов основных средств, поскольку ставки налога на имущество на территориях различных областей могут значительно отличаться. Однако в случае неправильного территориального распределения объектов налогообложения по данным бухгалтерского учета, в результате чего налог на имущество по отдельным филиалам, находящимся на территории одной области, может быть исчислен неверно, не приводит, по мнению судебных органов, к привлечению налогоплательщика к ответственности.

Данная позиция изложена в Постановлении ФАС Волго-Вятского округа от 12 июля 2005 г. по делу № А11-649/2005-К2-19/41. Был выявлен у организации факт неверного распределения основных средств, являющихся объектами налогообложения по налогу на имущество по филиалам, что послужило основанием для привлечения организации к ответственности по статье122 Налогового Кодекса РФ. Однако судом было установлено, что, выявив указанные факты, организация подготовила уточненные налоговые декларации по налогу на имущество и направила их в соответствующие территориальные налоговые органы. При этом недоплата части налога на имущество, образовавшаяся в учете межрайонной ИФНС России, компенсировалась переплатой в аналогичном размере части налога, учитываемой в межрайонной ИФНС России по крупнейшим налогоплательщикам. В целом в пределах территории области налог за спорные периоды был уплачен полностью и своевременно.

Налог на имущество является единым, и частичная его неуплата налогоплательщиком в местный бюджет по местонахождению одного обособленного подразделения при наличии переплаты в той же сумме в местный бюджет по местонахождению другого подразделения в пределах территории одного субъекта РФ не может свидетельствовать о наличии у налогоплательщика в целом недоимки по уплате этого налога.

Суд решил, что несоблюдение налогоплательщиком порядка уплаты налога на имущество, а именно направление части средств вместо одного местного бюджета в другой, не может служить основанием для привлечения его к ответственности по п. 1 ст. 122 НК РФ.

Что касается уплаты налога на имущество по созданным или ликвидированным организациям, то здесь существуют следующие особенности.

Как правило, организации не образуются 1 января и не ликвидируются 31 декабря. К тому же, организация может образовывать обособленные подразделения с выделением их на отдельный баланс, которые также должны рассчитывать налог на имущество не с начала налогового периода. Учитывая тот факт, что главой 30 Налогового Кодекса РФ не определен механизм исчисления и уплаты налога в случаях создания, реорганизации, ликвидации организации, то рассмотрим рекомендации Минфина России, изложенные в письме от 16.09.2004 № 03-06-01-04/32.

Поскольку главой 30 Налогового Кодекса не предусмотрен особый порядок расчета среднегодовой (средней) стоимости имущества для организаций (или их обособленных подразделений), созданных или ликвидированных в течение налогового (отчетного) периода, то при определении среднегодовой (средней) стоимости имущества применяется общий порядок, содержащийся в пункте 4 статьи 376 Кодекса, с учетом положений статьи 379 Кодекса. В соответствии со статьей 379 Налогового Кодекса налоговым периодом считается календарный год, а отчетными периодами – I квартал, первое полугодие и 9 месяцев календарного года. Далее указывается, что налоговой базой по налогу на имущество является среднегодовая – именно средняя за календарный год, а не средняя за период деятельности организации или ее обособленного подразделения, имеющего отдельный баланс, следовательно, при ее определении, а также при определении средней стоимости имущества должно учитываться общее количество месяцев в календарном году, а также в соответствующем отчетном периоде (т.е. квартале, полугодии и 9 месяцах календарного года).

Данное разъяснение касается и порядка определения среднегодовой (средней) стоимости в случае снятия или постановки на баланс организации в течение налогового (отчетного) периода имущества, по которому налоговая база в соответствии с пунктом 1 статьи 376 Кодекса определяется отдельно.

По вопросу исчисления и уплаты налога на имущество организациями в отношении ликвидированных обособленных подразделений и (или) проданных объектов недвижимого имущества, по которым уплачены авансовые платежи по налогу на имущество организаций, предлагается опираться на норму статьи 45 Налогового Кодекса РФ, согласно которой обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах, причем налогоплательщик вправе исполнить обязанность по уплате налогов досрочно.

На этом основании организация может представить в налоговый орган налоговую декларацию по налогу на имущество в отношении ликвидированного обособленного подразделения и (или) проданного объекта недвижимого имущества в течение календарного года до срока ее представления, установленного пунктом 3 статьи 386 НК РФ.

Рассмотрим порядок начисления и уплаты налога на имущество при создании организации: Согласно п. 4 ст. 376 Налогового кодекса РФ среднегодовая стоимость имущества равна сумме остаточной стоимости имущества на 1-е число каждого отчетного месяца, деленной на количество месяцев отчетного периода плюс один. В таком случае возникает вопрос: на какое количество месяцев необходимо разделить сумму остаточной стоимости имущества филиала – считая с начала года или с месяца создания? Статья 55 Налогового кодекса РФ устанавливает налоговый период для вновь созданных организаций период времени со дня ее создания до конца данного года. При этом днем создания организации признается день ее государственной регистрации. При создании организации в день, попадающий в период времени с 1 декабря по 31 декабря, первым налоговым периодом для нее является период времени со дня создания до конца календарного года, следующего за годом создания. Здесь наблюдается некое противоречие с законом «О бухгалтерском учете», в соответствии с которым, первым отчетным годом для организаций, созданных после 1 октября, признается период с даты их государственной регистрации по 31 декабря следующего года. Получается, что организация, образованная в ноябре текущего года, обязана сдать налоговую декларацию по имеющемуся имуществу за текущий год, а бухгалтерскую отчетность – за следующий год. Рассмотрим порядок расчета налога на имущество вновь созданной организации на примере 6.15.

Пример 6.15. ООО »Юпитер» зарегистрировалась в налоговом органе 15 мая 2007 года. Первым отчетным периодом для нее будет являться полугодие 2007 года. Не позднее 30 июля 2007 года организация должна представить налоговую декларацию по налогу на имущество и уплатить авансовый платеж.По данным бухгалтерского учета остаточная стоимость основных средств ООО «Юпитер» составляет:На 1 мая– 0 руб.На 1 июня – 50000руб.На 1 июля – 86400 руб.Определим среднюю остаточную стоимость за период:(50000+86400)/ 7 = 19486, где 7 – количество месяцев в отчетном периоде (полугодие), увеличенное на единицу. Предположим, что субъектом Российской Федерации, в котором зарегистрирована данная организация, установлена ставка налога на имущество организаций в размере 2,2%.Следовательно, по итогам полугодия 2006 года в региональный бюджет организации необходимо уплатить 107 руб. (19486 × 1/4 × 2,2%).Аналогично будем рассчитывать авансовые платежи по налогу на имущество за 9 месяцев (складываем остаточную стоимость имущества на 1 июня, 1 июля, 1 августа, 1 сентября, 1 октября, делим уже на 10).

Обращаем внимание на то, что данное положение касается вновь созданных организаций. На практике уже действующая организация создает обособленное подразделение с отдельным балансом, следовательно, налоговая база может не увеличиваться, изменяется только место уплаты определенной части налога, так как создаваемому обособленному подразделению передается часть имущества головной организации. Вследствие этого среднегодовая стоимость имущества головной организации уменьшается, а стоимость имущества обособленного подразделения увеличивается, в целом по организации стоимость имущества остается неизменной с начала года.

Руководствуясь вышеприведенными разъяснениями Минфина, рассмотрим пример расчета налога на имущество по вновь созданному обособленному подразделению, выделенному на отдельный баланс:

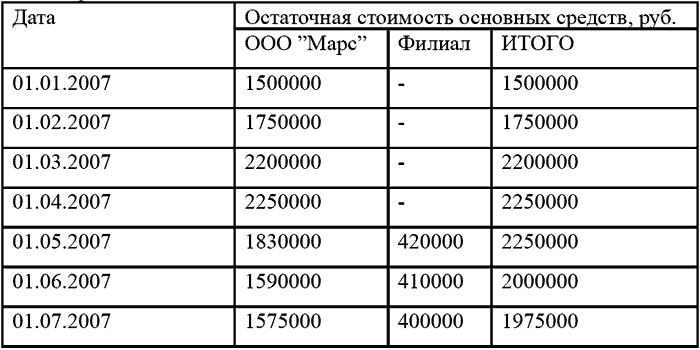

Пример 6.16. ООО «Марс» , зарегистрированное в г. Волгограде, приняло решение о создании филиала в г.Самаре. Филиал зарегистрирован по месту своего нахождения в налоговых органах 5 апреля 2007 года. По данным бухгалтерского учета остаточная стоимость основных средств ООО « Марс» за I квартал 2007 года составляет:На 1 января – 1 500 000 руб.На 1 февраля – 1 750 000 руб.На 1 марта – 2 200 000 руб.На 1 апреля – 2 250 000 руб.Средняя стоимость имущества за отчетный период составила 1 925 000 руб. [(1500000+1750000+2200000+2250000) : 4].Сумма авансового платежа за I квартал – 10588 руб. (1925000 × 2,2% : 4).ООО «Марс» передало своему филиалу имущество на баланс в апреле 2007 года. Остаточная стоимость основных средств ООО «Марс» и филиала за полугодие 2007 г. приведена в таблице.

Средняя стоимость имущества головной организации за полугодие составит – 1813 571 руб. [(1500000+1750000+2200000+2250000+1830000+1590000+1575000): 7]. Сумма авансового платежа за полугодие – 9975 руб. (1813571 × 2,2% : 4). Головная организация должна уплатить по месту своей регистрации в г.Волгограде до 30 июля 2007 года авансовый платеж в размере 9975 рублей.Средняя стоимость имущества филиала – 175714 руб. [(420000+ 410000 + 400000) : 7], а сумма авансового платежа по налогу – 966 руб. (175714 × 2,2% : 4). Филиал должен уплатить авансовый платеж по налогу на имущество по месту регистрации в г. Самаре до 30 июля 2007 года в размере 966 руб.

Рассмотрим порядок исчисления налога на имущество при ликвидации организации или реорганизации. Обратимся еще раз к статье 55 Налогового Кодекса РФ. Пунктом 3 указанной статьи установлено, что если организация была ликвидирована (реорганизована) до конца календарного года, последним налоговым периодом для нее является период времени от начала этого года до дня завершения ликвидации (реорганизации). Если организация, созданная после начала календарного года, ликвидирована (реорганизована) до конца этого года, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации). Если организация была создана в день, попадающий в период времени с 1 декабря по 31 декабря текущего календарного года, и ликвидирована (реорганизована) раньше следующего календарного года, следующего за годом создания, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации) данной организации.

В случае, если организация продает или ликвидирует недвижимое имущество в текущем календарном году, то налоговым периодом по налогу на это имущество в данном календарном году является период времени фактического нахождения имущества в собственности налогоплательщика.

Поскольку в соответствии со ст. 45 Налогового кодекса РФ обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах, а налогоплательщик вправе исполнить обязанность по уплате налогов досрочно, то организация имеет право представить в налоговый орган налоговую декларацию по налогу на имущество в отношении ликвидированной организации или ликвидированного обособленного подразделения, а также проданного объекта недвижимого имущества в течение календарного года до срока ее представления, установленного п. 3 ст. 386 Налогового Кодекса РФ.

К моменту окончания ликвидации организации основные средства должны быть реализованы, а в случае ликвидации филиала основные средства могут быть переданы головной организации либо также проданы. Следовательно, при ликвидации организации или филиала среднегодовая стоимость имущества, на основании которой исчисляется сумма налога, подлежащего уплате по месту нахождения имущества, будет определяться как сумма остаточной стоимости имущества на 1 число каждого месяца до месяца ликвидации, деленная на 13. Рассмотрим пример 6.17.

Пример 6.17. Участниками ООО »Меркурий» 20 февраля 2007 г. было принято решение о его ликвидации. До 25 апреля 2007 года все основные средства были проданы.Остаточная стоимость основных средств ООО «Меркурий»На 1 января 2007 г. – 150 000 руб.На 1 февраля 2007 г. – 120 000 руб.На 1 марта 2007 г. – 90 000 руб.На 1 апреля 2007 г. – 60 000 руб.Средняя стоимость имущества за I квартал составила (150 000 + 120 000 + 90 000 + 60 000) : 4 = 105 000 руб. Сумма авансового платежа за I квартал 2007 года 578 руб.15 мая 2007 года ООО »Меркурий» подало окончательный ликвидационный баланс и налоговые декларации, в том числе по налогу на имущество:Среднегодовая стоимость имущества на дату подачи налоговой декларации составляет:(150 000 + 120 000 + 90 000 + 60 000) : 13 = 32 308 руб.Сумма налога на имущество, подлежащая уплате в бюджет 32308 × 2,2% = 711 руб. С учетом авансового платежа за I квартал нужно доплатить 133 руб.

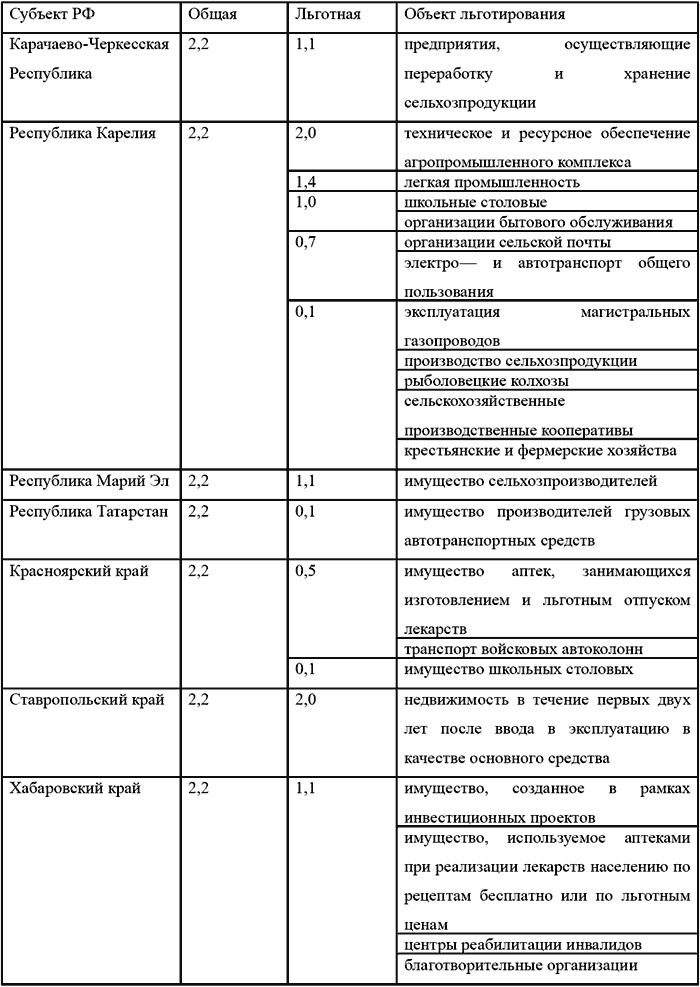

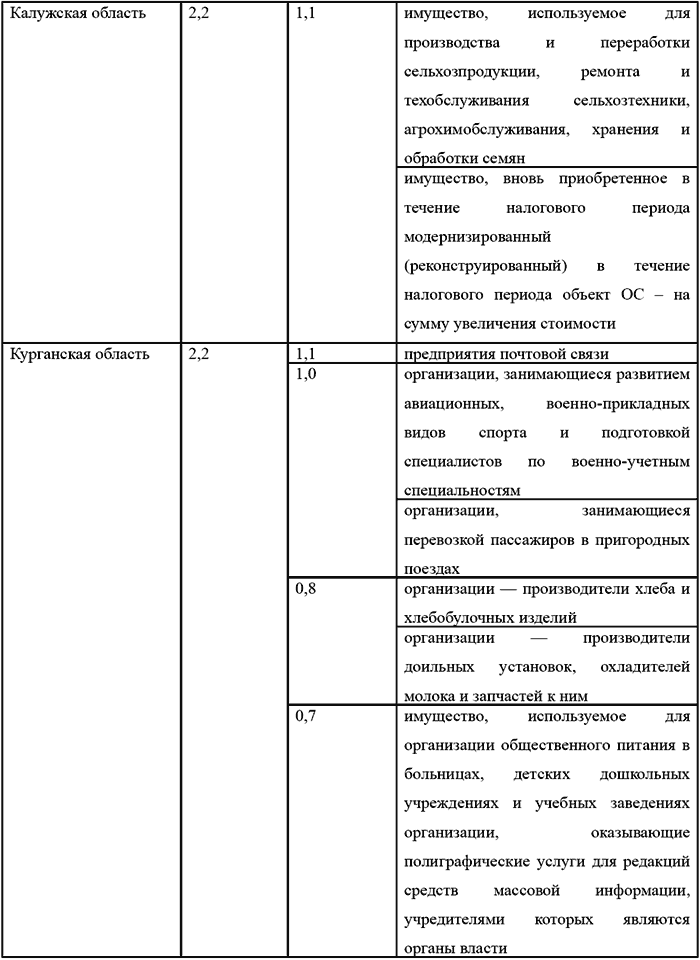

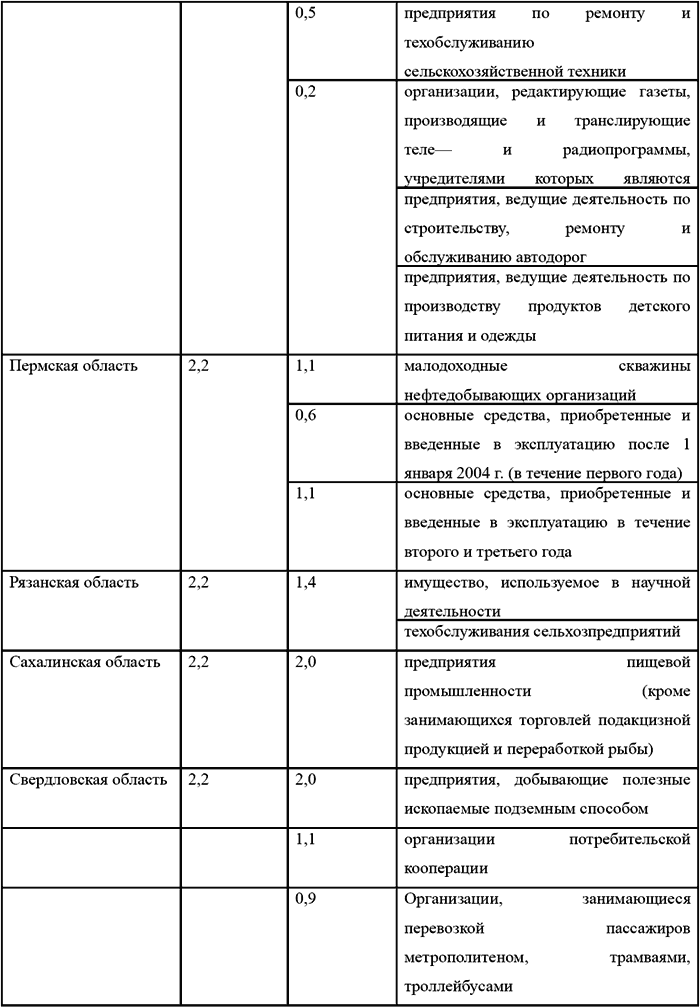

Следует обратить внимание на применение льгот по налогу на имущество, предусмотренных ст. 381 НК РФ. Льготы установлены как для организации в целом (научные организации, протезно-ортопедические предприятия и др.), так и для отдельных их обособленных подразделений (например, испытательных полигонов), а также определенных видов их имущества (жилой фонд, объекты социально-культурной сферы и т.д.). Соответственно льготы по налогу необходимо применять в зависимости от того, для какого именно объекта они установлены. Например, льгота, установленная для организации, распространяется и на все ее обособленные подразделения. А вот если льготируется только конкретное имущество, льготу применяет лишь то структурное подразделение организации, в котором это имущество находится. При применении льготы по налогу на имущество, организациям, имеющим объекты основных средств, подпадающих под льготное налогообложение, следует иметь в виду, что необходимо вести раздельный учет основных средств, в отношении которых может использоваться льгота и не может использоваться. При отсутствии раздельного учета или же нецелевом использовании льготируемых объектов налог на имущество должен начисляться и уплачиваться. Данная точка зрения приводится в письме УМНС России по Московской области от 02.03.04 г. № 03-31/4133/Г837 «О налоге на имущество организаций».

Cтавки налога на имущество организации (%)

Количество изменений в части исчисления и уплаты налога на имущество с 1 января 2007 г. незначительно. Федеральным законом от 3 июня 2006 г. №75-ФЗ всего лишь уточнена формулировка льготы для резидентов особых экономических зон. Пункт 17 ст. 381 НК РФ в новой редакции звучит так: освобождаются от налогообложения организации – в отношении имущества, учитываемого на балансе организации – резидента особой экономической зоны, созданного или приобретенного в целях ведения деятельности на территории особой экономической зоны и расположенного на территории данной особой экономической зоны, в течение пяти лет с момента постановки на учет указанного имущества.

Важно верить, что талант нам даётся не просто так – и что любой ценой его нужно для чего-то использовать.

Важно верить, что талант нам даётся не просто так – и что любой ценой его нужно для чего-то использовать.