Что изменится в бухотчетности в 2020 году

Из этой статьи вы узнаете, какие нововведения и изменения предусмотрены в законодательстве в отношении бухгалтерской отчетности в 2020 году. Сразу скажем, что изменений довольно много и они носят основополагающий характер.

Новые формы отчетности

Приказ Минфина России от 19.04.2019 № 61н внёс многочисленные изменения в приказ Минфина от 2 июля 2010 года № 66н (далее — приказ № 66н), которым утверждены сами формы бухгалтерской отчетности организаций.

Поправки связаны с внесением изменений в:

- ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»;

- ФЗ о бухучете (с 2020 г. ФНС формирует и ведет единый госреестр бухотчетности).

Таким образом, бухотчетность за 2019 год необходимо сдавать по обновлённым формам.

Изменения, общие для всех форм

Поправки есть в заголовочной части всех форм отчетности.

Коды форм по ОКУД приведены в соответствие с постановлением Госстандарта России от 30.12.1993 № 299 в действующей редакции приказов Росстандарта. Также заменена отсылка с кодов видов деятельности по ОКВЭД на ОКВЭД 2.

Обратите внимание, что теперь в бухбалансе и отчете о финрезультатах вносить данные можно только в «тыс. руб.», а в «млн руб.» — нельзя (ранее можно было выбирать).

Последний показатель исключен из форм.

Изменения в отчете о финрезультатах

Строка 2410 получила новое название — «Налог на прибыль», где убрали слово «текущий».

Из формы исключены строки:

- 2421 «Постоянные налоговые обязательства (активы)»;

- 2430 «Изменение отложенных налоговых обязательств»;

- 2450 «Изменение отложенных налоговых активов».

Одновременно появились новые строки:

- налог на прибыль (отражают расход и доход по налогу на прибыль; ранее — отсутствовал);

- 2411 «Текущий налог на прибыль» (ранее — текущий налог на прибыль, в т. ч. постоянные налоговые обязательства (активы);

- 2412 «Отложенный налог на прибыль» (ранее — изменение отложенных налоговых обязательств/изменение отложенных налоговых активов);

- 2530 «Налог на прибыль от операций, результат которых не включается в чистую прибыль (убыток) периода» (участвует в формировании совокупного финансового результата периода; ранее отсутствовал).

Совокупный финрезультат теперь нужно будет определять, как сумму строк:

| ЧИСТАЯ ПРИБЫЛЬ (УБЫТОК)

РЕЗУЛЬТАТ ОТ ПЕРЕОЦЕНКИ ВНЕОБОРОТНЫХ АКТИВОВ, НЕ ВКЛЮЧАЕМЫЙ В ЧИСТУЮ ПРИБЫЛЬ (УБЫТОК) ПЕРИОДА РЕЗУЛЬТАТ ОТ ПРОЧИХ ОПЕРАЦИЙ, НЕ ВКЛЮЧАЕМЫЙ В ЧИСТУЮ ПРИБЫЛЬ (УБЫТОК) ОТЧЕТНОГО ПЕРИОДА НАЛОГ НА ПРИБЫЛЬ ОТ ОПЕРАЦИЙ, РЕЗУЛЬТАТ КОТОРЫХ НЕ ВКЛЮЧАЕТСЯ В ЧИСТУЮ ПРИБЫЛЬ (УБЫТОК) ПЕРИОДА |

Таким образом, Минфин уточнил показатели, характеризующие налог на прибыль. А именно — состав и наименование показателей, раскрывающих величину налога на прибыль в отчете о финансовых результатах (информационное сообщение Минфина России от 28.05.2019 № ИС-учет-18 ).

Соответствующим образом изменены коды строк, установленные в Приложении № 4 к приказу № 66н.

Отметим, что перечисленные изменения в отчете нужно иметь в виду с бухотчетности за 2020 год. Хотя организация вправе принять решение использовать их и ранее.

Что изменилось в упрощенном отчете о финрезультатах

В строку «Налоги на прибыль (доходы)» теперь необходимо включать текущий налог на прибыль и отложенный налог.

Это изменение в отчете о финансовых итогах необходимо применять с бухгалтерской отчетности за 2020 год. Однако организация вправе принять решение использовать его и раньше.

- форма КНД 0710099 — кто отчитывается в общем порядке;

- форма КНД 0710096 — кто отчитывается по упрощенным формам.

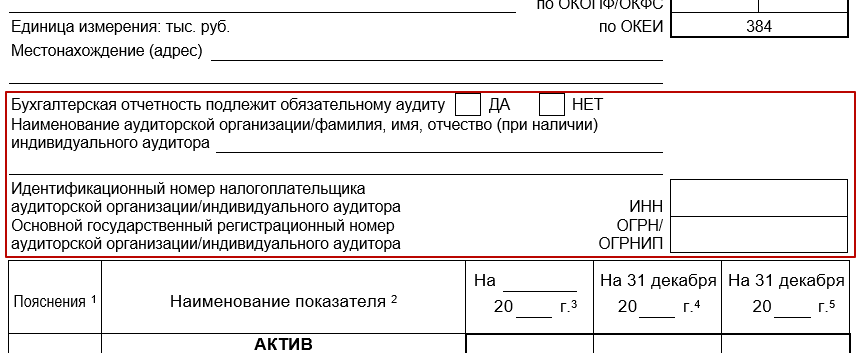

Новая строка для аудита

Кроме того, под шапкой баланса добавлена строка для отметки об обязательном аудите годовой отчетности. Этот блок выглядит так:

Если аудит обязателен, нужно сделать пометку в соответствующем поле и указать сведения об аудиторе.

Уточнен порядок признания бухотчетности составленной

По общему правилу бухгалтерская отчетность организации считается составленной после подписания ее руководителем организации. С отчетности за 2019 год он вправе подписать электронную бухотчетность при помощи ЭЦП. Такое изменение в Закон о бухучете (уточненная редакция ч. 8 ст. 13) внёс Закон от 28.11.2018 № 444-ФЗ.

Таким образом, законодатели приравняли электронный баланс к балансу на бумаге. Теперь у главы компании есть выбор: подписать бумажный экземпляр или заверить электронной подписью электронный документ.

Отметим, что ранее бухотчетность признавали составленной только после того, как руководитель подписал ее именно на бумаге.

Таким образом, ФЗ «О бухгалтерском учете» более не связывает признание бухгалтерской отчетности составленной исключительно с подписанием ее экземпляра на бумажном носителе.

Уточнения относительно составления бухотчетности

Статья 13 Федерального закона «О бухгалтерском учете» дополнена положением, согласно которому бухотчетность организации может быть составлена:

- на бумажном носителе;

- в виде электронного документа;

- на бумажном носителе и в виде электронного документа.

При этом независимо от того, в каком виде она составлена, она признается официальной отчетностью организации.

Когда законом или договором предусмотрено представление бухотчетности другому лицу или в госорган на бумаге, организация обязана по их требованию за свой счет изготавливать на бумажном носителе копии бухгалтерской отчетности, составленной в виде электронного документа.

Данная норма Закона № 444-ФЗ вступает в силу с 1 января 2020 года.

Главный бухгалтер требует

Cреди названных изменений ключевым, возможно, станет то, которое внесено в ч. 3 ст. 9 Федерального закона № 402-ФЗ. Сделана попытка конкретизировать ответственность определенных лиц за правильное оформление и составление первичных документов. Сказано, что лицо, ответственное за оформление факта хозяйственной жизни, обеспечивает своевременную передачу первичных учетных документов для регистрации содержащихся в них данных в регистрах бухгалтерского учета, а также достоверность этих данных.

Например, в Постановлении АС МО от 24.05.2017 № Ф05-6421/2017 по делу № А40-154032/16-140-1348 судьи трактовали это положение следующим образом: своевременное и качественное оформление первичных учетных документов, передачу их в установленные сроки для отражения в бухгалтерском учете, а также достоверность содержащихся в них данных обеспечивают лица, составившие и подписавшие эти документы, то есть руководитель, главный бухгалтер или уполномоченные ими лица.

В части 3 ст. 9 Федерального закона № 402-ФЗ указано также, что лицо, на которое возложено ведение бухгалтерского учета, и лицо, с которым заключен договор об оказании услуг по ведению бухгалтерского учета, не несут ответственность за соответствие составленных другими лицами первичных учетных документов свершившимся фактам хозяйственной жизни.

На главного бухгалтера, например, такое освобождение не распространяется, что можно понять как его обязанность все-таки контролировать наличие названного соответствия и нести ответственность, если несоответствие допущено. Хотя не стоит ждать от судей формального следования этому правилу, ведь очевидно, что у главных бухгалтеров довольно ограниченные возможности, чтобы указанное соответствие контролировать в полной мере.

Видимо, чтобы расширить эти возможности, Федеральным законом № 247-ФЗ в ч. 3 ст. 9 Федерального закона № 402-ФЗ и внесено изменение, согласно которому главный бухгалтер вправе устанавливать требования (оформляя их письменно), обязательные для иных работников экономического субъекта. Такие требования могут касаться соблюдения установленного порядка документального оформления фактов хозяйственной жизни, представления документов (сведений), необходимых для ведения бухучета.

Не вполне понятен практический смысл новой нормы.

Что будет, если работник не выполнил письменное требование главного бухгалтера? Будет ли последний освобожден от ответственности в случае, например, того же несоответствия первичных учетных документов свершившимся фактам хозяйственной жизни?

Должен ли главный бухгалтер сообщить о невыполнении его требований руководству экономического субъекта? Обязано ли оно принять некие меры по исправлению ситуацию? Что мешало всем этим должностным лицам аналогично поступать и ранее?

Как вообще указанные требования будут доводиться до работников – при поступлении на работу, под подпись?

Все эти вопросы не находят ответа и каждый экономический субъект должен будет решать их самостоятельно.

Вносить исправления в утвержденную отчетность нельзя

Частью 9 ст. 13 Федерального закона № 402-ФЗ определено, что утверждение и опубликование бухгалтерской (финансовой) отчетности осуществляются в порядке и случаях, которые установлены федеральными законами.

Например, правом собственника имущества унитарного предприятия является утверждение бухгалтерской отчетности этого предприятия (пп. 9 п. 1 ст. 20 Федерального закона от 14.11.2002 № 161-ФЗ «О государственных и муниципальных унитарных предприятиях»).

Согласно пп. 6 п. 2 ст. 33 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью» к компетенции общего собрания участников ООО относится утверждение годовых отчетов и годовых бухгалтерских балансов.

Аналогичные полномочия имеются у общего собрания членов производственных и сельскохозяйственных кооперативов (соответственно п. 1 ст. 15 Федерального закона от 08.05.1996 № 41-ФЗ «О производственных кооперативах» и п. 2 ст. 39 Федерального закона от 08.12.1995 № 193-ФЗ «О сельскохозяйственной кооперации»).

К компетенции общего собрания акционеров АО относится утверждение годового отчета, годовой бухгалтерской (финансовой) отчетности общества, если уставом общества решение этих вопросов не отнесено к компетенции совета директоров (наблюдательного совета) общества (пп. 11 п. 1 ст. 48 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах»).

Теперь же в ч. 9 ст. 13 Федерального закона № 402-ФЗ установлено, что в случае, если федеральными законами и (или) учредительными документами экономического субъекта предусмотрено утверждение бухгалтерской (финансовой) отчетности экономического субъекта, внесение исправлений в такую отчетность после ее утверждения не допускается.

Получается, что такую отчетность нельзя будет и «переутвердить», поскольку законом это не предусмотрено.

Но вносить исправления в отчетность можно

Существенное изменение в Федеральном законе № 402-ФЗ предусмотрено Федеральным законом от 28.11.2018 № 444-ФЗ. Но оно пока не действует, поскольку вступит в силу с 01.01.2020.

Согласно ему в общем случае экономические субъекты должны будут представлять годовую (бухгалтерскую) финансовую отчетность только в одном экземпляре в налоговый орган по месту нахождения субъекта.

Установлена плата за бухотчетность контрагентов

С 1 января 2020 года запросить из госресурса бухотчетность контрагентов можно у налоговиков за плату. Хотя ранее Минфин уверял, что «доступ к информации, содержащейся в ГИРБО, будет предоставляться бесплатно» (информационное сообщение от 13.12.2018 № ИС-учет-12).

То есть, электронную базу со сданной бухотчетностью за 2019 год и последующие периоды вести Налоговая служба, а не Росстат.

Согласно п. 2 постановления Правительства РФ от 25.06.2019 № 811 «О случаях, размере и порядке взимания платы за предоставление информации, содержащейся в государственном информационном ресурсе бухгалтерской (финансовой) отчетности», сумма платы составит 200 000 рублей за годовое обслуживание 1 рабочего места (т. е. одного компьютера).

Эти изменения в Закон о бухучете внёс Закон № 444-ФЗ.

Новый порядок расчета и отражения показателей в отчете о финрезультатах

C бухотчетности за 2020 год, и добровольно — с отчетности за 2019 год (надо упомянуть об этом в пояснениях) необходимо по новым правилам рассчитывать и отражать в бухучете:

- временные разницы;

- постоянные разницы;

- чистую прибыль.

Поправки в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» изменили логику расчета чистой прибыли или убытка.

Соответствующие изменения в ПБУ 18/02 внёс приказ Минфина России от 20.11.2018 № 236н, а в формы отчетности — приказ Минфина от 19.04.2019 № 61н.

В частности, уточнено понятие временных разниц. Под ними теперь понимают не только доходы и расходы, которые формируют бухгалтерскую прибыль (убыток) и налоговую базу по налогу в разных отчетных периодах, но и результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие налоговую базу по налогу в других отчетных периодах.

С 2020 года организации определяют временную разницу (ВР) на отчетную дату по следующей формуле:

| ВР = СТОИМОСТЬ АКТИВА (ОБЯЗАТЕЛЬСТВА)балансовая — СТОИМОСТЬ АКТИВА ПРИ НАЛОГООБЛОЖЕНИИ |

Также расширен перечень временных разниц. Согласно приказу, они образуются из-за различий в правилах бухучета и налогового учета:

- оценки первоначальной стоимости и амортизации внеоборотных активов;

- формирования себестоимости проданной продукции (товаров, работ, услуг);

- формирования доходов и расходов, связанных с продажей ОС;

- создания резервов по сомнительным долгам и иных резервов;

- отражения процентов к уплате по кредитам и займам.

Кроме того, временные разницы возможны:

- при переоценке активов по рыночной стоимости для целей бухучета;

- признании в бухучете обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, а также запасов и других активов;

- признании в бухучете оценочных обязательств;

- наличии убытка, перенесенного на будущее, который не уменьшил налог на прибыль в отчетном периоде, но будет принят в последующих отчетных периодах;

- прочих аналогичных ситуациях.

Новые обязательные сведения в бухотчетности

Приказ Минфина России от 05.04.2019 № 54н внёс изменения в ПБУ 16/02 «Информация по прекращаемой деятельности». Согласно ему, теперь в бухотчетности в рамках сведений о прекращаемой деятельности нужно отражать сведения о прекращении использования долгосрочных активов к продаже.

В связи с этим, появилось понятие долгосрочных активов к продаже. К ним относят:

- ОС и другие внеоборотные активы, которые организация не использует, потому что решила продать (кроме финансовых вложений);

- материальные ценности для продажи, которые остаются от выбывающих внеоборотных активов или которые извлекли при ремонте, модернизации, реконструкции.

При этом долгосрочные активы к продаже учитывают в составе оборотных активов обособленно.

Если организация прекратит использовать долгосрочные активы к продаже, нужно отразить этот факт в отчетности — в составе информации о прекращаемой деятельности.

С учетом принципа существенности в бухотчетности теперь нужно отражать следующую информацию:

- описание долгосрочных активов к продаже;

- описание фактов и обстоятельств продажи, вкл. предполагаемый способ и период продажи;

- прибыль (убыток), связанную с долгосрочными активами к продаже, а также статью отчета о финрезультатах, в которую эта прибыль (убыток) включена (если она обособленно есть в отчете о финрезультатах, то не нужно);

- в случае представления информации по сегментам — отчетный сегмент, к которому относятся показатели, связанные с долгосрочным активом к продаже.

Данное нововведение действует с отчетности за 2020 год, но добровольно его можно применять уже с отчетности за 2019 год, если упомянуть об этом в пояснениях к отчетности.

Новый порядок раскрытия информации о прекращаемой деятельности

В силу упомянутого приказа Минфина от 05.04.2019 № 54н, информацию о прекращаемой деятельности необходимо раскрывать в отчетности вплоть до того периода, когда по этой деятельности завершены расчеты.

И пока идут расчеты по прекращаемой деятельности, информацию о ней нужно показывать в бухгалтерской отчетности.

Отметим, что ранее такую информацию раскрывали в отчетности до отчетного периода включительно, в котором завершена программа по прекращению деятельности. Хотя фактически расчеты по завершенной программе могли быть и не закончены.

Это нововведение тоже действует с отчетности за 2020 год, но добровольно его можно применять уже с отчетности за 2019 год, если упомянуть об этом в пояснениях к отчетности.

Новые стандарты для госсектора

Согласно письму Минздрава России от 25.12.2018 № 22-00-09/2499 с отчетности 2020 года начинают действовать новые федеральные стандарты бухучета и отчётности для организаций госсектора (государственных/муниципальных бюджетных и автономных учреждений).

Это следующие федеральные стандарты бухгалтерского учета для организаций государственного сектора (далее — СГС):

| Название стандарта | Каким документом утвержден |

| СГС «Информация о связанных сторонах» | приказ Минфина России от 30.12.2017 № 277н |

| СГС «Непроизведенные активы» | приказ Минфина России от 28.02.2018 № 34н |

| СГС «Бюджетная информация в бухгалтерской (финансовой) отчетности» | приказ Минфина России от 28.02.2018 № 37н |

| СГС «Резервы. Раскрытие информации об условных обязательствах и условных активах». | приказ Минфина России от 30.05.2018 № 124н |

Эти стандарты нужно применять с отчетности за 2020 год.

По материалам сайтов klerk.ru и audit-it.ru

Зачастую говорят, что мотивации хватает ненадолго. Но то же самое происходит и с освежающим душем, поэтому и рекомендуют его принимать ежедневно.

Зачастую говорят, что мотивации хватает ненадолго. Но то же самое происходит и с освежающим душем, поэтому и рекомендуют его принимать ежедневно.