Компенсация за неиспользованный отпуск при увольнении в 2020 году по новому с учетом коронавируса

Компенсация за неиспользованный отпуск при увольнении в 2020 году рассчитывается исходя их количества неотгулянных дней и размера среднедневного заработка. Нюансы расчета рассмотрим в статье. Многие спрашивают, изменилась ли компенсация в период коронавируса. Ответим на этот вопрос.

Изменения в расчете компенсации при увольнении при коронавирусе

Бухгалтеры должны считать отпускные и компенсацию за отпуск в 2020 году с учетом изменений. В среднем заработке не учитываются нерабочие дни по Указу Президента, говорится в письме Минтруда от 18.05.2020 № 14-1/В-585. Это означает, что бухгалтеры должны считать средний заработок за год без учета "карантинных" нерабочих дней и сумм, начисленных за эти дни. Сейчас бухгалтерские программы перенастраивают свои алгоритмы под новый порядок.

Средний заработок берется за год, который предшествует месяцу выплаты отпускных. Например, для отпускных за июнь 2020 год берется период с июня 2019 года по май 2020 года. Нетрудно понять, что теперь весь оставшийся 2020 год и еще половину 2021 год отпускные придется считать с учетом исключений нерабочих дней в марте-мае.

Вам может быть интересно: образец описи передаваемых документов 2020

Где описана обязанность работодателя компенсировать неотгулянный отпуск при увольнении

Статья 127 ТК РФ обязывает работодателя при увольнении сотрудника выплатить ему денньги, если у такого сотрудника остались неиспользованные периоды отдыха.

В этой же статье говорится о праве сотрудника вместо выплат перед увольнением неиспользованные дни отгулять. При этом есть нюансы:

- если сотрудник работал по бессрочному договору и увольняется по собственному желанию, то при уходе в отпуск с последующим увольнением, он свое заявление может до окончания отдыха отозвать;

- если сотрудник работал по срочному трудовому договору, то при уходе в отпуск перед увольнением, запись о его увольнении может оказаться уже поле даты окончания срочного договора.

Письмо Роструда от 02.07.2009 № 1917-6-1 указывает на то, что выплата производится независимо от причины увольнения. В том числе необходимо выплатить деньги и при увольнении по причине неудовлетворительного результата прохождения испытательного срока.

Какие документы нужны для получения денег

Первым шагом на пути к получению является заявление.

Образец заполнения заявления (см. ниже).

| Образец заявления на компенсацию |

Как посчитать количество дней для выплаты

Количество дней неиспользованного отпуска составляет разницу между днями отпуска, положенными за весь период работы, и днями фактически использованного отпуска.

При подсчете количества дней, за которые положена компенсация, следует руководствоваться п. 28 Правил об очередных и дополнительных отпусках, утвержденных НКТ СССР 30.04.1930 № 169.

Действуют такие правила:

- оплачивается за полный рабочий год в случае, если сотрудник устроился на работу менее года назад, но проработал более 11 месяцев;

- оплачивается за полный рабочий год в случае, если сотрудник проработал более 5,5, но менее 11 месяцев, и увольняется по причине ликвидации работодателя, сокращения штата или призыва в армию;

- за второй и следующие рабочие года выплачивается пропорционально отработанному времени (письмо Роструда от 04.03.2013 № 164-6-1);

Уже упомянутое ранее письмо Роструда от 02.07.2009 № 1917-6-1 говорит о том, что при подсчете периода, за который необходимо выплатить деньги, расчет производится пропорционально отработанным месяцам в рабочем году (при работе более года). При этом при неполном месяце период менее половины месяца из расчета исключается, а период более половины месяца считается как целый месяц.

Роструд также подробно описал определение отработанного периода в письме от 28.10.2016 № 14-1/В-1074.

Обратите внимание, что в контексте данных расчетов при использовании термина «отработанный месяц» имеется в виду не календарный месяц, а рабочий. То есть данный период начинается не с первого числа, а с числа даты приема на работу. Это следует из норм ст. 14 ТК РФ.

За каждый отработанный месяц сотруднику положены 2,33 дня отпуска (при обычной продолжительности основного ежегодного оплачиваемого). Этот вывод следует из письма Роструда от 31.10.2008 № 5921-ТЗ.

Обратите внимание, что округлять количество дней неиспользованного в меньшую сторону нельзя. Это подтверждает Минздравсоцразвития России в письме от 07.12.2005 № 4334-17.

Что касается срочных трудовых договоров продолжительностью менее двух месяцев, то при определении количества дней компенсации принимается во внимание ст. 291 ТК РФ. Она говорит о том, что за каждый месяц работы по такому договору положены два календарных дня отпуска.

Как рассчитывается сумма за неиспользованный отпуск

Для определения суммы за неиспользованный отдых необходимо умножить количество неотгулянных дней на среднедневной заработок.

Подсчитывая сумму среднедневного заработка, необходимо обратиться к Постановлению Правительства РФ от 24.12.2007 № 922 «Положение об особенностях порядка исчисления средней заработной платы» (далее – Положение).

Посмотрите на алгоритм расчета суммы среднедневного заработка:

- Прежде всего, следует понять, какой период считается расчетным. Возможны варианты:

- 12 полных месяцев, предшествующих месяцу увольнения. То есть, если работник увольняется в октябре 2020 года, расчетным периодом станет год с 1 октября 2019 года по 30 сентября 2020 года.

- Весь период работы при стаже у работодателя менее года. То есть если сотрудник поступил на работу в апреле 2020 года, а увольняется в октябре 2020, то расчетным периодом станет срок с даты приема в апреле по 30 сентября 2020 года.

- 12 полных месяцев (или часть этого периода) до ухода в декрет, если увольняется сотрудница сразу после выхода из декрета или отпуска по уходу за ребенком.

- Текущий месяц, если увольняется сотрудник, отработавший менее месяца.

- На втором этапе необходимо проанализировать, какие выплаты включаются в расчет среднедневного заработка, а какие нет. Те начисления, которые принимаются в расчет, перечислены в п. 2 Положения № 922. Это могут быть такие начисления, описанные в системе оплаты труда:

- зарплата в денежной и неденежной форме исходя из оклада, сдельных расценок, тарифных ставок, процентов от выручки и т. д.;

- надбавки и доплаты за выслугу лет, классность, профессиональное мастерство и т. д.;

- выплаты, связанные с условиями труда или расположением места работы и т. п.;

- премии, предусмотренные системой оплаты труда (премии, выплачиваемые сверх описанных в системе оплаты труда, при расчете среднедневного заработка не учитываются);

- иные выплаты, перечисленные в Положении № 922.

- Определите, какие выплаты (а также периоды) исключаются из расчета. Такие периоды и выплаты описаны в п. 5 Положения № 922:

- отпуска и иные случаи перерывов в работе с сохранением среднего заработка;

- больничные по болезни или беременности;

- простои;

- дополнительные выходные дни для ухода за инвалидами;

- иные случаи, описанные в п. 5 Положения.

В составе выплат также не учитываются материальная помощь, компенсации транспортных расходов, оплата обучения и иные выплаты социального характера (п. 3 Положения).

- Определите продолжительность расчетного периода в днях. За каждый отработанный полностью календарный месяц следует брать среднемесячное количество дней – 29,3 (ст. 139 ТК РФ). При неполностью отработанном месяце, в том числе за счет отпусков, больничных и иных перерывов, количество дней рассчитывается пропорционально цифре 29,3 (п. 10 Положения).

- Разделите все начисления на продолжительность расчетного периода в днях.

Для определения суммы за неиспользованный отпуск следует умножить среднедневной заработок на количество неиспользованных дней.

Обратите внимание, что есть нюансы расчета среднедневного заработка, связанные с индексацией такого заработка при повышении окладов или тарифных ставок по всему предприятию или структурному подразделению. Кроме того, иначе считается среднедневной заработок, если у работодателя предусмотрен отпуск в рабочих днях.

В следующем разделе мы рассмотрим пример расчета.

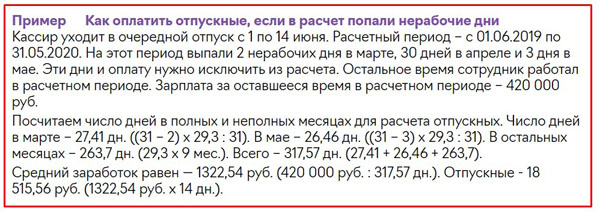

Пример расчета

Заместитель главного инженера ООО «Альтернатива» Петров И. Г. был принят на работу 13 октября 2017 года. В 2020 году он написал заявление об увольнении по собственному желанию. Дата увольнения согласно его заявлению приходится на 7 июня 2020 года. За весь период работы Петров И. Г. дважды был в отпуске:

14 дней с 6 по 19 августа 2018 года;

21 дней с 1 по 21 апреля 2020 года.На предприятии установлена обычная продолжительность основного отпуска – 28 календарных дней. Дополнительных отпусков не предусмотрено.

Оклад заместителя главного инженера ООО «Альтернатива» не менялся и с самого начала работы составлял 45 000 рублей. Никакие дополнительные выплаты не начислялись.

Рассчитаем, сколько всего дней отпуска полагается сотруднику за весь период работы:

за первый рабочий год с 13 октября 2017 года по 12 октября 2018 года – 28 дней;

за второй не полностью отработанный рабочий год с 13 октября 2018 года по 7 июня 2020 года, т. е. 7 полных рабочих месяцев и один неполный, но продолжительностью более половины – (7 + 1) * 2,33 = 18,64.Соответственно компенсацию необходимо выплатить за такое количество дней:

(28 + 18,64) – 14 – 21 = 11,64

Для расчета среднедневного заработка берется период с июня 2018 года по май 2020 года. В данный расчетный период попали 2 отпуска. Сумму отпускных необходимо исключить из принимаемых в расчет выплат, а период отпуска – из продолжительности расчетного периода.

Сумма начисленной зарплаты по окладу за отработанные дни августа 2018 года составила 45 000 / 23 * 13 = 25 434,78 руб. На отработанный период пришлось 16,07 календарных дней ((31 – 14) / 31 * 29,3).

Сумма начисленной зарплаты по окладу за отработанные дни апреля 2020 года составила 45 000 / 22 * 7 = 14 318,18 руб. На отработанный период пришлось 8,79 календарных дней ((30 – 21) / 30 * 29,3).

Остальные месяцы расчетного периода входят в полном объеме – как весь оклад принимается полностью, так и среднемесячное количество календарных дней – 29,3.

Среднедневной заработок для расчета компенсации за неиспользованный отпуск Петрова И. Г. равен:

(45 000 * 10 + 25 434,78 + 14 318,18) / (29,3 * 10 + 16,07 + 8,79) = 478 752,96 / 317,86 = 1 534,49

Компенсация за неиспользованный отпуск Петрова И. Г. составляет:

1 534,49 * 11,64 = 17 861,46

Из суммы удержан НДФЛ в сумме 2 322.

Облагается ли НДФЛ

Да, облагается.

Ранее все выплаты при увольнении исключались из налогооблагаемой базы для НДФЛ, поэтому до сих пор у некоторых бухгалтеров возникает вопрос, облагается ли компенсация за неиспользованный отпуск налогом.

Законом от 21.11.2011 № 330-ФЗ внесены поправки в Налоговый кодекс РФ, благодаря которым компенсация за неиспользованный отпуск теперь полностью облагается налогом на доходы физических лиц.

Документы

Основанием для расчета компенсации за неиспользованный отпуск в 2020 году является приказ об увольнении. Сам результат расчета оформляется так же, как обычный отпуск – справкой-расчетом по форме, установленной работодателем (может использоваться и унифицированная форма № Т-60).

Помните, что компенсация должна войти в справку 2-НДФЛ и в справку 182н (если не превышен лимит), выдаваемые сотруднику при увольнении.

Сроки выплаты

Окончательный расчет при увольнении производится в дату расторжения трудовых отношений с сотрудником – такое требование содержит ст. 140 ТК РФ. Это касается и компенсации за неиспользованный отпуск.

Если в этот день сотрудник не работал, то он вправе потребовать выплату позднее. В этом случае удовлетворить такое требование необходимо не позднее одного дня с момента его получения.

Что делать, если сотрудник отгулял отпуск авансом?

Ситуации, когда работник отгуливает свой отпуск авансом, встречаются достаточно часто. График отпусков формируется исходя из того, что в своем рабочем году сотрудник отгуливает все положенные ему 28 или более дней.

Статья 137 ТК РФ включает случай отгулянного авансом отпуска в возможные удержания из заработной платы для компенсации расходов работодателя. Есть исключения. Нельзя удержать сумму отпускных за неотработанные дни в случае таких увольнений:

- в связи с отказом от перевода на другую работу по медицинским показаниям (п. 8 ч. 1 ст. 77 ТК РФ);

- в связи с ликвидацией предприятия (снятия с учета ИП) (п. 1 ч. 1 ст. 81 ТК РФ);

- в связи с сокращением (п. 2 ч. 1 ст. 81 ТК РФ);

- в связи с увольнением руководителя, его заместителей или главного бухгалтера по причине смены собственника организации (п. 4 ч. 1 ст. 81 ТК РФ);

- в связи с призывом в армию (п. 1 ст. 83 ТК РФ);

- в связи с восстановлением предшественника, занимавшего должность увольняемого (п. 2 ст. 83 ТК РФ);

- в связи медицинским заключением о невозможности занимать должность (п. 5 ст. 83 ТК РФ);

- в связи со смертью (п. 6 ст. 83 ТК РФ);

- в связи с наступлением чрезвычайных обстоятельств (п. 7 ст. 83 ТК РФ).

Обратите внимание, что если начисленной заработной платы перед увольнением недостаточно для погашения задолженности по неотработанному отпуску, с сотрудника нельзя требовать возврата данной суммы, возврат может быть только добровольным. На это указывает ч. 4 ст. 137 ТК РФ. Более того, при взыскании с сотрудника более 20% от суммы заработной платы без его согласия к работодателю могут возникнуть претензии. Ведь по нормам, прописанным в ст. 138 ТК РФ именно такой лимит по удержаниям из суммы заработной платы.

Случаи, когда компенсация за неиспользованный отпуск возможна без увольнения

Статья 126 ТК РФ описывает случаи, когда допустимо выплатить деньги за неиспользованные дни отдыха без увольнения. Это касается той части ежегодного отпуска, которая превышает 28 дней.

Обратите внимание на такой нюанс – если часть ежегодного основного отпуска перенесена с предшествующего на текущий год, то эти «прошлогодние» дни не являются превышением положенных 28 дней. Речь в Трудовом кодексе идет только о тех днях, которые положены сотруднику сверх основного отпуска в 28 дней – это может быть, например, дополнительный ежегодный отпуск за ненормированный рабочий день или особый характер работ, удлиненный основной отпуск.

Но трудовое законодательство запрещает замену даже дополнительных отпусков компенсацией следующим категориям лиц:

- женщинам, ожидающим ребенка;

- сотрудникам, не достигшим возраста 18 лет;

- сотрудникам, занятым на работах с вредными или опасными условиями труда (это касается дополнительного ежегодного отпуска минимальной продолжительностью в неделю).

Выплата производится на основании заявления работника и приказа, подписанного руководителем.

В свою очередь руководитель может отказать в выплате, т. к. замена неиспользованных дней отдыха денежной выплатой является не обязанностью работодателя, а только его правом. Такую позицию поддерживают и суды (например, определение Верховного суда Республики Коми от 15.08.2011 № 33-4410/2011). Безусловно, это касается только компенсации без увольнения. Если с сотрудником трудовые отношения прекращаются, то выплата является обязательной.

Формула расчета

Расчет приведем ниже.

|

Компенсация |

= |

Размер дохода за последний календарный год : 29,3) : 12 х Количество дней отпуска |

|

Количество дней отпуска |

= |

2,33 х Количество полностью отработанных месяцев |

Половину месяца и превышение половины считают как целый месяц. Из расчета исключают только периоды, составляющие менее месяца.

Компенсация в расходах УСН

Можно ли учесть при расчете налога УСН компенсацию, выплачиваемую при увольнении работника за отпуска, не использованные в течении двух лет?

Да, можно. Такая компенсация подлежит включению в расходы УСН на оплату труда на общих основаниях, так как согласно ч.1. ст. 127 ТК РФ работодатель обязан компенсировать увольняющемуся работнику все неиспользованные отпуска, предусмотренные ТК РФ.

Если налогоплательщик выбрал в качестве объекта налогообложения «доходы», то выплата на расчет налога не повлияет.

Речь идет только про плательщиков, которые платят налог с разницы между доходами и расходами.

Облагается ли НДФЛ и страховыми взносами

В соответствии с абз. 6 п. 3 ст. 217 ТК РФ работодатель обязан удержать подоходный налог с компенсации за неиспользованный отпуск. НДФЛ перечисляется в бюджет не позднее дня следующего за днем ее выплаты (п.6 ст. 226 НК РФ).

Компенсация облагается и страховыми взносами ПФР и ФСС.

Штрафы работодателя за неуплату

При увольнении сотрудника работодатель обязан произвести с ним полный расчет (ст.140 ТК РФ). Следовательно, и компенсацию за свой неиспользованный отпуск работник должен получить не позднее последнего рабочего дня.

В случае, если по каким-либо причинам работодатель не погасил задолженность по оплате труда перед работником, то в соответствии с ч. 6 ст. 5.27 КоАП РФ ему полагается штраф:

- на должностных лиц - от 10000 руб. до 20000 руб.

- на компанию - от 30000 руб. до 50000 руб.=-0

По материалам сайта 26-2.ru

Все дети - художники. Проблема в том, чтобы остаться художником, когда ты вырос.

Все дети - художники. Проблема в том, чтобы остаться художником, когда ты вырос.