Налоговый учет в 1С 8.3 Бухгалтерия 3.0

Для чего нужен налоговый учет и как его определить?

Главная задача налогового учета в 1С – расчет налога на прибыль, точнее налоговой базы для него.

Определение базы по налогу на прибыль достаточно простое. Это разница между доходами и расходами.

Сложность заключается в том, что доходы и расходы признаются в разных видах учета по-разному. Часть доходов и расходов может быть признана только в одном из видов учета. В результате появляются постоянные и временные разницы.

«Дружба» бухгалтерского и налогового учета выражается формулой, состоящей из четырех значений:

БУ = НУ + ПР + ВР,

где

- БУ – сумма по бухгалтерскому учету

- НУ – сумма по налоговому учету,

- ПР – постоянная разница,

- ВР – временная разница.

Как реализован налоговый учет в 1С Бухгалтерия 8.3

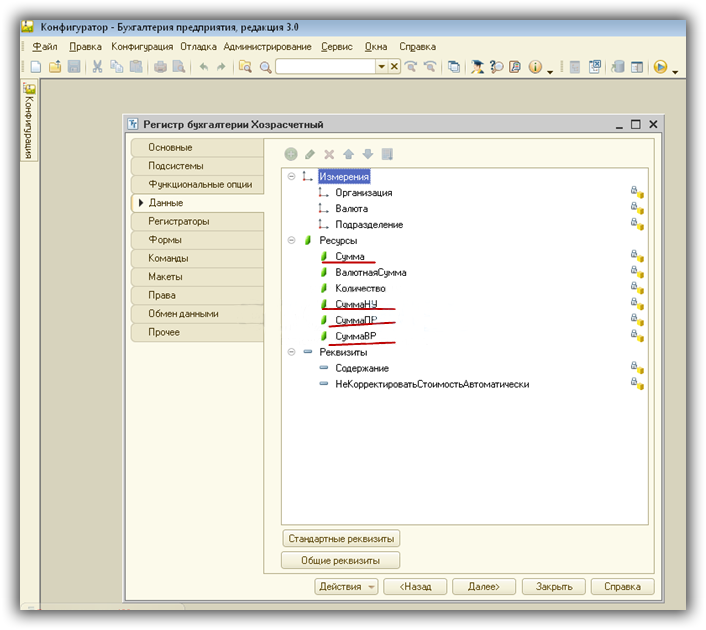

В бухгалтерских конфигурациях 1С 8.3 для реализации этой формулы используются специальный регистр, в котором для каждого значения есть свой ресурс (рис.1).

Рис.1

Для пользователя не обязательно детально разбираться в структуре регистров, но для более глубокого понимания механизма расчета налоговых проводок стоит иметь хотя бы общее представление о внутренней «кухне». Тем более, что связь регистра и проводок очевидна.

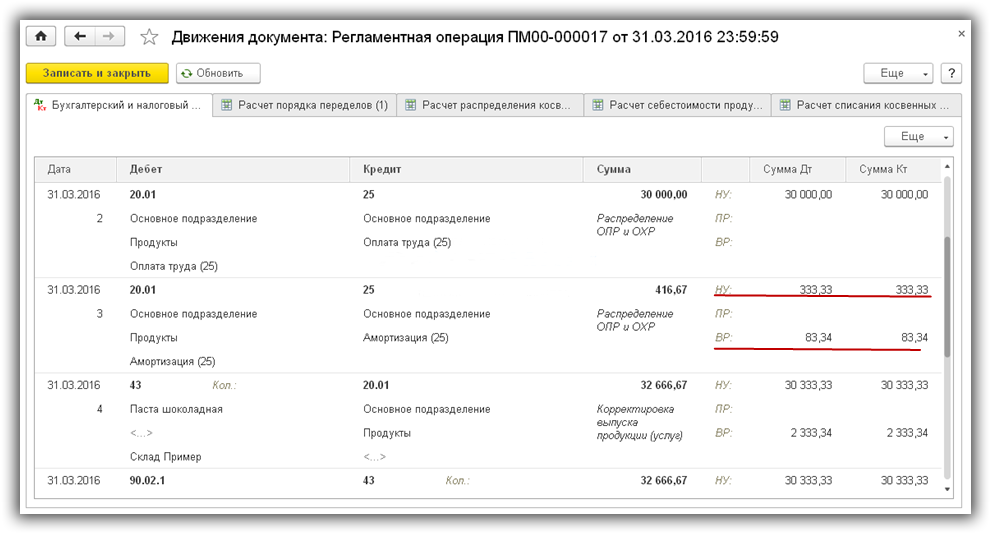

В проводках 1С вместо одной суммы может фигурировать сразу 4 (по числу значений из вышеприведенной формулы). На рис.2 видим различные суммы амортизации по бухгалтерскому и налоговому учету. Разница между ними (83,34) образует временную разницу и находится в строчке с аббревиатурой «ВР».

Рис.2

При проведении документов программа сама рассчитывает нужные суммы по БУ и по НУ, а также контролирует равенство БУ и НУ по формуле. После закрытия периода на основании этих значений формируется нужная нам база.

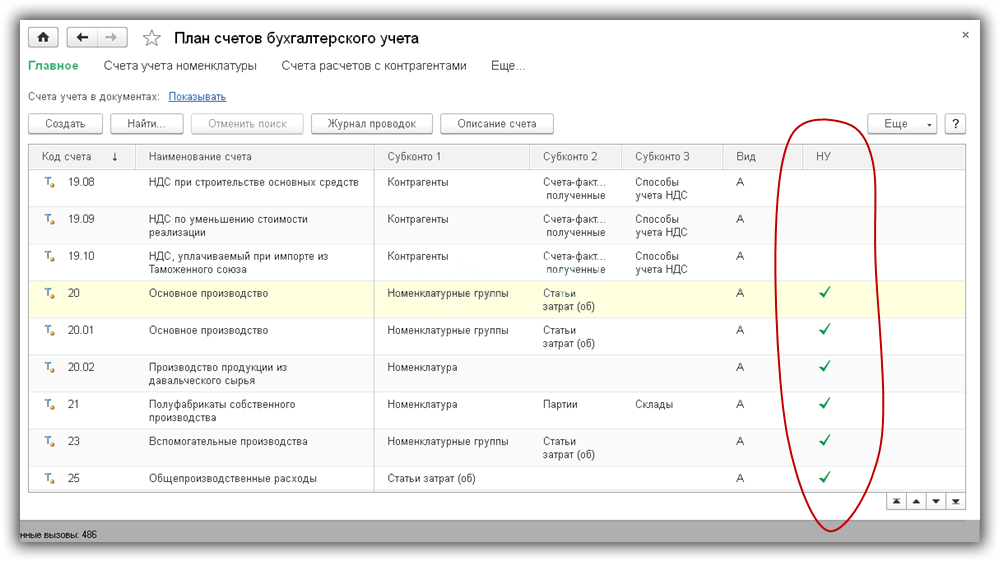

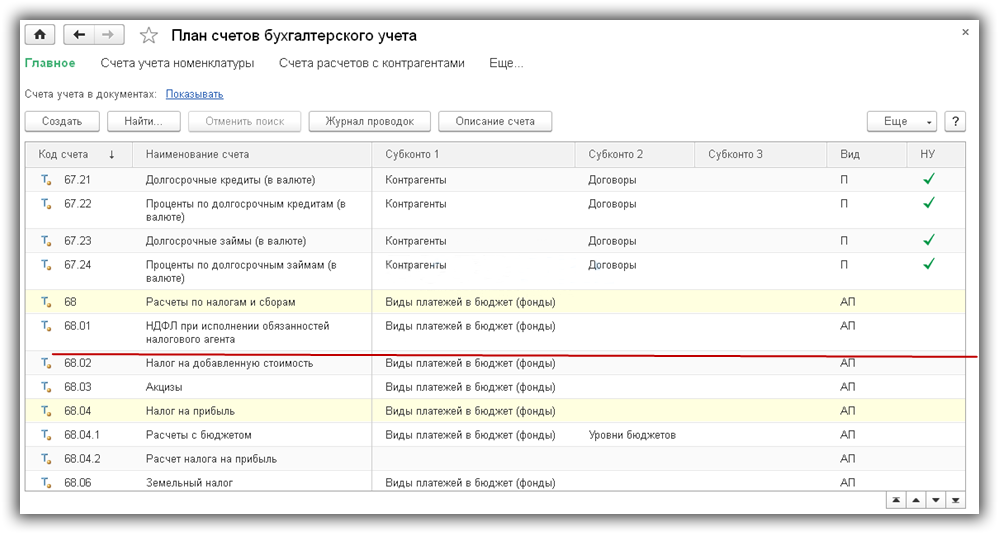

План счетов в 1С также имеет свои особенности. Все счета, на котором ведется учет по налогу на прибыль, имеют установленный флажок «НУ» (рис.3). Например, счета 20, 23, 25 принимают участие в формировании прибыли, а счет 19 на прибыль не влияет, для него флажок «НУ» не установлен.

Рис.3

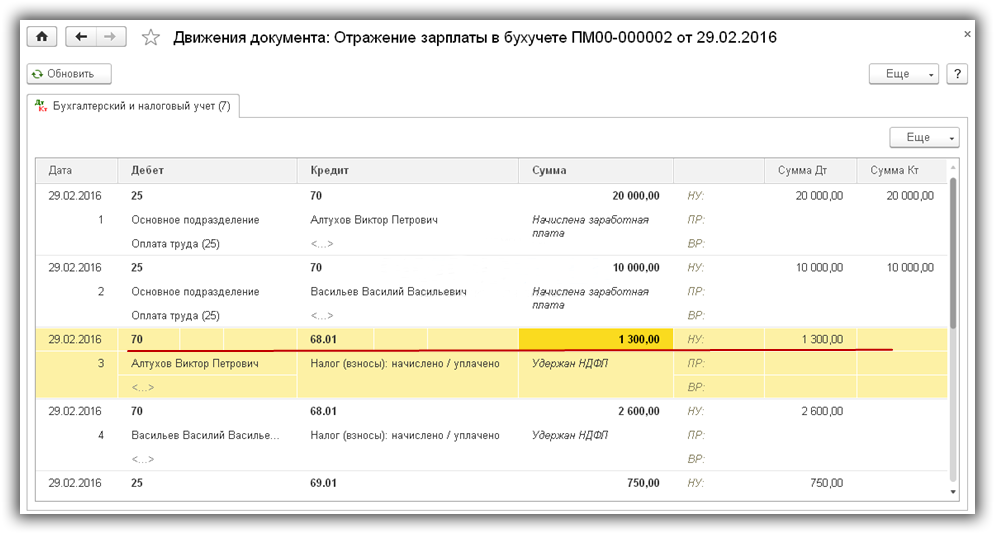

Из-за этого в некоторых проводках по налоговому учету бывает заполнена либо дебетовая, либо кредитовая сумма. На рис.4 видим, что в проводке по начислению взносов в строчках по НУ есть сумма по дебету , но нет суммы по кредиту.

Рис.4

Дело в том, что счет 68.01 не относится к налоговым счетам. Признак «НУ» для него не установлен (рис.5).

Рис.5

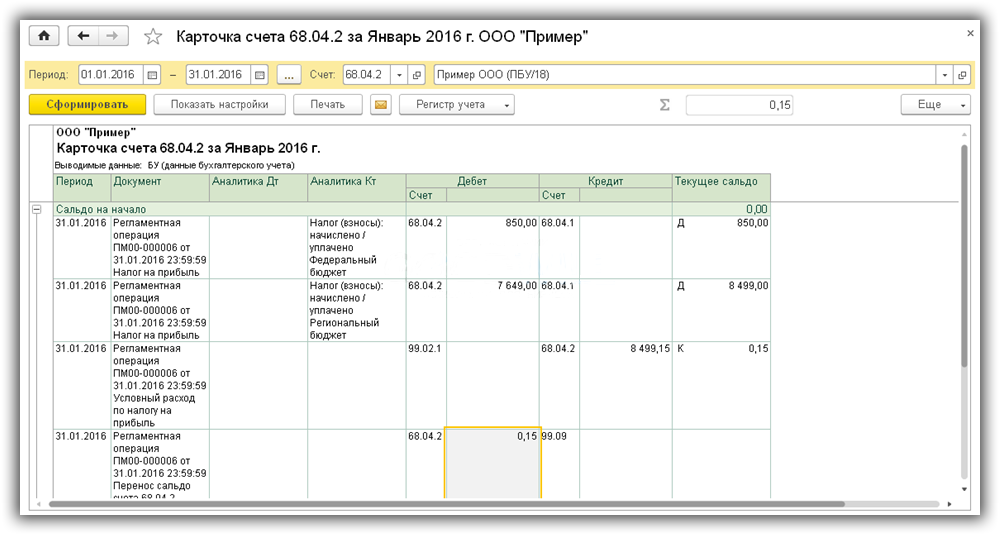

Для промежуточных расчетов по налогу на прибыль используется счет 68.04.2, которого нет в типовом плане счетов; этот субсчет добавили разработчики 1с (рис.6). Проводка Дт 68.04.2 Кт 99.09 на сумму 0.15 руб. нужна для округления суммы налога до целых значений.

Рис.6

Поиск и устранение ошибок по расчету налога на прибыль

Несмотря на то, что практически все расчеты по налогу на прибыль в программе выполняются автоматически, могут возникнуть ошибки. Особенно часто они возникают при вводе ручных операций.

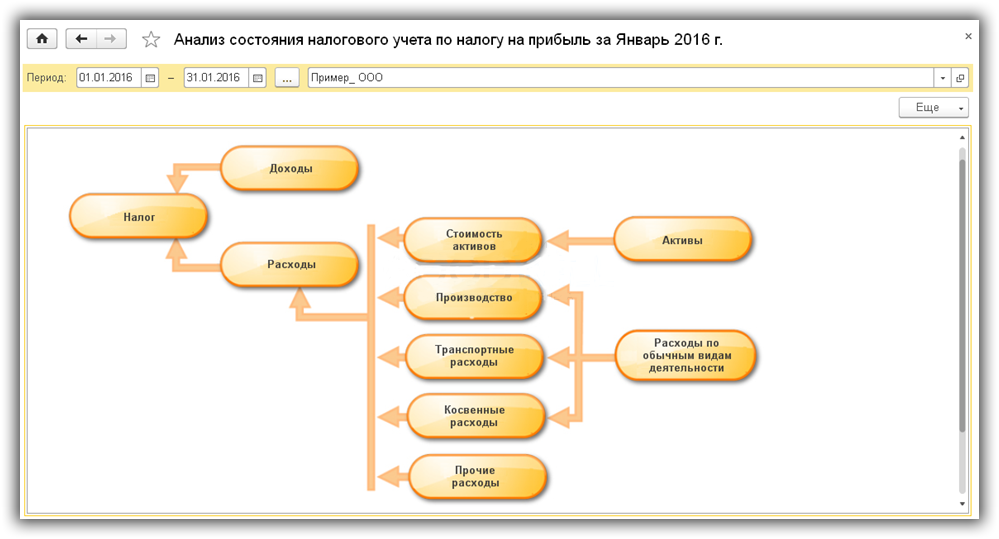

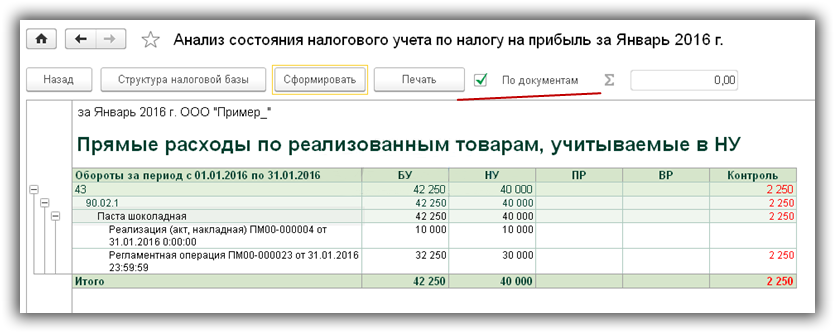

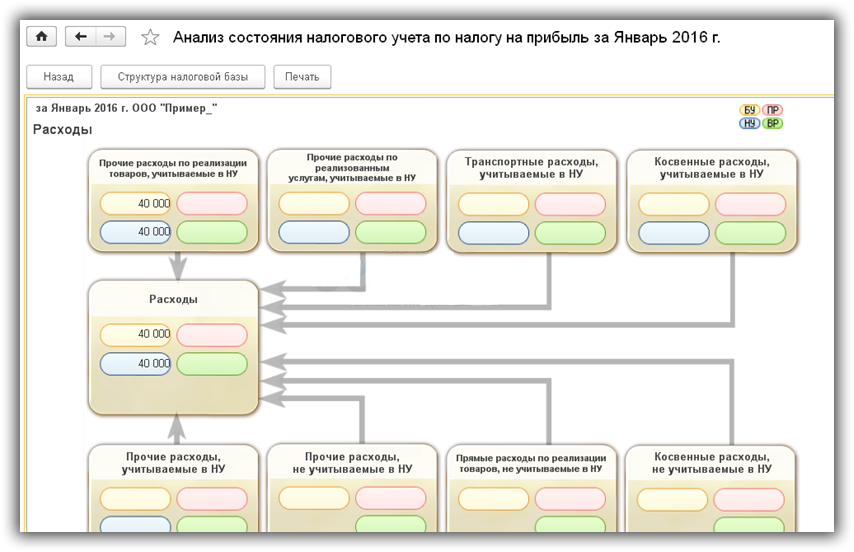

Для контроля используется отчет «Анализ учета по налогу на прибыль» (рис.7).

Рис.7

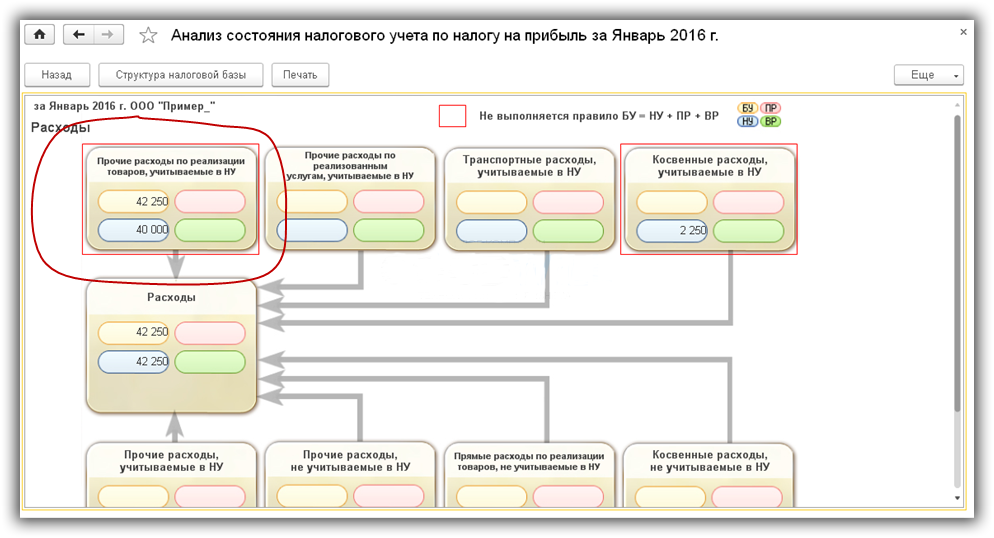

Каждый раздел отчета можно раскрыть двойным щелчком и найти ошибочный документ. «Подозрительные» разделы выделены красной обводкой (рис.8).

Рис.8

Раскроем раздел «Прочие расходы по реализации…». Ниже (рис.9) видим документы, на основании которых получились данные суммы.

Чтобы вывести документы, нужно включить флажок «По документам»

Рис.9

Исправляем ошибки и получаем «красивый» отчет (рис.10).

Рис.10

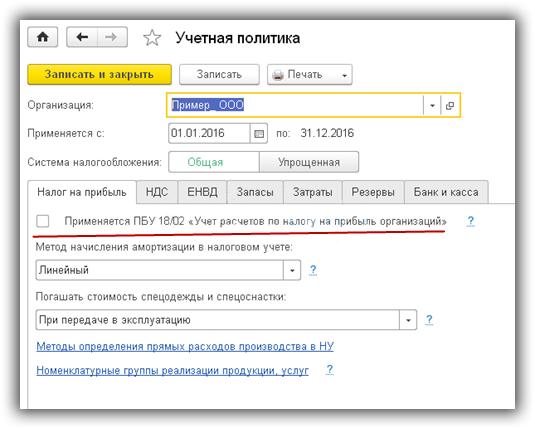

Настройка налогового учета в 1С 8.3

В заключение — о двух вариантах ведения налогового учета в программах 1С. Так как применение ПБУ 18/02 в некоторых случаях не является обязательным, то ряд организаций могут вести учет без формирования постоянных и временных разниц. Необходимые настройки выполняются на закладке «Налог на прибыль» в учетной политике (рис.11)

Рис.11

При этом с точки зрения пользователя ввод данных не меняется, ничего дополнительно считать не нужно. В результате итоговые суммы налога на прибыль будут одинаковыми как с использованием ПБУ, так и без.

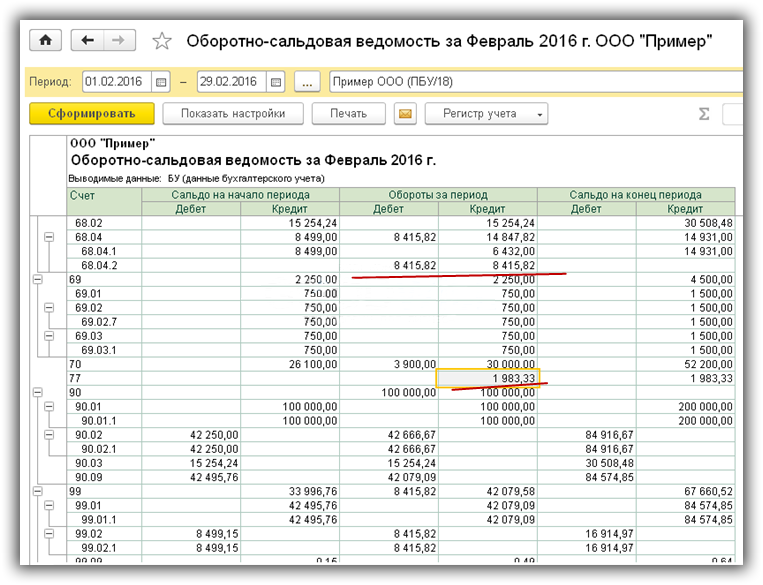

Рис.12

Отличаться будут отчеты. Например, при использовании ПБУ/18 оборотно-сальдовая ведомость будет содержать данные по счетам 77 и 09 (отложенные налоговые активы и обязательства – результат формирования постоянных и временных разниц), а также суммы по счету 68.04.2 (рис.12).

Отчет, рассмотренный выше (рис.10), покажет корректные данные для варианта с ПБУ/18. Таким образом, анализ налога на прибыль в 1С легче проводить, имея детальную информацию о формировании налоговой базы, которую дает применение ПБУ/18.

По материалам: programmist1s.ru

Зачастую говорят, что мотивации хватает ненадолго. Но то же самое происходит и с освежающим душем, поэтому и рекомендуют его принимать ежедневно.

Зачастую говорят, что мотивации хватает ненадолго. Но то же самое происходит и с освежающим душем, поэтому и рекомендуют его принимать ежедневно.