Распределение НДС в 1С Бухгалтерия 8.3

Как в программе 1С 8.3 Бухгалтерия произвести распределение НДС

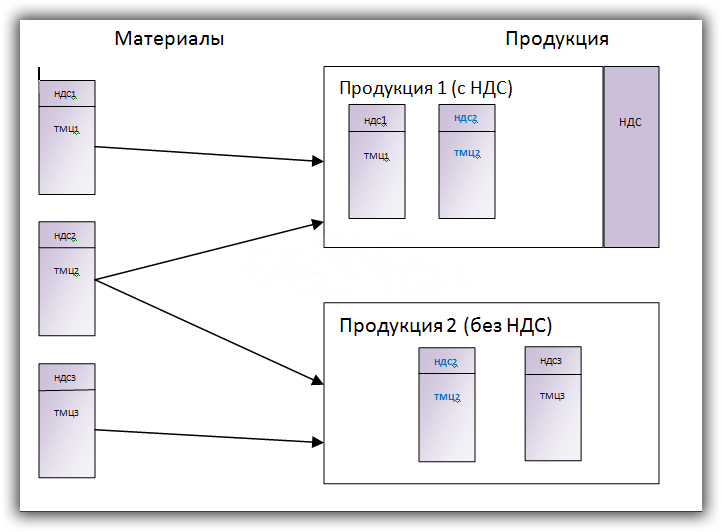

На рис.1 схематично изображена ситуация, при которой возникает необходимость распределять НДС.

Существует два основных фактора, которые определяют такую необходимость:

- Продукция реализуется по разным ставкам НДС или совсем без НДС

- Одни и те же материалы (или услуги) используются в продукции с разной ставкой НДС

Рис.1

В нашем примере распределению подлежит только сумма налога, входящего в стоимость материала «ТМЦ2», так как именно этот материал используется в продукции, реализуемой и с НДС и без НДС.

Само понятие «распределить» заключается в том, чтобы разделить сумму НДС на 2 части. Одна часть принимается к возмещению и, соответственно, уменьшает отчисления в бюджет; вторая — учитывается в затратах.

Как известно, возмещается только налог по материалам, которые пошли на выпуск продукции, реализуемой по ненулевой ставке НДС. На рис.1 – это НДС1 ( материал «ТМЦ1») и часть НДС2 (материал «ТМЦ2»).

НДС по материалу «ТМЦ3» возмещению не подлежит, так как продукция, в которой он используется, продается без НДС.

В итоге имеем три способа учета НДС:

- принимается к возмещению (НДС1)

- не принимается к возмещению (НДС3)

- распределяется (НДС2)

Как решается задача распределения НДС в 1С?

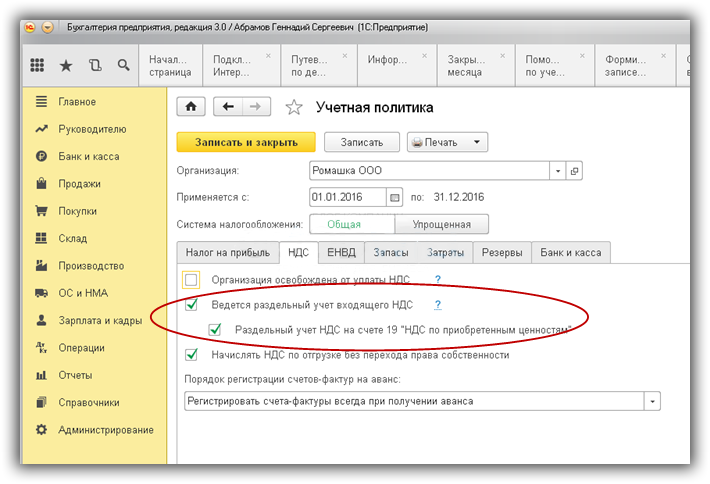

Для начала проверим настройки учетной политики 1С. В учетной политике должны быть включены флажки «Ведется раздельный учет входящего НДС» и «Раздельный учет НДС на 19 счете…»:

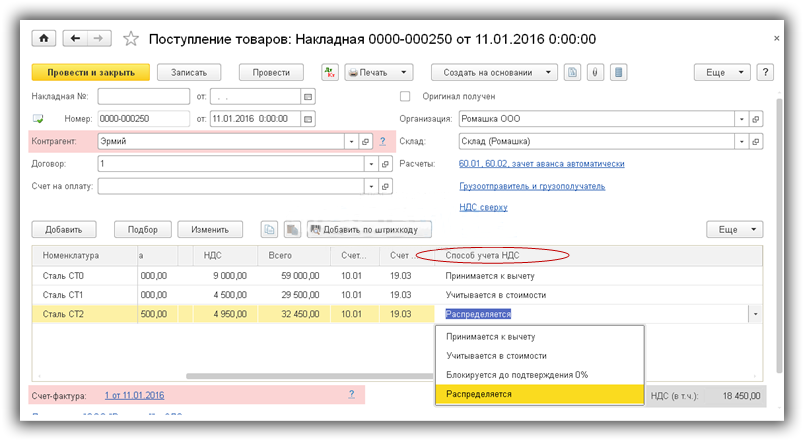

Методика распределения НДС достаточно проста и соответствует вышеприведенной схеме. Суть состоит в том, чтобы для каждого материала указать нужный способ (рис.2). Правда, к трем вариантам прибавляется еще один – «Блокируется до подтверждения 0%». Этот способ нужен для учета НДС по экспортным операциям. Его мы рассматривали ранее.

Рис.2

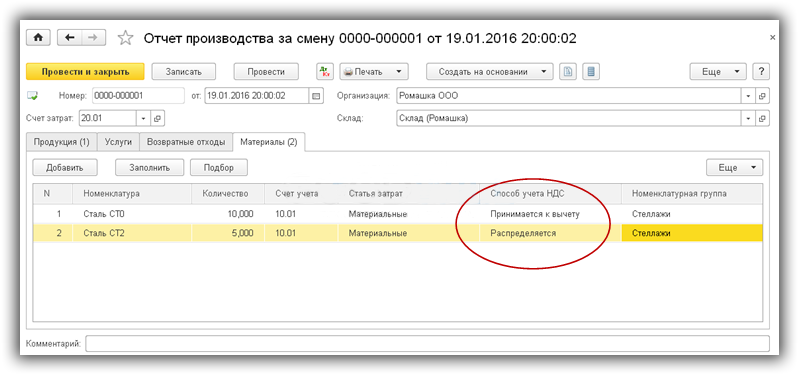

Способ учета НДС нужно указать во всех документах, где отражается движение номенклатуры. В документе «Отчет производства за смену» от 19.01.2016 отражен выпуск стеллажа с использованием материалов; для них указаны два способа учета НДС (рис.3).

Рис.3

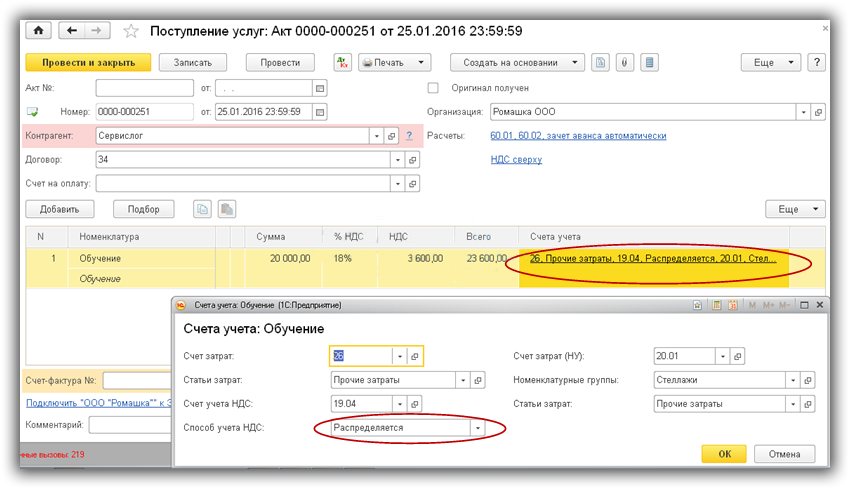

При поступлении услуг также указываем способ распределения НДС (рис.4). В остальных документах (всего их около 20) принцип заполнения такой же.

Рис.4

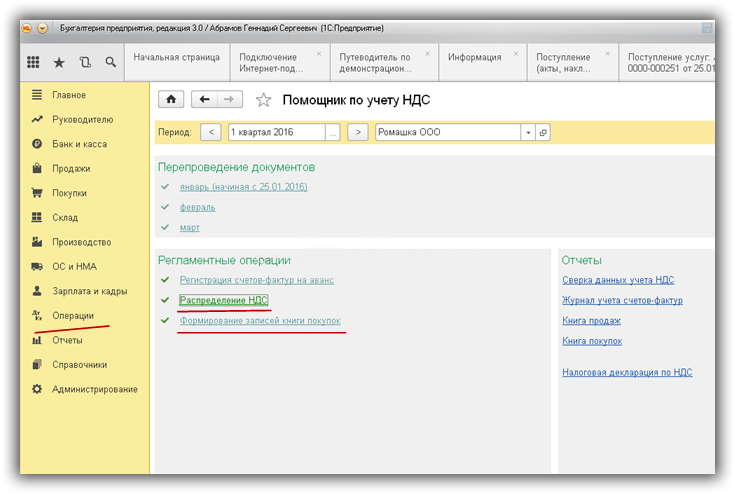

В конце отчетного периода (для НДС это квартал) формируем документы «Распределение НДС» и «Формирование записей книги продаж». Для этого вызываем помощник по учету НДС (рис.5). Пункт «Распределение НДС» появляется только при наличии позиций номенклатуры со способом учета «Распределяется».

Рис.5

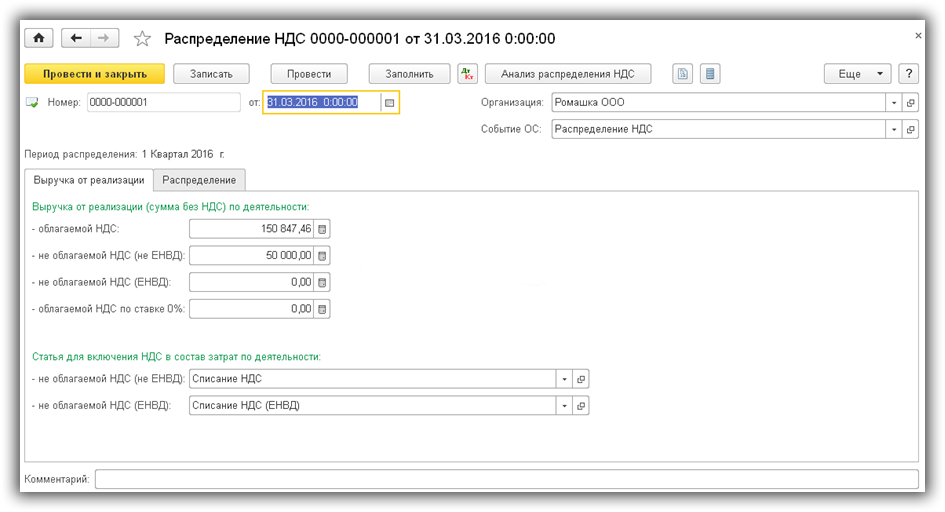

В документе «Распределение НДС» остается нажать 2 кнопки — «Заполнить» и «Распределить». Все! Распределение будет выполнено автоматически (Рис.6).

Во-первых, будут рассчитаны суммы продаж с НДС и без НДС; эти суммы будут использованы в качестве коэффициентов при распределении. Во-вторых, все суммы налога, подлежащего распределению, будут разделены на две части пропорционально суммам продаж.

Рис.6

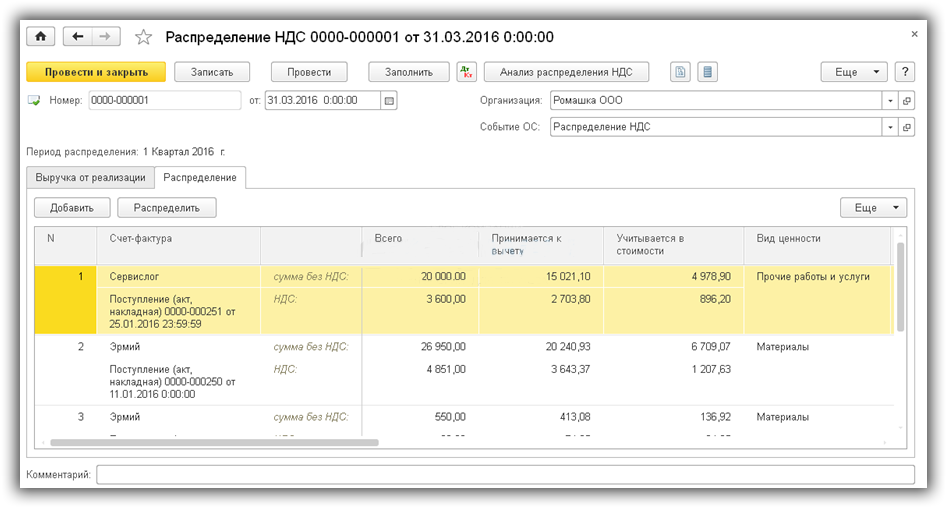

На рис.7 показано, как выполнено распределение с детализацией до каждой суммы и первичного документа.

Рис.7

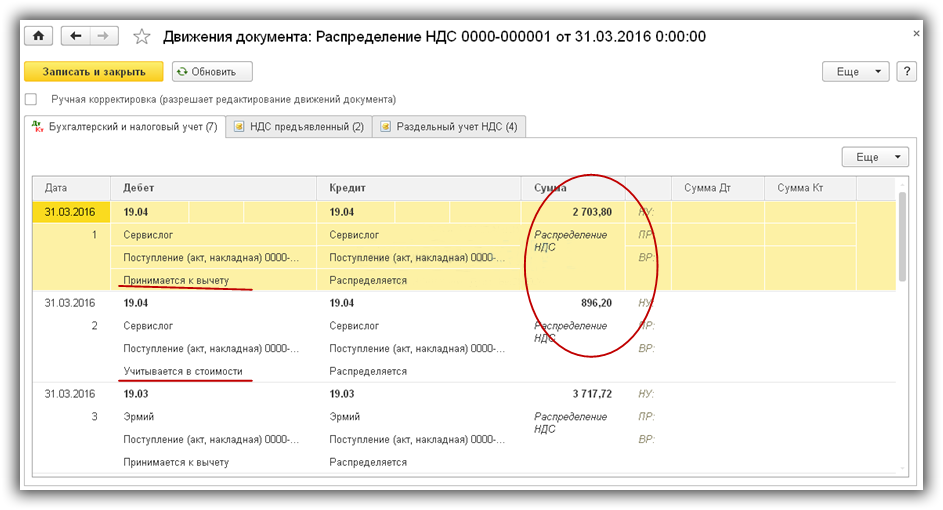

Проводки по распределению НДС, сформированные 1С 8.3, разделяют суммы по 19 счету на «принимаемые к вычету» и «учитываемые в стоимости» (рис.8).

Рис.8

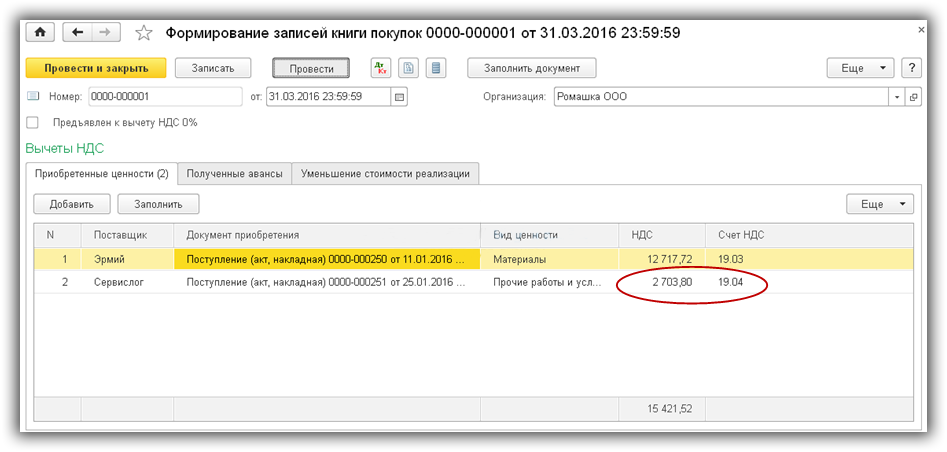

Суммы, принимаемые к вычету, появляются в табличной части документа «Формирование записей книги покупок» (рис.9).

Рис.9

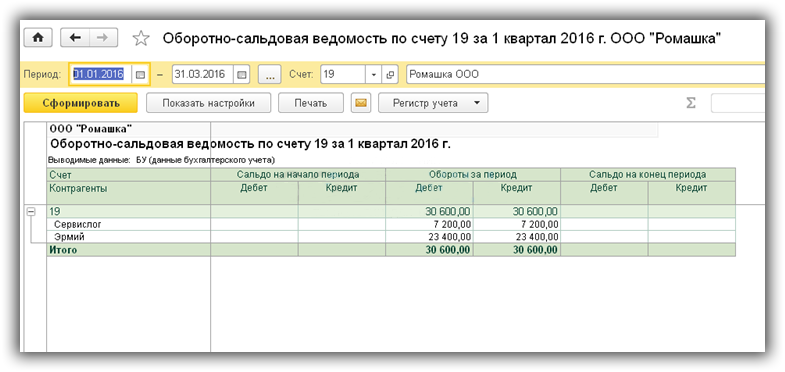

Проверяем 19 счет. Если все правильно, остатков по нему не должно быть (рис.10).

Рис.10

По материалам: programmist1s.ru

Когда закрывается одна дверь к счастью, тут же открывается другая. Но мы часто так долго смотрим на первую, что не замечаем вторую.

Когда закрывается одна дверь к счастью, тут же открывается другая. Но мы часто так долго смотрим на первую, что не замечаем вторую.