Учет денежных средств

Денежные средства организации могут находиться в виде наличных денег и денежных документов на расчетных, текущих, специальных счетах в банках, в выставленных аккредитивах, чековых книжках и т. д.

Порядок хранения и расходования денежных средств, открытия счетов, а также порядок проведения безналичных расчетов и ведения кассовых операций устанавливаются Центральным банком России в соответствии с действующим законодательством.

Документы, которыми оформляются операции с денежными средствами, должны подписываться руководителем организации и главным бухгалтером или уполномоченными на то лицами. Без подписи главного бухгалтера или уполномоченного на то лица денежные средства считаются недействительными и не должны приниматься к исполнению.

Для обобщения информации о наличии и движении принадлежащих страховой организации денежных средств в российской иностранной валютах, находящихся в кассе, на расчетных, валютных и других счетах в банках на территории страны и за рубежом, денежных документов предназначены следующие балансовые счета:

50 «Касса»; 51 «Расчетный счет»; 52 «Валютный счет»; 55 «Специальные счета в банках»; 57 «Переводы в пути».

Учет кассовых операций. Для осуществления расчетов наличными деньгами организация должна иметь кассу и вести кассовую книгу по установленной форме.

Обслуживающие банки устанавливают каждой организации лимит остатка наличных денежных средств в кассе. Всю денежную наличность сверх установленных лимитов организации обязаны сдавать в банк. Организации имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше трех рабочих дней, а организации, находящиеся в районах Крайнего Севера и приравненных к ним местностях, – до пяти дней.

Прием наличных денежных средств в кассу оформляется приходными кассовыми ордерами . О приеме денег выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата.

Выдача наличных денег из кассы производится по расходным кассовым ордерам. При выдаче заработной платы по штатным или расчетно-платежным ведомостям на общую сумму выданной заработной платы составляется один расходный ордер. Расписка в получении денег может быть сделана получателем только собственноручно. В расходном кассовом ордере получатель проставляет полученную сумму прописью, дату получения денег и ставит подпись. В платежной ведомости (расчетно-платежной ведомости) ставится только подпись. Выдача денег может производиться по доверенности, оформленной в установленном порядке. Подчистки, помарки или исправления в приходных и расходных кассовых ордерах не допускаются.

Организациям запрещается вносить наличные денежные средства непосредственно на расчетные счета других лиц, минуя свой счет. За несоблюдение этого порядка на организацию может быть наложен штраф.

Все поступления и выдачи наличных денег учитывают в кассовой книге . Организация должна вести только одну кассовую книгу, которая нумеруется, прошнуровывается и опечатывается печатью. Записи в кассовой книге ведутся в двух экземплярах через копировальную бумагу. Вторые экземпляры листов должны быть отрывными, они служат отчетом кассира, первые экземпляры остаются в кассовой книге. Первые и вторые экземпляры нумеруются одинаковыми номерами. Подчистки и не оговоренные исправления в кассовой книге не допускаются.

Все наличные деньги в организациях хранятся, как правило, в несгораемых металлических шкафах, а в отдельных случаях – в комбинированных и обычных металлических шкафах, которые по окончании рабочего дня закрываются ключом и опечатываются печатью кассира.

С кассиром заключается договор о полной материальной ответственности. В соответствии с действующим законодательством кассир несет полную материальную ответственность за сохранность всех принятых им денег, денежных документов на хранение.

Для учета расчетов с населением организации обязаны использовать контрольно-кассовые машины. В сроки, установленные руководителем организации, а также при смене кассиров проводится инвентаризация кассы с полным полистным пересчетом денежной наличности и проверкой других ценностей, находящихся в кассе. Остаток денежной наличности сверяется с данными учета по кассовой книге. При этом составляется акт инвентаризации наличных денежных средств по установленной форме ИНВ-15.

Для обобщения информации о наличии и движении денежных средств в кассах страховой организации предназначен балансовый счет 50 «Касса».

По дебету счета 50 отражается поступление денежных средств в кассу организации, а по кредиту счета 50 – выдача денежных средств из кассы.

Порядок ведения кассовых операций в организациях систематически проверяют обслуживающие банки.

Расчеты с подотчетными лицами. Из кассы организаций может производиться выдача денег под отчет работникам организации – подотчетным лицам. Наличные деньги выдаются под отчет на следующие цели:

• хозяйственно-операционные расходы;

• служебные командировки;

• для выплат по договорам страхования, если получатель денежных выплат не имеет возможности получить их непосредственно в кассе организации.

Лица, получившие деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним. Выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу. Передача выданных под отчет наличных денег одним лицом другому запрещается.

Отчет об израсходованных суммах подотчетным лицом носит название авансовый отчет . Составляется он по установленной форме.

Для обобщения информации о расчетах с работниками страховой организации по суммам, выданным им под отчет, предназначен балансовый счет 71 «Расчеты с подотчетными лицами».

Аналитический учет по балансовому счету 71 ведется в разрезе конкретных подотчетных лиц.

При выдаче наличных денежных средств из кассы под отчет делается проводка:

Дебет 71 «Расчеты с подотчетными лицами»

Кредит 50 «Касса».

При условии составления авансового отчета об израсходованных суммах подотчетным лицом счет 71 кредитуется в корреспонденции со счетами, на которых учитываются расходы организации и приобретенные ценности, или другими счетами в зависимости от характера произведенных расходов. При этом делаются следующие типовые проводки:

Дебет 58 «Финансовые вложения»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 10 «Материалы»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 26 «Общехозяйственные расходы»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 22 «Выплаты по договорам страхования»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 26 «Общехозяйственные расходы»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Фонд социальной сферы»

Кредит 71 «Расчеты с подотчетными лицами»;

Дебет 88 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Фонды потребления»

Кредит 71 «Расчеты с подотчетными лицами».

Подотчетные суммы, не возвращенные работниками в установленные сроки, отражаются проводкой:

Дебет 94 «Недостачи и потери от порчи ценностей»

Кредит 71 «Расчеты с подотчетными лицами».

В дальнейшем эти суммы, если они могут быть удержаны из заработной платы работника – подотчетного лица, списываются проводкой:

Дебет 70 «Расчеты с персоналом по оплате труда»

Кредит 94 «Недостачи и потери от порчи ценностей».

Если невозвращенные суммы не могут быть удержаны из заработной платы работника, то они списываются проводкой:

Дебет 73 «Расчеты с персоналом по прочим операциям»

Кредит 94 «Недостачи и потери от порчи ценностей».

Излишки денежных средств в кассе организации, выявленные в результате инвентаризации, приходуют в кассу и зачисляют в доход организации следующими проводками:

Дебет 50 «Касса»

Кредит 91 «Прочие доходы».

Операции по расчетному счету. Предприятия обязаны хранить свои денежные средства на счетах в банках, за исключением разрешенных остатков денег в кассе. Ограничений по количеству открытых счетов в банках на сегодняшний день для организации не установлено.

После открытия организации расчетного (текущего), ссудного, депозитного, валютного и иного счета банк незамедлительно должен направить налоговому органу, выдавшему справку о постановке на учет организации, извещение об открытии указанных счетов. Днем открытия счета является день оформления открытия счета и занесения банком в книгу регистрации балансовых счетов второго порядка.

Движение средств на счетах в банке оформляется платежными банковскими документами, к которым относятся:

• объявления о взносе денег,

• чеки;

• платежные поручения;

• платежные требования-поручения;

• аккредитивы (в страховые компаниях используются редко).

Объявлением о взносе денег оформляется сдача наличных денежных средств на счет в банк (сверхлимитный остаток в кассе, депонированная заработная плата, взносы в уставный (складочный) капитал, возврат заемные средств физическими лицами, страховые взносы, принятые первоначально в кассу организации и т. д.).

Получение денег с расчетного счета оформляется чеком. На оборотной стороне чека указывается их целевое назначение (на выплату заработной платы, премий, пособий по социальному страхованию, на выплату страховых обеспечений и страховых возмещений, хозяйственные расходы, командировочные расходы). Бланки чеков являются бланками строгой отчетности.

Платежное поручение представляет собой поручение организации обслуживающему банку о перечислении определенной суммы со своего счета. Платежное поручение составляется на бланке установленной формы. Действительны поручения в течение десяти дней со дня их выписки (день выписки в расчет не принимается).

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк расчетных и отгрузочных документов стоимость поставленных по договору товаров, выполненных работ, оказанных услуг.

Аккредитив – условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии представления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива.

Для обобщения информации о наличии и движении денежных средств в российской валюте (в рублях) на расчетном счете банке предназначен балансовый счет 51 «Расчетный счет». По дебету счета 51 отражается поступление денежных средств на расчетный счет организации. По кредиту счета 51 «Расчетный счет» отражается списание денежных средств с расчетного счета.

Для обобщения информации о наличии и движении денежных средств, находящихся на текущих, ссудных и иных специальных счетах в банках, в аккредитивах, чековых книжках, предназначен балансовый счет 55 «Специальные счета в банках».

Зачисление денежных средств на специальные счета в банках, в аккредитивы и депонирование средств при выдаче чековых книжек отражаются по дебету счета 55. Списание средств с указанных счетов, аккредитивов и чековых книжек отражается по кредиту счета 55.

Денежные документы и переводы в пути. К денежным документам относятся:

• марки государственных пошлин и сборов;

• почтовые марки;

• вексельные марки;

• оплаченные, но не выданные авиабилеты;

• оплаченные, но не выданные путевки в дома отдыха и санатории;

• другие документы.

Для обобщения информации о наличии и движении денежных документов, находящихся в кассе организации, предназначен балансовый счет 57 «Переводы в пути». Денежные документы учитываются на счете 57 по номинальной стоимости.

Оплаченные путевки в дома отдыха и санатории, оплаченные авиабилеты и т. п. отражаются в бухгалтерском учете проводкой:

Дебет 57 «Денежные документы и переводы в пути»

Кредит 50 «Касса»

или

Кредит 51 «Расчетный счет».

При выдаче путевок работникам организации бесплатно или с частичной оплатой в учете делают проводку:

Дебет 50 «Касса»

Кредит 57 «Денежные документы и переводы в пути»на сумму оплаты;

Дебет 69 «Расчеты по социальному страхованию и обеспечению», субсчет «Расчеты по социальному страхованию»;

Кредит 57 «Денежные документы и переводы в пути»на суммы, оплачиваемые за счет Фонда социального страхования;

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)», счет «Фонды потребления»

Кредит 57 «Денежные документы и переводы в пути» на суммы, оплачиваемые за счет организации.

На счете 56 отражается также движение денежных средств в пути, т.е. денежных сумм, внесенных в кассы банков или кассы почтовых отделений для зачисления на расчетный или иной счет организации, но еще не зачисленных по назначению.

Основанием для отражения таких денежных сумм в учете являются извещения о денежных переводах, не поступивших на счета в банке или в кассу.

Операции по валютным счетам. На территории РФ могут быть открыты валютные счета как резидентам, так и нерезидентам РФ в любом банке, уполномоченном Центральным банком России на проведение операций с иностранной валютой. Организации имеют право без ограничений по количеству и видам иностранных валют открывать в уполномоченных банках на территории РФ валютные счета.

Для обобщения информации о наличии и движении денежных средств в иностранных валютах на счетах в банках предназначен балансовый счет 52 «Валютный счет».

По дебету счета 52 отражаются поступления денежных средств, а по кредиту этого счета – списание денежных средств с валютных счетов организации.

К счету 52 могут быть открыты следующие субсчета:

• транзитные валютные счета;

• специальные транзитные валютные счета;

• текущие валютные счета;

• валютные счета за рубежом.

Учитывая, что организация может открыть валютные счета в разных валютах, к каждому субсчету счета 52 «Валютный счет» следует открывать аналитические счета по видам валют, получившие названия параллельные счета . Например, организация в банке открыла два валютных счета: один – в долларах США, другой – в немецких марках. Таким образом, в бухгалтерском учете к субсчету «Транзитные валютные счета» открываются два параллельных счета: в долларах США и в немецких марках; соответственно то же самое и по другим субсчетам – «Текущие и валютные счета», «Специальные транзитные валютные счета» и «Валютные счета за рубежом».

Транзитный валютный счет открывается для зачисления в полном объеме поступлений в иностранной валюте, в том числе и не подлежащих обязательной продаже.

Специальный транзитный валютный счет открывается уполномоченным банком без участия резидента в целях учета совершаемых резидентом операций покупки иностранной валюты на валютном рынке и ее обратной продажи. На специальный транзитный валютный счет зачисляются следующие поступления в иностранной валюте в пользу резидента:

• иностранная валюта, купленная резидентом за рубли на валютном рынке;

• иностранная валюта, ранее списанная со специального транзитного валютного счета и являющаяся: суммами, не использованными для целей оплаты командировочных расходов; суммами, полученными от продажи дорожных чеков, не использованных для оплаты командировочных расходов.

Снятие наличной иностранной валюты со специального транзитного счета не допускается, за исключением случаев оплаты командировочных расходов.

Купленная и зачисленная на специальный транзитный счет валюта не может быть размещена организацией на депозите, использована для приобретения ценных бумаг, другой валюты, а также передана в доверительное управление банку. Банкам запрещается начислять проценты за нахождение валюты на специальном транзитном счете.

Текущий валютный счет предназначен для учета средств, остающихся в распоряжении организации после обязательной продажи экспортной выручки, и совершения иных операций по счету в соответствии с валютным законодательством.

Валютные счета за рубежом открываются организациям, получившим разрешение на открытие счетов в иностранных банках на следующие цели:

• проведение операций по оплате расходов представительств за рубежом;

• оплата расходов, связанных с подрядными работами и сооружением объектов за рубежом;

• осуществление за рубежом расходов, связанных с хозяйственной деятельностью.

Операции по продаже иностранной валюты. Порядок учета операций по покупке и продаже иностранной валюты (включая обязательную продажу части валютной выручки), установлен Инструкцией о порядке заполнения типовых форм годовой бухгалтерской отчетности страховых организаций.

В бухгалтерском учете операции по продаже экспортной валютной выручки отражаются следующими типовыми проводками:

Дебет 57 «Переводы в пути», субсчет «в иностранной валюте»

Кредит 52 «Валютный счет», субсчет «Транзитный валютный счет» или «Текущий валютный счет» на сумму стоимости валюты, подлежащей продаже;

Дебет 52 «Валютный счет»

Кредит 91 «Прочие доходы», субсчет «Положительная курсовая разница»;

или Дебет 91 «Прочие расходы», субсчет «Отрицательная курсовая разница»

Кредит 52 «Валютный счет»на суммы переоценки остатков средств, числящихся на валютном счете, по курсу ЦБ на дату продажи иностранной валюты.

2.3. Учет уставного капитала и резервов

В современной российской экономике капитал выступает как важнейшая экономическая категория и является одним из сравнительно новых объектов бухгалтерского учета. В соответствии с п.66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 № 34н (с изменениями и дополнениями), в составе собственного капитала организации учитываются уставный (складочный), добавочный и резервный капитал, нераспределенная прибыль и прочие резервы.

Основу собственного капитала предприятия составляет уставный капитал, зафиксированный в его уставных учредительных документах. Он является необходимым условием образования и функционирования любого юридического лица.

Уставный капитал – это стартовый капитал, необходимый предприятию для осуществления финансово – хозяйственной деятельности с целью получения прибыли.

Размер и состав уставного капитала, сроки и порядок внесения вкладов в уставный капитал участниками, оценка вкладов при их взносе и изъятии, порядок изменения долей участников, ответственность участников за нарушение обязательств по внесению вкладов являются предметом правового регулирования.

Законодательством предусмотрена также связь величины уставного капитала с размерами создаваемых предприятиями различных организационно – правовых форм резервных фондов, а также зависимость стоимости эмиссии облигаций, осуществляемой акционерными обществами, от размеров уставного капитала (эта стоимость не должна превышать величину уставного капитала).

Правовой статус уставного капитала определяет особенности его отражения в бухгалтерском учете. Здесь наибольшее внимание уделяется правильной организации аналитического учета, в основу построения которого должны быть положены конкретные функции, выполняемые уставным (складочным, неделимым) капиталом (фондом).

Уставный капитал является имущественной основой деятельности предприятия, определяет долю каждого участника в управлении предприятием и гарантирует интересы его кредиторов.

У коммерческих предприятий с любым организационно – правовым статусом учет уставного капитала в форме вкладов (паев) и акций по их первоначальной стоимости, определенной в учредительных документах на дату регистрации предприятия, ведется на счете 80 «Уставный капитал». Кредитовый остаток этого счета показывает сумму зарегистрированного уставного капитала, оборот по кредиту отражает сумму его увеличения по законным основаниям, а оборот по дебету – уменьшение уставного капитала при выходе из состава предприятия его участников (учредителей) и по другим причинам.

Изменение размера уставного капитала предприятия всегда связано с переутверждением его учредительных документов общим собранием учредителей и их перерегистрацией в соответствующих государственных органах.

Уставный капитал от других структурных частей собственного капитала предприятия отличает то, что он должен быть распределен между его участниками (учредителями). Поэтому решение общего собрания учредителей об изменении уставного капитала должно сопровождаться указанием о порядке его распределения между участниками.

В связи с таким персонифицированным характером счета 80 «Уставный капитал» все записи, связанные с изменениями его величины, обязательно должны отражаться на дебете или кредите счета 75 «Расчеты с учредителями», субсчет 1 «Расчеты по вкладам в уставный (складочный) капитал».

Для учета зарегистрированного уставного капитала, его изменений и расчетов с учредителями по вкладам в уставный капитал Планом счетов предусмотрена система счетов, в которую вошли пассивный счет 80 «Уставный капитал» с субсчетами, отражающими структуру капитала, активно – пассивный счет 75 «Расчеты с учредителями», на котором отражаются и операции по расчетам с государственным и муниципальным органом как учредителем унитарных государственных предприятий, а также счет 81 «Собственные акции (доли)» для учета выкупленных собственных акций или долей. В эту систему счетов вошли также и другие счета собственного капитала: 82 «Резервный капитал», 83 «Добавочный капитал» и 84 «Нераспределенная прибыль (непокрытый убыток)».

Синтетический и аналитический учет уставного капитала ведется в соответствующих регистрах бухгалтерского учета на основании прошедших государственную регистрацию учредительных документов предприятия, договоров купли – продажи акций в акционерных обществах и другой первичной документации.

Порядок бухгалтерского учета вкладов в уставный капитал другой организации. В бухгалтерском учете в соответствии с п. 3 ПБУ 19/02 вклады в уставные капиталы других организаций относятся к финансовым вложениям.

На основании п. 9 ПБУ 19/02 первоначальной стоимостью финансовых вложений, приобретенных за плату, признается сумма фактических затрат организации на их приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ о налогах и сборах).

Таким образом, при передаче в качестве взноса в уставный капитал основных средств финансовые вложения отражаются в бухгалтерском учете по остаточной стоимости переданных объектов. Об этом говорится в п. 85 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н.

Согласно данному пункту выбытие объекта основных средств, передаваемого в счет вклада в уставный (складочный) капитал в размере его остаточной стоимости, отражается в бухгалтерском учете по дебету счета учета расчетов и кредиту счета учета основных средств. Ранее на возникающую задолженность по вкладу в уставный (складочный) капитал производится запись по дебету счета учета финансовых вложений в корреспонденции с кредитом счета учета расчетов на величину остаточной стоимости объекта основных средств, передаваемого в счет вклада в уставный (складочный) капитал, паевой фонд, а в случае полного погашения стоимости такого объекта – в условной оценке, принятой организацией, с отнесением суммы оценки на финансовые результаты.

Таким образом, оценки взноса у учредителя и учреждаемой компании различаются. У получающей компании взнос в уставный капитал учитывается в оценке, оговоренной учредителями, а у учредителя, вносящего в уставный капитал основное средство, этот взнос учитывается по остаточной стоимости. Поэтому в результате передачи основного средства в счет вклада в уставный капитал другой организации в бухгалтерском учете передающей стороны не образуется никаких доходов (расходов) в виде разницы между балансовой (остаточной) стоимостью переданного объекта и денежной оценкой вклада в соответствии с учредительными документами.

Исходя из изложенного, в бухгалтерском учете передача объекта основных средств в качестве вклада в уставный капитал отражается следующими записями:

Дебет счета 58 – Кредит счета 76 — отражена остаточная стоимость объекта основных средств, передаваемого в счет вклада в уставный капитал;

Дебет счета 01, субсчет «Выбытие ОС» Кредит счета 01– списана первоначальная стоимость переданного объекта;

Дебет счета 02 Кредит счета 01, субсчет «Выбытие ОС» – списана сумма начисленной амортизации;

Дебет счета 76 Кредит счета 01, субсчет «Выбытие ОС»– отражена остаточная стоимость переданного имущества.

Если в уставный капитал передается основное средство стоимостью до 10 000 руб., ранее списанное на расходы, то, применяя положения п. 85 Методических указаний, задолженность по вкладу в уставный капитал оценивают в условной оценке, принятой организацией, с отнесением этой суммы на финансовые результаты.

При этом в учетной политике организации необходимо определить способ оценки финансовых вложений, например, 1 руб.

В бухгалтерском учете передача в уставный капитал основного средства стоимостью до 10 000 руб., если при вводе в эксплуатацию оно было списано записью по дебету счета 20 (26) и кредиту счета 01, отражается следующим образом:

Дебет счета 58 Кредит счета 76 – отражены финансовые вложения;

Дебет счета 76 Кредит счета 91—1 – сумма условной оценки отнесена на финансовый результат.

Уменьшение уставного капитала. Налогообложение операций, связанных с уменьшением уставного капитала, напрямую зависит от того, в каком порядке – добровольном или законодательно установленном – оно производится.

Согласно пп.18 п.1 ст.251 НК РФ при определении налоговой базы не учитываются доходы в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала организации в соответствии с требованиями законодательства РФ.

Обязательное уменьшение капитала у акционерных обществ.

Федеральным законом № 208-ФЗ установлены два случая обязательного уменьшения уставного капитала:

• если по окончании второго и каждого последующего финансового года стоимость чистых активов общества оказывается меньше его уставного капитала. В этом случае общество обязано объявить об уменьшении своего уставного капитала до величины, не превышающей стоимости его чистых активов (п.4 ст.35 Закона № 208-ФЗ);

• если в течение года после поступления в распоряжение общества акций вследствие их неполной оплаты при размещении в установленные сроки, такие акции не реализованы. Тогда общество должно принять решение об уменьшении уставного капитала путем их погашения (п.1 ст.34 Закона № 208-ФЗ).

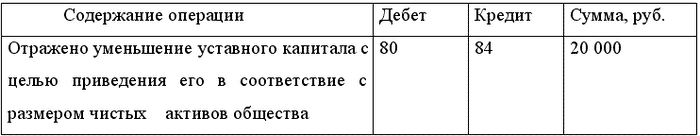

Пример. Акционерное общество уменьшает уставный капитал – 100 000 руб. – до стоимости чистых активов – 80 000 руб.Бухгалтерская запись в этом случае будет следующая:

Данная запись будет произведена лишь после внесения соответствующих изменений в учредительные документы организации. Такой порядок предусмотрен Планом счетов. Заметим, что он действует и во всех других случаях, связанных с отражением изменений уставного капитала.

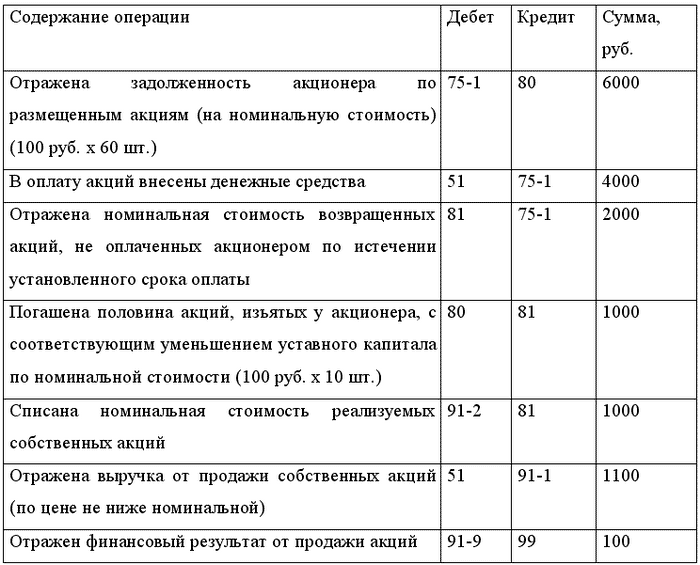

Пример.При учреждении акционерного общества учредитель подписался на 60 акций номинальной стоимостью 100 руб. В течение установленного срока акционер фактически оплатил 40 акций (внес 4000 руб.). Неоплаченными остались 20 акций на общую сумму 2000 руб. по номинальной стоимости. Акции были изъяты у акционера: 10 изъятых акций погашены, а остальные реализованы по цене 110 руб.В бухгалтерском учете данные операции отражаются следующим образом:

В рассмотренных примерах сумма уменьшения уставного капитала не будет облагаться налогом на прибыль (пп.18 п.1 ст.251 НК РФ).

Добровольное уменьшение капитала акционерными обществами.

Возможность добровольного уменьшения уставного капитала предусмотрена п.1 ст.29 Закона № 208-ФЗ. При этом общество вправе уменьшать свой уставный капитал, если в результате такого уменьшения его размер не станет меньше минимального размера уставного капитала (ст.26 Закона № 208-ФЗ) на дату представления документов для государственной регистрации соответствующих изменений в уставе общества.

Решение об уменьшении уставного капитала общества путем уменьшения номинальной стоимости акций или путем приобретения части акций в целях сокращения их общего количества и о внесении соответствующих изменений в устав общества принимается общим собранием акционеров (п.2 ст.29 Закона № 208-ФЗ).

Порядок налогообложения таких операций будет зависеть от того, произошел возврат средств акционерам или нет.

Если сумма уменьшения уставного капитала возвращается акционерам, то никакого дохода само общество не получает, и, следовательно, ни о каких налогах речи быть не может. Если же она не возвращается, то сумма уменьшения подлежит налогообложению согласно п.16 ст.250 НК РФ.

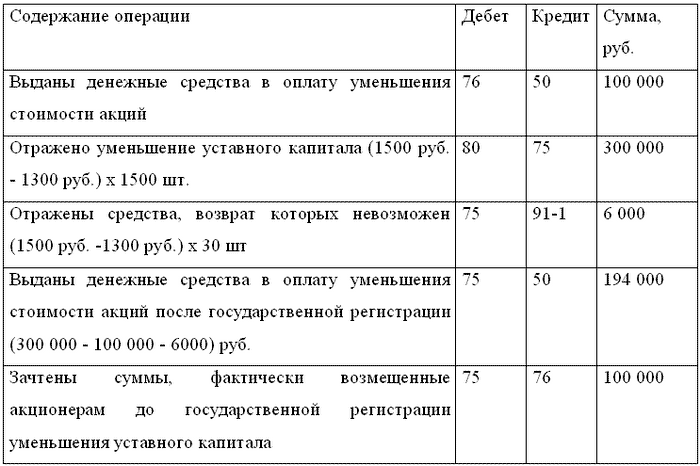

Пример. Собрание акционеров ОАО приняло решение об уменьшении номинальной стоимости акций, размещенных среди акционеров, с 1500 руб. до 1300 руб. за одну акцию. Общее количество акций – 1500. Соответствующие изменения были внесены в устав ОАО и зарегистрированы в установленном законом порядке. Уменьшение номинальной стоимости акций оплачено акционерам-держателям наличными денежными средствами. При этом одному из акционеров, являющемуся юридическим лицом и которому принадлежало 30 акций, возврат средств не был осуществлен по причине его ликвидации.До момента государственной регистрации соответствующих изменений в уставе общества акционерам было выплачено 100 000 руб. в возмещение уменьшения номинальной стоимости акций, а оставшаяся задолженность была погашена после их государственной регистрации.

В учете должны быть сформированы следующие записи:

Не возвращенная акционеру в связи с его ликвидацией сумма 6000 руб., согласно п.16 ст.250 НК РФ, должна быть включена в состав внереализационных доходов отчетного (налогового) периода.

Уменьшение капитала обществ с ограниченной ответственностью

Общества с ограниченной ответственностью также вправе произвести уменьшение своего уставного капитала. Об этом говорится в п.1 ст.20 Федерального закона № 14-ФЗ. Объявить об уменьшении уставного капитала ООО обязано в следующих случаях:

• при неполной оплате уставного капитала в течение года с момента государственной регистрации (до фактически оплаченного его размера, если не принято решения о ликвидации) (п.2 ст.20 Закона № 14-ФЗ);

• если стоимость чистых активов по окончании второго (и каждого последующего) финансового года окажется меньше уставного капитала (до размера, не превышающего стоимости его чистых активов) (п.3 ст.20 Закона № 14-ФЗ);

• если разницы между стоимостью чистых активов и размером уставного капитала недостаточно для выплаты действительной стоимости доли (части доли) участнику при его выходе из общества (п.3 ст.26 Закона № 14-ФЗ);

• если доля выбывшего участника в течение одного года со дня ее перехода к обществу не распределена между участниками общества и не продана участникам или третьим лицам (на стоимость указанной доли) (абз.2 п.24 Закона № 14-ФЗ).

Первые два случая, как видите, аналогичны тем, что были рассмотрены выше для акционерных обществ, поэтому остановимся подробнее лишь на последних.

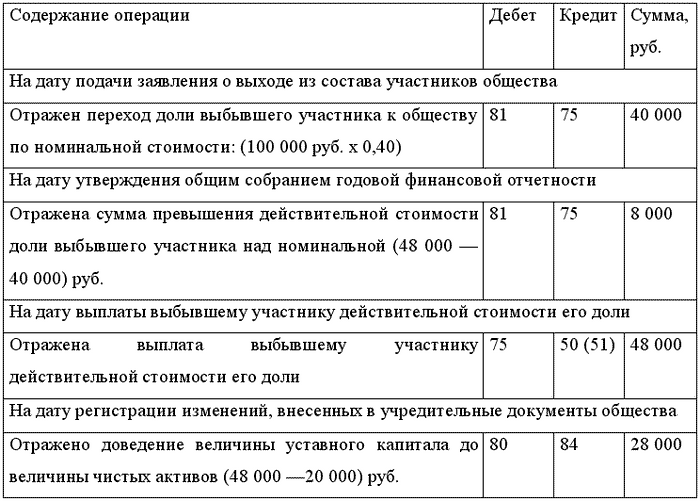

Пример. Уставный капитал общества с ограниченной ответственностью составляет 100 000 руб. В соответствии с учредительным договором доля участника А составляет 40 000 руб. (40%), а доля остальных участников – 60 000 руб. (60%). В 2004 г . участник А заявил о выходе из общества. В соответствии с бухгалтерской отчетностью за 2004 г . стоимость чистых активов общества составила 120 000 руб.Определим действительную стоимость доли участника А: 120 000 руб. х 0,4 = 48 000 руб.Разница между стоимостью чистых активов и размером уставного капитала общества составляет 20 000 руб. (120 000 руб. – 100 000 руб.). Этого недостаточно для выплаты участнику, подавшему заявление о выходе из общества, действительной стоимости его доли – 48 000 руб. Поэтому обществу придется уменьшить уставный капитал на недостающую сумму – 28 000 руб. (48 000 руб. – 20 000 руб.).

В бухгалтерском учете необходимо составить проводки:

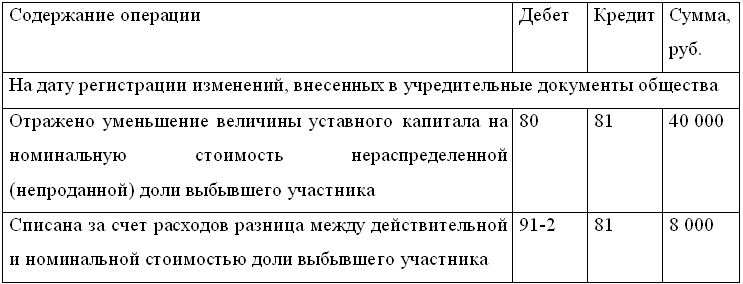

Если доля выбывшего участника в течение одного года со дня ее перехода к обществу не распределена между участниками общества или не продана участникам (третьим лицам), то необходимо будет уменьшить уставный капитал общества на стоимость вышеуказанной доли.

В учете будут составлены проводки:

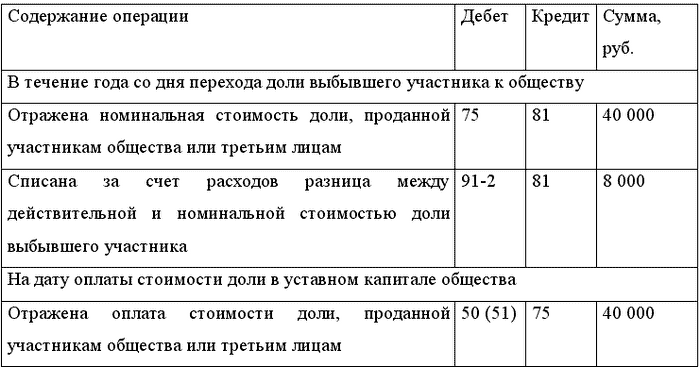

Если доля выбывшего участника в течение года будет реализована, то бухгалтерские записи будут следующими:

В рассмотренном примере сумма уменьшения уставного капитала не будет облагаться налогом на прибыль, так как произведена в соответствии с законом.

Увеличение уставного капитала. Зачастую учредителями хозяйствующих субъектов принимается решение об увеличении уставного капитала с целью повышения инвестиционной привлекательности общества. В отдельных случаях это может быть сделано за счет уже имеющегося имущества общества, при этом должно быть соблюдено требование законодательства об обеспечении уставного капитала стоимостью чистых активов. Источником увеличения уставного капитала за счет имущества общества служит, как правило, добавочный капитал, а в некоторых случаях – нераспределенная (чистая) прибыль. В ООО в составе добавочного капитала (счет 83 «Добавочный капитал») отражается прирост стоимости внеоборотных активов (основных средств) в результате их переоценки. Кроме того, на счете 83 может числиться эмиссионный доход, который образуется за счет превышения выручки от размещения дополнительных акций по рыночной стоимости над их номинальной стоимостью.

Увеличение уставного капитала ООО достигается за счет внесения дополнительных вкладов участниками общества или третьими лицами. В ОАО оно осуществляется за счет размещения дополнительных акций (дополнительной эмиссии) или увеличения номинальной стоимости акций.

Согласно действующему законодательству увеличение уставного капитала ООО за счет дополнительных вкладов участников должно быть одобрено общим собранием участников. При этом решение принимается не менее чем 2/3 голосов, причем учитываются голоса всех участников общества, а не только присутствующих на собрании. Решение увеличить уставный капитал за счет дополнительных вкладов третьих лиц принимается всеми участниками общества единогласно. Размеры долей участников ООО не меняются, если уставный капитал увеличивается за счет внесения дополнительных вкладов всеми участниками, при этом возрастает только стоимость доли каждого участника. При увеличении уставного капитала ООО за счет внесения дополнительного вклада отдельным участником (участниками) изменятся размеры долей всех участников.

Решение об увеличении уставного капитала путем размещения дополнительных акций принимается общим собранием акционеров акционерного общества (большинством голосов) или советом директоров (наблюдательным советом), если уставом общества ему предоставлено такое право, при этом решение совета директоров должно быть принято единогласно всеми членами совета (а не только участвовавшими в заседании совета).

Уставом акционерного общества должно быть определено, кому именно предоставлено право принимать решение об увеличении уставного капитала – общему собранию или совету директоров. Эмиссия дополнительных акций возможна только при условии, что уставом предусмотрены объявленные акции. Указывать в уставе объявленные акции необязательно, это одна из диспозитивных норм Закона «Об акционерных обществах».

Пример. Уставный капитал увеличен за счет нераспределенной прибыли прошлых лет. При этом возрастает номинальная стоимость акций без изменения общего их количества. В бухгалтерском учете делаются записи:Д-т 75, К-т 80 – принято решение об увеличении уставного капитала;Д-т 84, К-т 80 – часть нераспределенной прибыли направлена на формирование уставного капитала;Д-т 70, К-т 68 – удержан НДФЛ с доходов участника;Д-т 68, К-т 51 – налог уплачен в бюджет.

В соответствии с п. 19 ст. 217 НК РФ не подлежат налогообложению доходы в результате переоценки основных фондов (средств) в виде дополнительно полученных акций (долей, паев) или иных имущественных долей, распределенных между акционерами или участниками организации пропорционально их доле и видам акций, либо в виде разницы между новой и первоначальной номинальной стоимостью акций или их имущественной доли в уставном капитале.

Таким образом, при увеличении уставного капитала за счет переоценки основных фондов (соответствующей части добавочного капитала) ни дополнительно полученные акционерами акции, ни увеличение номинальной стоимости принадлежащих им акций в соответствии со ст. 217 НК РФ (п. 19) НДФЛ не облагаются. Это в равной мере относится к имущественным долям в ООО.

Следует отметить, что в случае увеличения уставного капитала за счет эмиссионного дохода доход акционера в виде стоимости дополнительно полученных акций, распределенных ему за счет средств, полученных от эмиссионного дохода, подлежит обложению НДФЛ на общих основаниях с применением ставок, предусмотренных ст. 224 НК РФ. Предприятие в данном случае является налоговым агентом по НДФЛ (п. п. 1, 3 ст. 226 НК РФ). Налоговая ставка для исчисления НДФЛ устанавливается в размере 13% в соответствии с п. 1 ст. 224 НК РФ, если указанной статьей не предусмотрено иное.

Добавочный капитал

В процессе хозяйственной деятельности у организации может появиться новое имущество либо возрасти учетная стоимость уже имеющегося имущества, что приводит к росту ее активов. Для учета источников поступления новых материальных ценностей или прироста их балансовой стоимости в бухгалтерском учете введено понятие добавочного капитала.

Планом счетов бухгалтерского учета предусмотрен новый порядок отражения в учете операций, связанных с формированием и движением добавочного капитала.

Для учета сумм добавочного капитала и обобщения информации об их накоплении и использовании предназначен синтетический счет 83 «Добавочный капитал» без деления на субсчета.

Аналитический учет по данному счету ведется по источникам формирования и направлениям использования добавочного капитала.

Источниками его формирования являются:

• прирост стоимости имущества за счет переоценки и капитальных вложений;

• эмиссионный доход;

• положительные курсовые разницы, образующиеся при вкладе иностранной валюты в уставный капитал;

• средства, ассигнованные из бюджета и использованные на финансирование долгосрочных вложений;

• средства предприятия, направленные на пополнение оборотных активов.

Средства от безвозмездного поступления имущества теперь отражаются в составе доходов будущих периодов по счету 98 «Доходы будущих периодов».

В результате переоценки объектов основных средств величина добавочного капитала может изменяться как в сторону увеличения, так и уменьшения.

В бухгалтерском учете изменение (увеличение) первоначальной стоимости основных средств, оборудования к установке отражается записью по кредиту счета 83 «Добавочный капитал» в корреспонденции со счетами 01 «Основные средства», 03 «Доходные вложения в материальные ценности», 07 «Оборудование к установке». При этом разница между восстановительной и первоначальной суммой износа основных фондов учитывается по дебету счета 83 «Добавочный капитал» в корреспонденции со счетом 02 «Амортизация основных средств».

В случае принятия к учету имущества в результате осуществления капитальных вложений за счет нераспределенной чистой прибыли делается следующая запись:

Дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)»

Кредит счета 83 «Добавочный капитал».

При получении эмиссионного дохода акционерным обществом открытого типа при проведении открытой подписки, который представляет собой сумму превышения продажной цены акций над номинальной, в бухгалтерском учете производится запись по кредиту счета 83 «Добавочный капитал» в корреспонденции со счетом 75 «Расчеты с учредителями», субсчет 1 «Расчеты по вкладам в уставный (складочный) капитал».

Эмиссионный доход, возникший при формировании уставного капитала акционерных обществ, рассматривается только в качестве добавочного капитала. Направлять его на нужды потребления не допускается.

К добавочному капиталу относятся ассигнования, получаемые из бюджета любого уровня, которые израсходованы предприятием на финансирование долгосрочных инвестиций.

Поступившие из бюджета средства зачисляются вначале на специальный банковский счет, с которого затем списываются на покрытие расходов, осуществляемых в соответствии с инвестиционной программой предприятия. Далее израсходованная сумма бюджетных ассигнований включается в состав добавочного капитала бухгалтерской записью

Дебет счета 86 «Целевое финансирование»

Кредит счета 83 «Добавочный капитал».

Основанием для такой записи может служить только факт использования бюджетных средств строго по целевому назначению.

Добавочный капитал может пополняться за счет средств, направляемых на увеличение собственных оборотных активов. Данный источник пополнения добавочного капитала образуется в процессе распределения участниками нераспределенной чистой прибыли предприятия. При этом в бухгалтерском учете направление нераспределенной прибыли на пополнение собственных оборотных средств отражается по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетом 83 «Добавочный капитал».

Резервный капитал

Резервный капитал представляет собой страховой капитал предприятия, предназначенный для возмещения убытков от хозяйственной деятельности, а также для выплаты доходов инвесторам и кредиторам в случае, если на эти цели не хватает прибыли. Средства резервного капитала служат гарантией бесперебойной работы предприятия и соблюдения интересов третьих лиц. Наличие такого финансового источника придает последним уверенность в погашении предприятием своих обязательств.

Бухгалтерский учет формирования резервного капитала должен обеспечивать получение информации, необходимой для контроля за соблюдением его верхней и нижней границ. Во всех случаях предельная величина резервного капитала не может превышать той суммы, которая определена собственниками предприятия и зафиксирована в его учредительных документах. При этом для акционерных обществ и совместных предприятий законодательно установлен еще и его минимальный размер.

Согласно Закону об акционерных обществах акционерные общества обязаны создавать резервный капитал в размере не менее 5% от суммы уставного капитала и формировать его путем ежегодных отчислений в размере не менее 5% от чистой прибыли до достижения величины, установленной уставом общества.

Минимальный размер резервного капитала организаций с иностранными инвестициями согласно законодательству Российской Федерации не должен превышать 25% от уставного капитала.

Источником формирования резервного капитала для предприятий всех организационно – правовых форм является только нераспределенная чистая прибыль.

Для получения информации о наличии и движении сумм резервного капитала Планом счетов бухгалтерского учета предусмотрен бухгалтерский счет 82 «Резервный капитал».

Образование резервного капитала за счет использования сумм нераспределенной чистой прибыли отражается записью по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции со счетом 82 «Резервный капитал».

Планом счетов бухгалтерского учета предусмотрено использование резервного капитала на погашение выпущенных облигаций по полученным краткосрочным и долгосрочным займам и на покрытие убытков от хозяйственной деятельности.

При погашении облигаций займов в бухгалтерском учете делается запись

Дебет счета 82 «Резервный капитал»

Кредит счета 66 «Расчеты по краткосрочным кредитам и займам»,

Кредит счета 67 «Расчеты по долгосрочным кредитам и займам».

Использование резервного капитала на покрытие убытков отражается записью

Дебет счета 82 «Резервный капитал»

Кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)».

2.4 Учет кредиторской и дебиторской задолженности

Под дебиторской понимают задолженность других организаций, работников и физических лиц данной организации (задолженность покупателей за купленную продукцию, подотчетных лиц за выданные им под отчет денежные суммы и др.). Организации и лица, которые должны данной организации, называются дебиторами.

Кредиторской называют задолженность данной организации другим организациям, работникам и лицам, которые называются кредиторами.

В бухгалтерском балансе дебиторская и кредиторская задолженности отражаются по их видам. Дебиторская задолженность отражается в основном на счетах 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами», а кредиторская – на счетах 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами».

К счету 76 могут быть открыты следующие субсчета:

76-1 «Расчеты по имущественному и личному страхованию»;

76-2 «Расчеты по претензиям»;

76-3 «Расчеты по причитающимся дивидендам и другим доходам»;

76-4 «Расчеты по депонированным суммам» и др.

На субсчете 76-1 «Расчеты по имущественному и личному страхованию» отражают расчеты по страхованию имущества и персонала организации, в котором организация выступает страхователем.

Начисленные суммы страховых платежей отражают по кредиту счета 76, субсчет 1 «Расчеты по имущественному и личному страхованию», в корреспонденции со счетами учета затрат на производство или других источников страховых платежей (08, 23, 25, 26, 29 и т.п.).

Перечисленные суммы страховых платежей страхователям списывают с кредита счетов по учету денежных средств (51, 52, 55) в дебет счета 76-1.

Потери товарно – материальных ценностей по страховым случаям списывают с кредита счетов 10, 43 и др. в дебет счета 76-1. По дебету счета 76-1 отражают сумму страхового возмещения, причитающуюся по договору страхования работнику организации (кредитуют счет 73 «Расчеты с персоналом по прочим операциям»).

Суммы страхового возмещения, полученные организацией от страховых организаций, отражают по дебету счетов учета денежных средств (51, 52, 55) и кредиту счета 76-1. Некомпенсируемые страховыми возмещениями потери от страховых случаев списывают в дебет счета 91 «Прочие доходы и расходы».

Аналитический учет по счету 76-1 ведут по страховщикам и отдельным договорам страхования.

На субсчете 76-2 «Расчеты по претензиям» отражают расчеты по претензиям, предъявленным поставщикам, подрядчикам, транспортным и другим организациям, а также по предъявленным и признанным (или присужденным) штрафам, пеням и неустойкам. В дебет этого счета списывают причиненный организации ущерб по вине поставщиков материальных ресурсов, подрядчиков, учреждений банков и других организаций с кредита следующих счетов:

• 60 «Расчеты с поставщиками и подрядчиками» – на суммы несоответствия цен и тарифов, качества, арифметических ошибок и т.п. по уже оприходованным ценностям;

• 20 «Основное производство», 23 «Вспомогательные производства» и других счетов учета затрат – за брак и потери, возникшие по вине поставщиков и подрядчиков;

• учета денежных средств и кредитов банка (51, 52, 66, 67 и др.) – по суммам, ошибочно списанным со счетов организации;

• 91 «Прочие доходы и расходы» – по штрафам, пеням, неустойкам, взыскиваемым с поставщиков, подрядчиков, покупателей, заказчиков, потребителей услуг за несоблюдение договорных обязательств.

Суммы удовлетворенных претензий списывают с кредита счета 76-2 в дебет счетов учета денежных средств (51, 52 и др.). Суммы неудовлетворенных претензий, как правило, списывают с кредита счета 76-2 в дебет тех счетов, с которых они были списаны на счет 76-2 (10, 20, 23, 60 и др.).

Уплаченные организацией разные штрафы, пени и неустойки списывают с кредита счетов учета денежных средств в дебет счета 91 «Прочие доходы и расходы».

На субсчете 76-3 «Расчеты по причитающимся дивидендам и другим доходам» учитывают расчеты по причитающимся организации дивидендам и другим доходам, в том числе по прибыли, убыткам и другим результатам по договору простого товарищества. Подлежащие получению доходы отражают по дебету счета 76-3 и кредиту счета 91 «Прочие доходы и расходы». Полученные доходы записывают по дебету счетов учета активов (51, 52 и др.) и кредиту счета 76-3.

На субсчете 76-4 «Расчеты по депонированным суммам» учитывают расчеты с работниками организации по не выплаченным в установленный срок суммам из-за неявки получателей. Депонированные суммы отражают по кредиту счета 76-4 и дебету счета 70 «Расчеты с персоналом по оплате труда». При выплате депонированных сумм получателю кредитуют счета учета денежных средств и дебетуют счет 76-4.

Аналитический учет по счету 76 «Расчеты с разными дебиторами и кредиторами» ведут по каждому дебитору и кредитору. Сальдо по счету 76 определяют по оборотной ведомости по аналитическим счетам счета 76.

Учет расчетов с разными дебиторами и кредиторами в рамках группы взаимосвязанных организаций, о деятельности которых составляется сводная бухгалтерская отчетность, ведется на счете 76 обособленно.

По истечении срока исковой давности дебиторская и кредиторская задолженности подлежат списанию. Общий срок исковой давности установлен в три года. Для отдельных видов требований законом могут быть установлены специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком.

Срок исковой давности начинает исчисляться по окончании срока исполнения обязательств, если он определен, или с момента, когда у кредитора возникает право предъявить требование об исполнении обязательства.

Дебиторская задолженность, по которой истек срок исковой давности, а также другие нереальные долги списываются по каждому возникшему обязательству. Для этого необходимо провести инвентаризацию, и на основании ее результатов и решения руководителя в письменном виде задолженность может быть списана. В учете в соответствии с п. 77 Положения по ведению бухгалтерского учета дебиторская задолженность, по которой истек срок исковой давности, и другие нереальные долги могут быть списаны одним из следующих методов:

• на финансовые результаты деятельности организации (если суммы долгов не резервировались);

• за счет резерва по сомнительным долгам.

Следует обратить внимание: признание долгов убытком не влечет аннулирования задолженности. Данная задолженность должна учитываться на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение 5 лет, о чем, к сожалению, многие забывают (Дебет 007 – на сумму задолженности). Согласно Плану счетов аналитический учет на забалансовом счете ведется по каждому должнику, чья задолженность списана в убыток, а также по каждому списанному в убыток долгу.

В случае если после списания «дебиторки» покупатель ее погасит, поступившие средства будут внереализационным доходом. При этом сумма погашенной задолженности списывается с забалансового счета (Кредит 007 – на сумму долга). Запись по кредиту счета 007 производится также в случае, если закончился пятилетний срок наблюдения за указанной задолженностью и возможность ее взыскания полностью исчерпана.

Рассмотрим порядок учета в том случае, если резерв не создавался.

Если суммы долгов не резервировались, то организация согласно Плану счетов списывает дебиторскую задолженность со счета учета расчетов 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами» в дебет счета 91 «Прочие доходы и расходы», субсчет «Прочие расходы». Данное правило основывается на нормах п. 11 ПБУ 10/99, согласно которому суммы дебиторской задолженности, по которым истек срок исковой давности, а также других нереальных долгов являются внереализационными расходами организации.

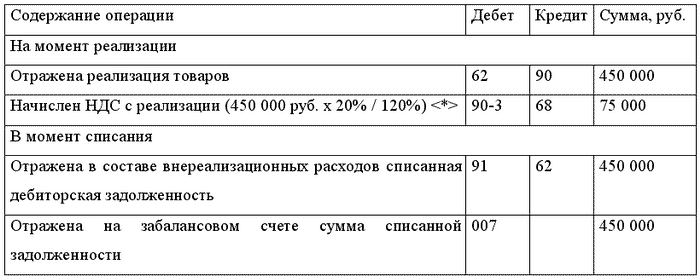

Пример. Дебиторская задолженность покупателя в сумме 450 000 руб. (с учетом НДС – 75 000 руб.) перед ООО «Сокол» по решению руководителя была списана в марте 2006 г . в связи с истечением срока исковой давности. Реализация товаров была осуществлена в марте 2003 г . Налоговая база по НДС до и после 2006 г . определяется по отгрузке. Резерв по сомнительным долгам в бухгалтерском учете не создавался.В бухгалтерском учете ООО «Сокол» будут сделаны следующие проводки:

<*> Обратите внимание: по условиям примера реализация произошла в 2003 г ., в котором ставка НДС составляла 20%. У организации, которая до 2006 г . начисляла НДС «по отгрузке», обязанностей начислить налог при списании дебиторской задолженности не возникает, так как он был начислен в момент реализации.

При поступлении средств по ранее списанной дебиторской задолженности дебетуют счета учета денежных средств (50, 51, 52) и кредитуют счет 91 «Прочие доходы и расходы». Одновременно на указанные суммы кредитуют забалансовый счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

Кредиторская задолженность по истечении срока исковой давности списывается на финансовые результаты и оформляется следующими бухгалтерскими записями:

Дебет счетов 60, 76 Кредит счета 91.

Важно верить, что талант нам даётся не просто так – и что любой ценой его нужно для чего-то использовать.

Важно верить, что талант нам даётся не просто так – и что любой ценой его нужно для чего-то использовать.