Оптимизация расчетов НДС: практическое руководство

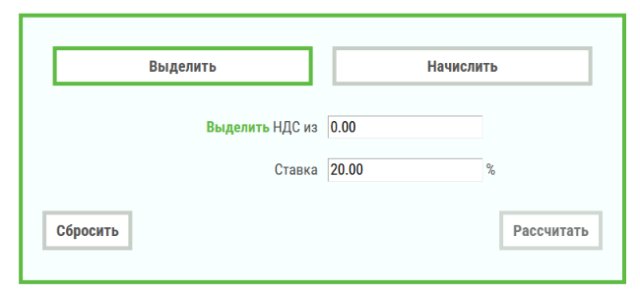

Оптимизация расчетов налога на добавленную стоимость (НДС) требует глубокого понимания множества нюансов. В частности, использование специализированного ндс калькулятора помогает значительно упростить процесс анализа. Это инструмент, который позволяет более точно определять налоговые обязательства и выявлять закономерности в бухгалтерских данных, тем самым повышая финансовую эффективность компаний.

Применение калькулятора для анализа контрактов

При анализе контрактов применение калькулятора позволяет выявить неочевидные риски и возможности. Наличие четких расчетов НДС позволяет предотвратить возможные ошибки в документации и сформировать обоснованные предложения для клиентов. Использование калькулятора обостряет внимание на специфических условиях контрактов, которые могут повлиять на налоговые последствия.

Кроме того, калькулятор служит ценным ресурсом для тестирования различных сценариев, учитывая изменяющиеся условия бизнеса. Это дает возможность детализированно рассмотреть каждую статью расходов и выручки, предлагая более гибкие стратегические решения, которые могут повлиять на оптимизацию налоговых обязательств в долгосрочной перспективе.

Способы верификации счетов через онлайн-инструменты

Верификация счетов с помощью онлайн-инструментов предоставляет уникальные возможности для глубинного анализа данных, которые не всегда очевидны при традиционном подходе. Эти инструменты обладают встроенными алгоритмами, позволяющими сопоставлять данные по множеству параметров, включая временные отрезки, объем сделок и категории товаров или услуг. Такой подход помогает выявить аномалии и несоответствия, что особенно важно в контексте повышения прозрачности расчетов и минимизации налоговых рисков.

Важно отметить, что некоторые онлайн-платформы предлагают интеграцию с существующими бухгалтерскими системами, что позволяет автоматизировать процесс верификации. Этот метод не только ускоряет обработку информации, но и снижает вероятность человеческой ошибки. Параллельный анализ данных из разных источников дает возможность сформировать более полное представление о финансовых потоках и усилить контроль за налоговыми обязательствами. Каждый этап процесса интеграции должен включать оценку специфики применяемых инструментов для обеспечения их максимальной эффективности и адаптации под индивидуальные нужды бизнеса.

Моделирование ценовых стратегий с учетом налога

Моделирование ценовых стратегий с учетом НДС требует тщательного анализа различных элементов ценообразования. Рекомендуется учитывать ряд специфичных факторов, которые могут повлиять на конечную цену. Важными аспектами для анализа могут быть:

- Стратегия ценообразования в зависимости от сектора экономики.

- Влияние сезонности на налоговые обязательства.

- Оптимизация форматов оплаты с учетом особенностей поставок.

- Динамика изменения ставок НДС на разные категории товаров.

Использование сценарного моделирования позволяет выявить потенциальные слабые места в финансовой структуре и тестировать различные подходы к ценообразованию. Подходы к модели могут варьироваться в зависимости от специфики бизнеса, что делает их более адаптированными к реальным условиям рынка. Важно также учитывать взаимодействие с другими финансовыми показателями для создания действительно целостного взгляда на бизнес-процессы.

Автоматизация учёта НДС в бизнес-процессах

Автоматизация учёта НДС становится ключевым фактором при оптимизации финансовых процессов. Внедрение специализированного программного обеспечения, которое интегрирует модули бухгалтерии и налогового учёта, позволяет наладить процесс формирования налоговых деклараций на основе реальных данных о продажах и закупках. Упрощение обмена информацией между различными подразделениями и системами повышает точность учета.

Использование технологий, таких как машинное обучение и искусственный интеллект, также способствует более быстрому и точно анализу исторических данных по НДС, выявляя тренды и аномалии, что позволяет более обоснованно планировать будущие обязательства. Этот подход не только создаёт устойчивую базу для ведения налогового учёта, но и уменьшает зависимость от ручного ввода данных, что существенно снижает риск ошибок и повышает скорость обработки информации.

В результате таких усилий компании способны достигать более высокого уровня соответствия требованиям законодательства, одновременно оптимизируя свои налоговые позиции и уменьшая затраты на налоговое администрирование.

- Эффективное распределение рабочего времени на круглосуточных работах

- Как ИП платить алименты

- В 2022 ПФР упростит получение пособий

- Имеет ли работодатель право не допускать в столовую работников без QR-кода

- Оплачивать ли отпуск сотруднику, получающему образование не по профилю работы?

- Утепление мансардного окна: как избежать конденсата и теплопотерь зимой

- Mindmoney: обзор платформы и деловой подход к трейдингу

Есть только один способ избежать критики: ничего не делайте, ничего не говорите и будьте никем.

Есть только один способ избежать критики: ничего не делайте, ничего не говорите и будьте никем.