Ликвидационный баланс. расчеты с учредителями

На основании п.5 ст.63 ГК РФ после завершения расчетов с кредиторами ликвидационная комиссия составляет ликвидационный баланс, который утверждается учредителями (участниками) юридического лица или органом, принявшими решение о ликвидации юридического лица. В случаях, установленных законом, ликвидационный баланс утверждается по согласованию с уполномоченным государственным органом.

Можно выделить ситуации, при которых ликвидационный баланс необходим:

а) прекращение функционирования (деятельности) организации как субъекта гражданских правоотношений.

б) ликвидация юридического лица по решению его учредителей (участников) или органа, уполномоченного на то учредительными документами, или суда по основаниям, предусмотренным в п.2 ст.61 Гражданского кодекса РФ (ГК РФ);

в) добровольная или принудительная ликвидация юридического лица по причине несостоятельности (банкротства).

Баланс, составляемый в каждой из этих ситуаций, по сравнению с операционным бухгалтерским балансом обладает следующими особенностями:

1. Ликвидационный баланс, как любой заключительный баланс, является инвентарным, т.е. формируется по данным инвентаризации. В случае ликвидации юридического лица обязательность проведения инвентаризации прямо предусмотрена в ст.12 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете».

2. Баланс не должен содержать остатков по регулирующим (02, 05, 13, 16, 42, 82) и бюджетно-распределительным (31, 89) счетам бухгалтерского учета ввиду ограниченности периода существования предприятия.

3. Статьи актива ликвидационного баланса оцениваются способами, отличными от установленных в ст.11 Федерального закона «О бухгалтерском учете», поскольку в процессе ликвидации определяется та стоимость имущества (рыночная, ликвидационная и т.д.), которая позволит пользователям отчетности – участникам предприятия, деловым партнерам, кредиторам – с максимальной точностью рассчитать наиболее вероятный финансовый результат вследствие прекращения существования организации.

По ликвидационному балансу можно судить об имуществе, которое должно перейти к учредителям (участникам), обладающим вещными правами на него. Если исходить из экономической сути ликвидации, то это – абсолютное прекращение деятельности, которое влечет за собой одновременное закрытие всех статей актива и пассива баланса методом двойной записи с использованием только тех счетов бухгалтерского учета, которые соответствуют статьям ликвидационного баланса.

В активе ликвидационного баланса остатки могут быть по любым строкам, если реализация имущества не произведена или произведена частично. Если же все имущество общества реализовано, то остатки средств будут только по стр. «Денежные средства» (счета 50 «Касса» и 51 «Расчетные счета»).

В пассиве баланса не будет остатков по разделу «Долгосрочные обязательства», а в разделе «Краткосрочные обязательства» могут возникнуть остатки по следующим строкам: «Задолженность участникам (учредителям) по выплате доходов», «Доходы будущих периодов» и «Резервы предстоящих расходов». Распределение имущества ликвидируемой организации между учредителями (участниками) осуществляется в последнюю очередь. При этом сумма валюты баланса пассива за минусом остатка по строке «Задолженность участникам (учредителям) по выплате доходов» должна быть распределена между всеми учредителями (участниками) пропорционально доле в уставном капитале либо по иной методике, предусмотренной уставом или решением общего собрания участников. После этого в пассиве баланса вся сумма, учтенная на счете 75, будет отражена по стр. «Задолженность участникам (учредителям) по выплате доходов». Эта сумма должна соответствовать стоимости активов общества, подлежащих распределению.

В бухгалтерском учете должны быть оформлены следующие записи:

Дебет 80, 82, 83, 84, 98, 99, Кредит 75, субсчет «Расчеты по выплате доходов» – на сумму стоимости имущества, причитающегося акционеру. Если предварительно остатки по другим счетам были перенесены на счет 80, то используется только запись: Дебет 80, Кредит 75. В данном случае сосредоточение средств в уставном капитале носит чисто технический характер. Увеличения уставного капитала и его регистрации в установленном порядке не происходит, а только суммируются на одном счете средства, подлежащие распределению между учредителями (участниками) общества,

Дебет 75, субсчет «Расчеты по выплате доходов», Кредит 51 (50) – на сумму денежных средств, выплаченную акционеру,

Дебет 75, субсчет «Расчеты по выплате доходов», Кредит 01 – на сумму стоимости имущества, если участниками принято решение о распределении имущества вместо его реализации.

Расчеты с учредителями.После составления ликвидационного баланса имущество, которое осталось у организации после всех расчетов с кредиторами, подлежит распределению между ее учредителями.

Но сначала необходимо определить общую сумму капитала, которая будет распределяться.

Для этого необходимо рассчитать размер чистых активов и сравнить их с уставным капиталом. Если уставный капитал меньше чистых активов, то «условный уставный» капитал доводится до размера чистых активов за счет стоимости оставшегося имущества.

Имущество, которое осталось у организации после расчетов с кредиторами, подлежит распределению между участниками пропорционально их доле в уставном капитале организации.

Если по данным ликвидационного баланса у организации осталась прибыль, то данная операция отражается следующей проводкой:

Дебет 99 Кредит 84, субсчет «Нераспределенная прибыль отчетного года» – отражена прибыль отчетного года;

Дебет 84, субсчет «Нераспределенная прибыль отчетного года», Кредит 80 – прибыль организации зачислена в уставный капитал.

Если по данным ликвидационного баланса у организации убыток, то он подлежит погашению за счет уставного капитала, при этом нераспределенный убыток прошлых лет переводится в состав убытков отчетного года.

Отражение операций в бухгалтерском учете:

Дебет 84, субсчет «Нераспределенный убыток отчетного года», Кредит 84, субсчет «Непокрытый убыток прошлых лет» – непокрытый убыток прошлых лет переводится в состав убытка отчетного года;

Дебет 80 Кредит 84, субсчет «Непокрытый убыток отчетного года» – уставный капитал уменьшен на непокрытый убыток отчетного года.

Таким образом определяется реальная величина уставного капитала, которая будет распределена между учредителями организации.

Начисление сумм, которые подлежат выплате учредителям юридического лица, отражаются следующей записью:

Дебет 80 Кредит 75 – отражена сумма уставного капитала организации, подлежащая распределению между учредителями (участниками).

Распределение имущества между учредителями производится на основании акта, в котором должно быть указано, кому и что передано.

Акт обязательно подписывают все участники организации, выплата долей участникам организации оформляется в учете соответствующей записью:

Дебет 75 Кредит 50, 51 – выплачена участникам их доля уставного капитала.

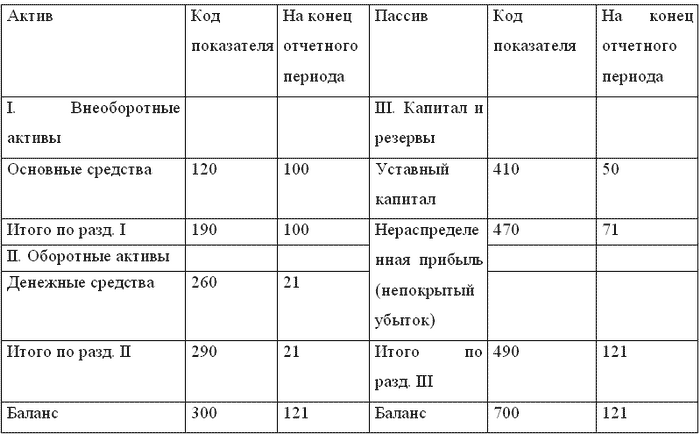

Пример. ООО «Свияга» ликвидируется по решению учредителей. После удовлетворения требований кредиторов у ООО «Свияга» остались: оргтехника остаточной стоимостью 100 000 руб. (первоначальная стоимость 120 000 руб., амортизация 20 000 руб.) и денежные средства в сумме 21 000 руб. Предположим, что балансовая (остаточная) стоимость имущества соответствует его рыночной стоимости без учета НДС. Уставный капитал ООО «Свияга» 50 000 руб., в том числе:вклад 1-го участника составляет 20 000 руб.;вклад 2-го участника – 20 000 руб.;вклад 3-го участника – 10 000 руб.Все участники – физические лица.Чистая прибыль ООО «Свияга», отраженная в ликвидационном балансе, составляет 71 000 руб.Ликвидационный баланс ООО «Свияга» имеет следующий вид:

Оргтехника распределяется между тремя учредителями – физическими лицами общества пропорционально их вкладам в уставный капитал.Выбытие основных средств в бухгалтерском учете отражается записями:Дебет сч. 01 субсчет «Выбытие ОС» Кредит сч. 01 – 120 000 руб.Дебет сч. 02 Кредит сч. 01 субсчет «Выбытие ОС» – 20 000 руб.Дебет сч. 91 Кредит сч. 01 субсчет «Выбытие ОС» – 100 000 руб (40 000 + 40 000 + 20 000).Передача имущества (за исключением денежных средств) сверх первоначального взноса облагается НДС. Имущество передается по остаточной стоимости.Первоначальные взносы участников – 50 000 руб., стоимость передаваемого имущества сверх первоначального взноса:100 000 – 50 000 = 50 000 руб.Сумма НДС, начисленная при передаче: 50 000 руб. х 18% = 9000 руб.Следовательно, стоимость передаваемого имущества с учетом НДС составит: 100 000 + 9000 = 109 000 руб.Распределение имущества ликвидируемого общества между его участниками с последующим аннулированием долей участников целесообразно отражать в бухгалтерском учете с использованием сч. 81 «Собственные акции (доли)»:Дебет сч. 81 Кредит сч. 91.1 – 109 000 руб. – отражена передача оргтехники по цене, включающей НДСДебет сч. 91.2 Кредит сч. 68.2 – 9000 руб. – начислен НДС.В соответствии с пп. 2 п. 3 ст. 170 НК РФ с части стоимости основных средств, передаваемой участникам в пределах их первоначального взноса, НДС восстанавливается к уплате в бюджет – 9000 руб. (50 000 х 18%).Дебет сч. 19 Кредит сч. 68.2 – 9000 руб. – восстановлен НДС.Дебет сч. 91.2 Кредит сч. 19 – 9000 руб. – восстановленный НДС учтен в составе расходов.Несмотря на то что Инструкцией к Плану счетов предусмотрено закрытие сч. 91 и сч. 99 только по окончании отчетного года, в данном случае необходимо закрыть эти счета для определения суммы чистой прибыли, подлежащей распределению:Дебет сч. 99 Кредит сч. 91.9 – 9000 руб.Дебет сч. 84 Кредит сч. 99 – 9000 руб. – списан убыток, образовавшийся при передаче имущества.Таким образом, сальдо по сч. 84 составило: 71 000 – 9000 = 62 000 руб. Общая стоимость собственных средств организации, подлежащих распределению, составила: 50 000 + 62 000 = 112 000 руб., в том числе 50 000 руб. – в пределах первоначальных взносов участников.

Своим успехом я обязана тому, что никогда не оправдывалась и не принимала оправданий от других.

Своим успехом я обязана тому, что никогда не оправдывалась и не принимала оправданий от других.