Учет основных средств и нематериальных активов

Основные средства.

Основные средства– это часть имущества, используемая в качестве средств труда при производстве продукции, выполнении работ или оказании услуг либо для управления организацией в течение периода, превышающего 12 месяцев или обычный операционный цикл.

В страховых организациях к ним в основном относятся: здания, сооружения; вычислительная техника; транспортные средства; хозяйственный инвентарь; прочие основные средства (библиотечные фонды, капитальные затраты в арендованные основные средства и др.)

До 1 января 2001 г. при определении понятия «основные средства» использовали 2 критерия: срок службы объекта и лимит стоимости.

Письмо Минфина РФ от 19.10. 2000 N 16-00-13-07 предлагает с 1января 2001 г. отказаться от применения стоимостного критерия для отнесения имущества к основным средствам, сохранив критерий исходя из сроков полезного использования. Предметы со сроком полезного использования свыше 12 месяцев независимо от их стоимости должны относится к основным средствам, а предметы со сроком полезного использования менее 12 месяцев – учитываться в порядке, установленном для материалов.

В соответствии с ПБУ 6/01, который вводится в действие начиная с бухгалтерской отчетности 2001 г., при принятии к бухгалтерскому учету активов в качестве основных средств необходимо единовременное выполнение следующих условий:

– использование их в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации,

– использование в течение длительного времени, т. е. срока полезного использования, продолжительностью свыше 12 месяцев,

– организацией не предполагается последующая перепродажа данных активов,

– способность приносить организации экономические выгоды в будущем.

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит доход организации. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции, ожидаемого к получению в результате использования этого объекта.

Основными задачами бухгалтерского учета основных средств являются правильное документальное оформление и своевременное отражение в учетных регистрах поступления основных средств, их внутреннего перемещения и выбытия; правильное исчисление и отражение в учете суммы амортизации основных средств; контроль за затратами на ремонт основных средств, за их сохранностью и эффективностью использования.

По назначению основные средства страховой организации подразделяются на производственные основные средства, то есть связанные со страховой деятельностью и непроизводственные основные средства, несвязанные с осуществлением уставной деятельности организации.

Оценка основных средств. Различают первоначальную, остаточную и восстановительную стоимость основных средств.

В бухгалтерском учете основные средства отражаются, как правило, по первоначальной стоимости.

При невозможности установить стоимость ценностей, переданных или подлежащих передаче организацией, стоимость основных средств, полученных организацией по договорам, предусматривающим исполнение обязательств неденежными средствами, определяется исходя из стоимости, по которой в сравнимых обстоятельствах приобретаются аналогичные объекты основных средств.

Фактические затраты на приобретение и сооружение основных средств определяются с учетом суммовых разниц, возникающих в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте

При определении рыночной стоимости могут быть использованы данные о ценах на аналогичную продукцию, полученные в письменной форме от организаций– изготовителей, сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекторов, сведения опубликованные в СМИ и специальной литературе.

Стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством РФ.

Остаточная стоимость основных средств определяется вычитанием из первоначальной стоимости амортизации основных средств.

С течением времени первоначальная стоимость основных средств отклоняется от стоимости аналогичных основных средств, приобретаемых или возводимых в современных условиях. Для устранения этого отклонения необходимо периодически переоценивать основные средства и определять восстановительную стоимость.

Восстановительная стоимость– это стоимость воспроизводства основных средств в современных условиях. До 1 января 1999 г. переоценка фондов по восстановительной стоимости производилась по соответствующим решениям Правительства РФ.

Единицей учета основных средств является отдельный инвентарный объект, под которым понимают законченное устройство, предмет или комплекс предметов со всеми приспособлениями и принадлежностями, выполняющими вместе одну функцию.

Каждому инвентарном объекту присваивают определенный инвентарный номер, который сохраняется за данным объектом на все время его нахождения в эксплуатации, запасе или консервации.

Инвентарный номер выбывших объектов могут присваиваться другим, вновь поступившим основным средствам не ранее чем через 5лет после выбытия.

Арендуемые основные средства могут учитываться у арендатора под инвентарными номерами, присвоенными им арендодателем.

Учет движения основных средств. Движение основных средств связано с осуществлением хозяйственных операций по поступлению, внутреннему перемещению и выбытию основных средств. Указанные операции оформляют типовыми формами первичной учетной документации.

Операциями по поступлению основных средств являются ввод их в действие в результате осуществления капитальных вложений, безвозмездное поступление основных средств, аренда, лизинг, оприходование неучтенных ранее основных средств, выявленных при инвентаризации, внутреннее перемещение.

Поступающие основные средства принимает комиссия, назначаемая руководителем организации. Для оформления приемки комиссия составляет в одном экземпляре акт (накладную) приемки– передачи основных средств (ОС-1) на каждый объект в отдельности. Общий акт на несколько объектов можно составлять лишь в том случае, если объекты однотипны, имеют одинаковую стоимость и приняты одновременно под ответственность одного и того же лица.

На дефекты, выявленные в процессе ревизии, монтажа или испытания оборудования, составляется акт о выявленных дефектах оборудования. В нем указывают по каждому наименованию оборудования выявленные дефекты и мероприятия или работы для устранения выявленных дефектов.

Приемку законченных работ по ремонту, реконструкции и модернизации объекта оформляют актом приемки– сдачи отремонтированных, реконструированных и модернизированных объектов (ОС-3). В акте указывают изменение в технической характеристике и первоначальной стоимости объекта.

Внутреннее перемещение основных средств из одного цеха в другой, а также их передачу из запаса в эксплуатацию оформляют актом (накладной) приемки– передачи основных средств.

Операции по списанию всех основных средств, кроме автотранспортных, оформляют актом на списание основных средств (ОС-4), а списание грузового или легкового автомобиля, прицепа или полуприцепа– актом на списание автотранспортных средств (ОС-4а). В актах на списание основных средств указывают техническое состояние и причину списания объекта, первоначальную стоимость, сумму амортизации, затраты на списание, стоимость материальных ценностей, полученных от ликвидации объекта, результат от списания.

Основным регистром аналитического учета основных средств являются инвентарные карточки. Карточки составляются в бухгалтерии на каждый инвентарный номер в одном экземпляре. Они могут использоваться для группового учета однотипных предметов, имеющих одинаковую техническую характеристику, одинаковую стоимость, одинаковое производственно– хозяйственной назначение и поступивших в эксплуатацию в одном календарном месяце. Инвентарные карточки заполняют на основе первичных документов и передают затем под расписку в соответствующий отдел организации.

Синтетический учет наличия и движения основных средств, принадлежащих организации на правах собственности, осуществляется на следующих счетах: 01 (основные средства), 02 (амортизация основных средств), 91 (прочие доходы и расходы), 75 (расчеты с учредителями), 08 (вложения во внеоборотные активы), 99 (прибыли и убытки).

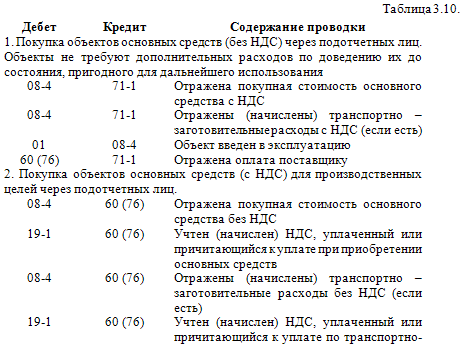

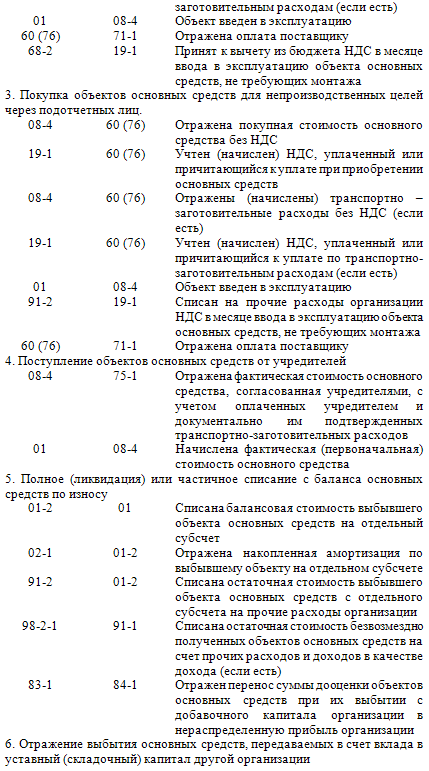

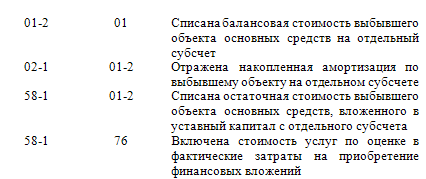

Основные типовые бухгалтерские проводки по движению основных средств[7] отражены в таблице 3.10.

Учет амортизации основных средств. Основные средства, в отличие от оборотных средств, находятся в замедленном кругообороте длительное время, участвуя производственной, коммерческой или иной деятельности организации. В процессе кругооборота основные средства, сохраняя свою первоначальную вещественную форму, постепенно изнашиваются, частями перенося свою стоимость на издержки производства и обращения. Износ представляет собой постепенное снашивание основных средств и перенесение их стоимости на вырабатываемую готовую продукцию (работы, услуги).

К моменту выбытия основные средства обладают иной потребительской стоимостью. Причиной изменения потребительской стоимости основных средств служит материальный (физический) и моральный износ, который с особой силой действует на активную часть основных средств– автомашины, оборудование и т. д.

Износ основных средств может быть подразделен на 3 вида (рода):

– физический износ первого рода происходит в результате участия основных средств в рабочих процессах, а и его величина будет зависеть от объема выполненных работ, количества часов работы и т. д. Физический износ от употребления является главной причиной, вызывающей потерю основными средствами потребительной стоимости,

– физический износ второго рода протекает при бездействии, неупотребления основных средств, и его величина будет зависеть от условий и времени их хранения. Физический износ второго рода также ведет к потере основными средствами потребительной стоимости,

– моральный износ активной части основных средств происходит в связи с техническим прогрессом, при котором менее производительные объекты основных средств (автомашины, станки, оборудование и пр.) заменяются более совершенными, с высокой производительностью, степенью надежности в использовании, способными в большей мере облегчать и сберегать живой труд и пр.

Износ основных средств не является объектом бухгалтерского учета, но служит для определения степени изношенности.

Объектом бухгалтерского учета является амортизация, представляющая собой денежное выражение износа основных средств.

Амортизация начисляется на все действующие и недействующие основные средства организаций независимо от формы собственности и виды деятельности.

Начисление амортизации производится только в течение срока полезного использования, причем срок полезного использования объектов основных средств определяется организацией самостоятельно при принятии объекта к бухгалтерскому учету, если он не установлен в централизованном порядке или отсутствует в технических условиях. Т. е. до полного погашения стоимости этого объекта, либо списания этого объекта (продажа, ликвидация и пр.) с баланса, либо в связи с прекращением права собственности или вещного права.

Амортизация начисляется с первого числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету, и прекращается с первого числа месяца, следующего за месяцем полного погашения стоимости этого объекта или его списания при выбытии.

Амортизация начисляется ежемесячно и включается в отчетный период независимо от результатов деятельности организации в этом отчетном периоде.

После утверждения приказом Минфина РФ от 03. 09.1997 N 65н Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/97) коренным образом изменились методы начисления амортизации, период начисления ее, корреспонденция счетов бухгалтерского учета и т. д. Однако эти изменения, к сожалению, не повлекли за собой изменений в реквизитах первичных документов и в регистрах бухгалтерского учета, в которых отражается амортизация основных средств.

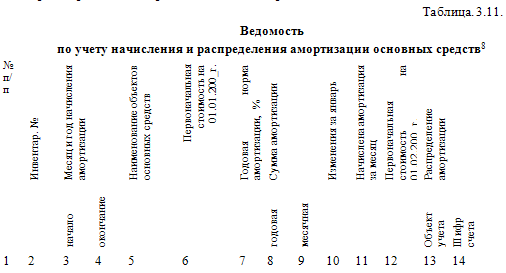

Таблица. 3.11. Ведомость по учету начисления и распределения амортизации основных средств[8]

С целью совершенствования первичных и сводных документов по начислению и распределению амортизации основных средств целесообразно объединить 3 документа «Расчет амортизационных отчислений по основным средствам на начало года» (ф. N59), «Расчет амортизации по поступившим и выбывшим основным средствам» (ф. N 60) и «Ведомость начисления амортизационных начислений за месяц» (ф. N 62), предусмотрев в «Объединенном» документе вкладыши для производства записей в течение года примерно по следующей форме (таблица 3.11). Техника составления предлагаемой формы ведомости не вызывает особых трудностей. Графы 3 и 4 предусмотрены в связи с тем, что амортизация начисляется только в течение нормативного срока эксплуатации основных средств, а не в течение фактического срока. Предусмотрение этих реквизитов в ведомости необходимо для того, чтобы не допустить «переамортизации» основных средств.

Способы начисления амортизации:

1. метод равномерного начисления (линейный) предполагает, что функциональная полезность актива зависит от времени его использования и не меняется на протяжении срока полезной службы, т. е. начисляется постоянная сумма амортизации на протяжении всего срока полезной службы актива.

При этом способе ежемесячные амортизационные отчисления производятся в одинаковых размерах в течение всего срока полезного использования объектов основных средств.

Пример. Приобретен объект стоимостью 120 тыс. руб. со сроком полезного использования 4 года. Годовая норма амортизационных отчислений составляет 25 % (100: 4). Годовая сумма амортизационных отчислений– 30 тыс. руб. (120 т.р. 25: 100), сумма амортизации за отчетный месяц– 2,5 тыс. руб. (30 т.р.: 12).2. метод уменьшаемого остатка исходит из того, что полезность и производительность объектов основных средств в начальные периоды использования значительно выше, чем в последующие, поэтому предусматривает начисление наибольших сумм амортизации в начальных периодах использования объекта и постепенное уменьшение суммы амортизации на протяжении срока его полезной службы.

Пример. Приобретен объект основных средств, первоначальная стоимость которого 300 тыс. руб. Срок полезного использования объекта составляет 5 лет, годовая норма амортизационных отчислений– 20 % (100: 5), годовая сумма амортизационных отчислений– 60 тыс. руб.В первый год эксплуатации сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта к бухгалтерскому учету, и составляет 60 тыс. руб., во второй год амортизация начисляется в размере 20 % от остаточной стоимости (первоначальная стоимость объектом за вычетом суммы начисленной амортизации) и составляет 48 тыс. руб. ((300– 60) 20: 100); в третий год эксплуатации амортизация начисляется в размере 20 % от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составляет 38,4 тыс. руб. ((240-48)• 20: 100) и т. д.

Необходимо отметить, что при использовании вышеуказанного способа субъекты малого предпринимательства могут применять коэффициент ускорения, равный двум, который предусматривается статьей 10 ФЗ РФ от 14.06.1995 г. N 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации».[9] В соответствии с Федеральным законом РФ от 29.09.1998 г. N 164-ФЗ «О лизинге» по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент равный трем, в соответствии с условиями договора финансовой аренды.

3 Способ амортизации по сумме чисел лет срока полезного использования. Этот способ также относится к ускоренным и позволяет производить амортизационные отчисления в первые годы эксплуатации в значительно больших размерах, чем в последующие. Указанный способ используется для объектов основных средств, стоимость которых уменьшается в зависимости от срока полезного использования; быстро наступает моральный износ; расходы на восстановление объекта увеличиваются с увеличением срока службы. Этот способ целесообразно применять при начислении амортизации по вычислительной технике, средствам связи; машинам и оборудованию малых и недавно образованных организаций, у которых нагрузка на объекты основных средств приходится на первые годы работы.

При способе списания стоимости по сумме числе леи срока использования годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе– число лет, остающихся до конца срока службы объекта, а в знаменателе– сумма чисел лет срока службы объекта.

Пример. Приобретен объект основных средств стоимостью 350 тыс. руб., со сроком полезного использования 6 лет. Сумма чисел лет срока службы составляет 21 год (1+2+3+4+5+6). В первый год эксплуатации указанного объекта может быть начислена амортизация в размере 6/21 или 28,05 %, что составит примерно 98,18 тыс. руб.; во второй год– 5/21 или 23,8 % (83,3 тыс. руб.); в третий год– 4/21 или 19,09 % (66,82 тыс. руб.) и т. д.

Метода начисления амортизации выбирается на основе предполагаемой схемы получения экономических выгод, если только эта предполагаемая схема получения экономических выгод от использования актива не меняется.

Бухгалтерский учет амортизации основных средств осуществляется на счете 02 «Амортизация основных средств». Этот счет предназначен для обобщения информации об амортизации основных средств, принадлежащих предприятию на правах собственности и сданного в лизинг. По своему отношению к балансу этот счет является пассивным, но в бухгалтерском балансе– нетто не находит своего отражения, так как основные средства в балансе показываются в остаточной стоимости. По кредиту счета учитываются остаток и начисленная сумма амортизации, а по дебету– списание амортизации.

Счет 02 субсчетов не имеет. Однако к этому счету могут быть открыты субсчета, предусмотренные в ранее действующем Плане счетов бухгалтерского учета: 1– Амортизация собственных основных средств, 2– Амортизация имущества, сданного в лизинг.

Амортизация основных средств представляет собой одну из статей затрат, поэтому при ее начислении дебетуют счета издержек производства и обращения и кредитуют счет 02.

Организация– арендодатель отражает начисленную сумму амортизации по основным средствам, сданным в аренду, бухгалтерской записью:

Дебет– сч.91 «Прочие доходы и расходы», с/сч.2 «Прочие расходы»

Кредит– сч.02.

Во всех случаях выбытия основных средств (продажа, списание при ликвидации, разборка, безвозмездная передача, недостача и т. д.) списывается амортизация, сумма которой определяется расчетным путем за весь период эксплуатации и не должна быть выше первоначальной (восстановительной) стоимости списываемого объекта. При этом составляется бухгалтерская запись:

Дебет– сч.02

Кредит– сч.01 «Основные средства», с/сч. «Выбытие основных средств».

Аналитический учет по счету 02 следует вести по видам и отдельным инвентарным объектам основных средств. При этом построение аналитического учета должно обеспечивать возможность получения данных об амортизации основных средств, необходимых для управления организацией и составления бухгалтерской отчетности.

Счет 02 «Амортизация основных средств» может корреспондировать со следующими счетами:

– по дебету

01 основные средства

03 доходные вложения в материальные ценности

79 внутрихозяйственные расчеты

83 добавочный капитал

– по кредиту

08 вложения в оборотные активы

20 основное производство

23 вспомогательные производства

25 общепроизводственные расходы

26 общехозяйственные расходы

29 обслуживающие производства и хозяйства

44 расходы на продажу

79 внутрихозяйственные расчеты

83 добавочный капитал

91 прочие доходы и расходы

97 расходы будущих периодов.

Нематериальные активы

Порядок бухгалтерского учета нематериальных активов регулируется Положением по бухгалтерскому учету «Учет нематериальных активов» ПБУ 14/2000, утвержденным Приказом Минфина России от 16 октября 2000 г. N 91н (далее – ПБУ 14/2000).

Необходимо отметить, что в настоящее время применяется и Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина России от 29 июля 1998 г. N 34н.

Между нормами ПБУ 14/2000 и Положения по ведению бухгалтерского учета существуют различия в определении объектов, относящихся к нематериальным активам, и в правилах начисления амортизации по ним.

Минфин России Письмом от 23 августа 2001 г. N 16-00-12/15 разъяснил, что эти два Положения являются нормативными правовыми актами одного иерархического уровня в системе правовых актов Российской Федерации, но нормативный акт, вступивший в силу позже, имеет приоритет перед актом, вступившим в силу ранее.

Таким образом, ПБУ 14/2000, вступившее в силу с 1 января 2001 г., имеет приоритет в нормативном регулировании бухгалтерского учета перед Положением по ведению бухгалтерского учета и бухгалтерской отчетности и, следовательно, при отнесении объектов к нематериальным активам, принятии их к бухгалтерскому учету необходимо в первую очередь руководствоваться ПБУ 14/2000.

В целях исчисления налога на прибыль порядок отнесения объектов к нематериальным активам определяется нормами гл.25 Налогового кодекса РФ.

Перечень объектов, которые в бухгалтерском учете включаются в состав нематериальных активов, приведен в п.4 ПБУ 14/2000.

К ним относятся объекты интеллектуальной собственности (исключительные права на результаты интеллектуальной деятельности):

– исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

– исключительное авторское право на программы для ЭВМ, базы данных;

– имущественное право автора или иного правообладателя на топологии интегральных микросхем;

– исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

– исключительное право патентообладателя на селекционные достижения.

Из приведенного перечня наглядно видно, что нематериальный актив представляет собой прежде всего исключительное право. Поэтому нематериальный актив никоим образом не должен отождествляться с материальными носителями информации, на которых отображен тот или иной результат интеллектуального труда.

Помимо перечисленных исключительных прав тем же п.4 ПБУ 14/2000 к нематериальным активам отнесены:

– деловая репутация организации;

– организационные расходы, т. е. расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада учредителей в уставный капитал организации.

При этом к нематериальным активам не относятся интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду, поскольку они неотделимы от своих носителей и не могут быть использованы без них.

Для того чтобы принять к бухгалтерскому учету объект в виде нематериального актива, необходимо, чтобы одновременно выполнялись следующие условия (п.3 ПБУ 14/2000):

а) отсутствие материально-вещественной (физической) структуры;

б) возможность идентификации (выделения, отделения) организацией от другого имущества;

в) использование в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации;

г) использование в течение длительного времени, т. е. срока полезного использования продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

д) организацией не предполагается последующая перепродажа данного имущества;

е) способность приносить организации экономические выгоды (доход) в будущем;

ж) наличие надлежаще оформленных документов, подтверждающих существование самого актива и исключительного права у организации на результаты интеллектуальной деятельности (патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака и т. п.).

Нематериальные активы представляют собой в основном исключительные права авторов, патентообладателей и других законных владельцев прав на объекты интеллектуальной собственности.

Взаимоотношения, возникающие между субъектами права в области интеллектуальной собственности, регулируются гражданским законодательством. Так, ст.128 ГК РФ результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность), отнесены к объектам гражданских прав.

Формирование первоначальной стоимости. Единицей бухгалтерского учета нематериальных активов является инвентарный объект, который представляет собой совокупность прав, возникающих из одного патента, свидетельства, договора уступки прав и т. п.

Основным признаком, по которому один инвентарный объект следует отличать от другого, служит выполнение им самостоятельной функции в производстве продукции (выполнении работ, оказании услуг) либо в использовании для управленческих нужд организации.

Все виды нематериальных активов, получаемых организацией, принимаются к бухгалтерскому учету по первоначальной стоимости, которая образуется из суммы фактических расходов на их приобретение (создание), за исключением налога на добавленную стоимость и других возмещаемых налогов в соответствии с действующим законодательством (п.6 ПБУ 14/2000).

Нематериальные активы могут быть получены организацией следующими способами:

– приобретены за плату;

– созданы самой организацией;

– получены в качестве вклада в уставный капитал;

– получены безвозмездно;

– получены по договорам, предусматривающим исполнение обязательств неденежными средствами.

Рассмотрим некоторые способы получения нематериальных активов подробнее.

Приобретение нематериальных активов за плату. Фактические расходы при приобретении нематериальных активов за плату могут складываться из следующих сумм:

– уплачиваемых правообладателю (продавцу) по договору уступки прав;

– уплачиваемых другим организациям за информационные и консультационные услуги, связанные с приобретением нематериальных активов;

– регистрационных сборов, таможенных пошлин, патентных пошлин и других аналогичных платежей, произведенных в связи с уступкой (приобретением) исключительных прав правообладателя;

– невозмещаемых налогов, уплачиваемых в связи с приобретением объекта нематериальных активов;

– вознаграждений, уплачиваемых посреднической организации, через которую приобретен объект нематериальных активов;

– иных расходов, непосредственно связанных с приобретением нематериальных активов.

Чтобы принять к бухгалтерскому учету приобретенный нематериальный актив, у приобретателя должен быть документ, подтверждающий наличие самого актива и исключительного права организации на данный объект. Таким документом может быть зарегистрированный в соответствии с законодательством договор уступки (приобретения), патент, свидетельство.

Пунктом 6 ПБУ 14/2000 предусмотрено, что при приобретении нематериальных активов в рассрочку или с отсрочкой платежа фактические расходы принимаются к бухгалтерскому учету в полной сумме кредиторской задолженности.

Если приобретенный нематериальный актив требует проведения дополнительных работ и затрат для дальнейшего использования в запланированных целях, то такие расходы увеличивают первоначальную стоимость этого актива. Такими расходами могут быть, например, суммы оплаты труда работников, единый социальный налог, материальные и иные расходы.

В соответствии с Инструкцией по применению Плана счетов затраты организации на объекты, которые впоследствии будут приняты к учету в качестве нематериальных активов, отражаются по дебету счета 08 «Вложения во внеоборотные активы» на субсчете 08/5 «Приобретение нематериальных активов».

Объекты нематериальных активов, оформленные в установленном порядке, принимаются к бухгалтерскому учету записью по дебету счета 04 «Нематериальные активы» в корреспонденции со счетом 08, субсчет 08/5, по первоначальной стоимости.

Пример.[10] По договору уступки организация за 600 000 руб. (в том числе НДС – 100 000 руб.) приобрела исключительное право на изобретение, которое будет использоваться при производстве продукции.Кроме этого специализированной организации оплачено по договору 51 000 руб. (в том числе НДС – 8500 руб.) за информационные и консультационные услуги по ведению переговоров и заключению договора на приобретение патента.За регистрацию договора уступки в Патентном ведомстве уплачен сбор в сумме 2500 руб. без НДС.Приобретение исключительного права на изобретение и формирование его первоначальной стоимости отражается следующими проводками:Дебет счета 76 (60) – Кредит счета 51 – 600 000 руб. – оплачено продавцу по договору уступки патента;Дебет счета 08/5 – Кредит счета 76 (60) – 500 000 руб. – отражены затраты по приобретению нематериального актива;Дебет счета 19 – Кредит счета 76 (60) – 100 000 руб. – отражена сумма НДС, уплаченная продавцу патента;Дебет счета 76 (60) – Кредит счета 51 – 51 000 руб. – оплачено за информационные и консультационные услуги;Дебет счета 08/5 – Кредит счета 76 (60) – 42 500 руб. – отражены затраты за информационно-консультационные услуги, связанные с приобретением нематериального актива;Дебет счета 19 – Кредит счета 76 (60) – 8500 руб. – отражена сумма НДС, уплаченная за консультационные услуги;Дебет счета 08/5 – Кредит счета 51 – 2500 руб. – отражен оплаченный регистрационный сбор;Дебет счета 04 – Кредит счета 08/5 – 545 000 руб. – на дату регистрации договора уступки в Патентном ведомстве приобретенный патент зачислен в состав нематериальных активов по сформированной первоначальной стоимости;Дебет счета 68 – Кредит счета 19 – 108 500 руб. – принят к вычету НДС, уплаченный по затратам, связанным с приобретением патента.

Создание нематериальных активов самой организацией. Согласно п.7 ПБУ 14/2000 нематериальные активы считаются созданными в случае, если:

– исключительное право на результаты интеллектуальной деятельности, полученные в порядке выполнения служебных обязанностей или по конкретному заданию работодателя, принадлежит организации-работодателю;

– исключительное право на результаты интеллектуальной деятельности, полученные автором (авторами) по договору с заказчиком, не являющимся работодателем, принадлежит организации-заказчику;

– свидетельство на товарный знак или на право пользования наименованием места происхождения товара выдано на имя организации.

Патентным законом предусмотрено, что автором изобретения, полезной модели, промышленного образца признается физическое лицо, творческим трудом которого они созданы (п.1 ст.7 Патентного закона).

Если же изобретение, полезная модель, промышленный образец созданы работниками при выполнении ими своих служебных обязанностей или при выполнении конкретного задания работодателя, то при отсутствии в трудовых договорах специальных положений о разграничении прав на результаты интеллектуального труда право на получение патента принадлежит работодателю (п.2 ст.8 Патентного закона).

Еще один момент, требующий пояснений, – это получение исключительного права на результаты интеллектуальной деятельности, возникающие по договору с заказчиком, не являющимся работодателем. Исключительные права в этом случае могут быть получены организацией, например, при выполнении НИОКР по договору с исполнителем, когда организация выступает заказчиком этих работ. По такому договору заказчику принадлежат и результаты НИОКР, и исключительные права на результат, если он охраноспособен.

Исключительные права могут быть получены также и по авторскому договору заказа, который предусмотрен ст.33 Закона «Об авторском праве и смежных правах». По такому договору автор обязуется создать произведение в соответствии с условиями договора и передать его заказчику.

Все нематериальные активы, созданные самой организацией, также принимаются к учету по первоначальной стоимости.

Первоначальная стоимость созданных нематериальных активов определяется как сумма фактических расходов на создание и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов в соответствии с действующим законодательством РФ (п.7 ПБУ 14/2000).

К расходам на создание относятся, в частности, израсходованные материальные ресурсы, оплата труда, услуги сторонних организаций по контрагентским (соисполнительским) договорам, патентные пошлины, связанные с получением патентов, свидетельств, и т. п.

Согласно п.8 ПБУ 14/2000 в фактические расходы на приобретение и создание нематериальных активов не включаются общехозяйственные и другие аналогичные расходы. Такие расходы могут быть включены в фактические расходы, только когда они непосредственно связаны с созданием активов.

Получение нематериальных активов в качестве вклада в уставный капитал организации. Возможность получения в качестве вклада в уставные капиталы организаций (оплаты акций) имущественных либо иных прав предусмотрена п.6 ст.66 ГК РФ, Федеральным законом от 8 февраля 1998 г. N 14-ФЗ «Об обществах с ограниченной ответственностью» и Федеральным законом от 26 декабря 1995 г. N 208-ФЗ «Об акционерных обществах».

Согласно п.1 ст.15 Закона «Об обществах с ограниченной ответственностью» вкладом в уставный капитал общества могут быть деньги, ценные бумаги, другие вещи или имущественные права либо иные права, имеющие денежную оценку.

Денежная оценка неденежных вкладов в уставный капитал общества, вносимых участниками общества, утверждается решением общего собрания участников общества, принимаемым всеми участниками общества единогласно. При этом если номинальная стоимость доли участника общества в уставном капитале общества, оплачиваемом неденежным вкладом, составляет более 200 минимальных размеров оплаты труда, установленных федеральным законом на дату представления документов для государственной регистрации общества, такой вклад должен оцениваться независимым оценщиком (п.2 ст.15 Закона «Об обществах с ограниченной ответственностью»).

В соответствии с п.2 ст.34 Закона «Об акционерных обществах» оплата акций, распределяемых среди учредителей общества при его учреждении, дополнительных акций, размещаемых посредством подписки, также может осуществляться деньгами, ценными бумагами, другими вещами или имущественными правами либо иными правами, имеющими денежную оценку.

При этом форма оплаты акций общества при его учреждении определяется договором о создании общества, а дополнительных акций – решением об их размещении.

Пунктом 3 ст.34 Закона «Об акционерных обществах» предусмотрено, что денежная оценка имущества, вносимого в оплату акций при учреждении общества, производится по соглашению между учредителями, а при оплате дополнительных акций неденежными средствами денежная оценка имущества, вносимого в оплату акций, производится советом директоров общества по правилам, предусмотренным ст.77 Закона «Об акционерных обществах».

В случаях оплаты акций неденежными средствами для определения рыночной стоимости вносимого имущества должен привлекаться независимый оценщик. Величина денежной оценки имущества, произведенной учредителями общества и советом директоров (наблюдательным советом) общества, не может быть выше величины оценки, произведенной независимым оценщиком (п.3 ст.34 Закона «Об акционерных обществах»).

Таким образом, первоначальная стоимость нематериальных активов, внесенных в счет вклада в уставный капитал организации, для целей бухгалтерского учета будет определяться исходя из их денежной оценки, согласованной учредителями организации, или по решению соответствующего органа с привлечением в необходимых случаях независимого оценщика.

Пример. Организация получила от одного из учредителей в качестве вклада в уставный капитал исключительные права на изобретение.Стоимость вклада, согласованная учредителями и подтвержденная независимым оценщиком, составляет 200 000 руб.Организацией оплачен регистрационный сбор в сумме 2500 руб. за перерегистрацию исключительного права на изобретение.В бухгалтерском учете эти операции отражаются следующими проводками:Дебет счета 75/1 – Кредит счета 80 – 200 000 руб. – отражена сумма задолженности участника по вкладу в уставный капитал;Дебет счета 08/5 – Кредит счета 75/1 – 200 000 руб. – отражена передача вклада;Дебет счета 08/5 – Кредит счета 51 – 2500 руб. – оплачен регистрационный сбор;Дебет счета 04 – Кредит счета 08/5 – 202 500 руб. – исключительные права на изобретение на дату регистрации зачислены в состав нематериальных активов.

Оформление первичных документов при постановке на учет нематериальных активов. Следует обратить особое внимание на правильное и полное оформление всех необходимых первичных документов, поскольку они являются не только основанием для отражения соответствующих записей на счетах бухгалтерского учета, но и служат подтверждением совершения хозяйственных операций, которые тем или иным образом учитываются для целей налогообложения.

Например, если в организации отсутствуют первичные учетные документы, подтверждающие получение нематериальных активов, использование их при изготовлении продукции (или управлении), либо из них не следует, что нематериальные активы использовались в производственном процессе, то у организации нет достаточных оснований для включения амортизации, начисленной по таким нематериальным активам, в затраты по изготовлению продукции (выполнению работ, оказанию услуг).

В соответствии с п.5 ПБУ 14/2000 единицей бухгалтерского учета нематериальных активов является инвентарный объект, которым признается совокупность прав, возникающих из одного патента, свидетельства, договора уступки прав и т. п.

Поэтому основным документом, необходимым для принятия нематериального актива к учету, является документ, подтверждающий право организации на владение и распоряжение данным активом. Таким документом может быть патент, свидетельство, договор и т. п.

Первичные учетные документы, применяемые для оформления операций с нематериальными активами, должны удовлетворять требованиям ст.9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете».

Госкомстатом России, на который возложены обязанности по разработке и утверждению форм первичной учетной документации, к настоящему времени утверждена только форма карточки учета нематериальных активов N НМА-1 (см. Постановление Госкомстата России от 30 октября 1997 г. N 71a).

Другие формы первичных учетных документов для оформления операций с нематериальными активами Госкомстатом России не утверждены. Поэтому организации при необходимости самостоятельно разрабатывают формы первичной документации исходя из требований законодательства по бухгалтерскому учету.

Амортизация нематериальных активов. Стоимость нематериальных активов (НМА) погашается частями в течение всего времени их использования в организации посредством начисления амортизации (п.14 ПБУ 14/2000).

Для определения суммы амортизационных отчислений за месяц организации необходимо:

– установить срок полезного использования объекта НМА;

– выбрать способ начисления амортизации по объекту;

– рассчитать норму амортизационных отчислений по каждому объекту.

При принятии объекта НМА к бухгалтерскому учету организация самостоятельно устанавливает срок его службы.

В силу того что состав нематериальных активов в бухгалтерском учете неоднороден, определять срок использования конкретного объекта НМА организация должна дифференцированно с учетом условий, перечисленных в п.17 ПБУ 14/2000.

Наиболее общим критерием определения срока полезного использования объекта НМА является ожидаемый срок его использования, в течение которого организация может получать экономические выгоды (доход). Руководствуясь только этим критерием, организации бывает достаточно сложно установить оптимальный срок использования того или иного объекта НМА.

В том случае, когда речь идет о правах на объекты интеллектуальной собственности, удостоверяемых соответствующим документом (патентом, свидетельством и т. д.), срок полезного использования в бухгалтерском учете определяется периодом действия этого документа.

Например, срок действия свидетельства на полезную модель в соответствии с п.3 ст.3 Патентного закона РФ от 23 сентября 1992 г. N 3517-1 не может превышать пяти лет с даты подачи заявки в федеральный орган исполнительной власти по интеллектуальной собственности. Таким образом, в бухгалтерском учете срок полезного использования права на полезную модель устанавливается равным пяти годам.

Для отдельных групп НМА срок полезного использования определяется исходя из количества продукции или иного натурального показателя объема работ, ожидаемого к получению в результате использования этого объекта.

Срок полезного использования такого объекта – величина переменная, которая зависит от ряда показателей функционирования организации, например от объема произведенной продукции за отчетный период.

В случае если возникли затруднения с определением срока полезного использования объекта НМА (или этот срок установить невозможно), нормы амортизационных отчислений по ним устанавливаются в расчете на 20 лет (но не более срока деятельности организации).

Пунктом 15 ПБУ 14/2000 предусмотрены следующие способы начисления амортизации:

– линейный;

– уменьшаемого остатка;

– списания стоимости пропорционально объему продукции (работ, услуг).

ПБУ 14/2000 разрешено использовать один из способов начисления амортизации применительно к группе однородных объектов НМА.

Поэтому перед тем как приступить к выбору способа начисления амортизации, организации целесообразно все свои НМА поделить на группы, объединенные общими признаками (например, исключительные права на товарные знаки – в первую группу, на промышленные образцы – во вторую и т. д.).

Организация вправе выбрать любой способ (способы) начисления амортизации: один – по всем группам однородных объектов, либо различные способы – для разных групп объектов НМА.

Выбытие нематериальных активов. Стоимость нематериальных активов, использование которых прекращено для целей производства продукции, выполнения работ и оказания услуг либо для управленческих нужд организации (в связи с прекращением срока действия патента, свидетельства, других охранных документов, уступкой (продажей) исключительных прав на результаты интеллектуальной деятельности либо по другим основаниям), подлежит списанию.

Если амортизационные отчисления по каким-либо нематериальным активам отражаются в бухгалтерском учете путем накопления соответствующих сумм (т. е. с использованием счета 05), то одновременно со списанием стоимости этих объектов подлежит списанию сумма накопленных амортизационных отчислений.

Доходы и расходы от списания нематериальных активов в бухгалтерском учете отражаются в том отчетном периоде, к которому они относятся, увеличивая (уменьшая) финансовые результаты организации (п.п.22, 23 ПБУ 14/2000).

Продажа нематериальных активов. Владелец нематериального актива имеет право уступить (продать) принадлежащие ему исключительные права на этот актив. В этом случае стоимость проданного актива подлежит списанию с баланса. При этом поступления от продажи нематериальных активов отражаются в бухгалтерском учете в составе прочих доходов (п.7 ПБУ 9/99), а расходы, связанные с их продажей, – в составе прочих расходов (п.11 ПБУ 10/99).

Сведения о продаже нематериального актива отражаются в графах 13 – 17 Карточки учета нематериальных активов (форма N НМА-1, утверждена Постановлением Госкомстата России от 30 октября 1997 г. N 71а).

В бухгалтерском учете организации операции по продаже нематериального актива отражаются проводками:

Дебет счета 62 (76) – Кредит счета 91 – продажная стоимость нематериального актива отражена в составе прочих доходов организации;

Дебет счета 91 – Кредит счета 68/"НДС" (76/"НДС") – отражен НДС с продажной стоимости нематериального актива;

Дебет счета 05 – Кредит счета 04 – списана сумма амортизации, начисленной по нематериальному активу к моменту выбытия;

Дебет счета 91 – Кредит счета 04 – остаточная стоимость нематериального актива списана в состав прочих расходов.

Пример. Организация А (патентообладатель) уступила патент организации Б за 1 200 000 руб., включая НДС 20 % – 200 000 руб. Первоначальная стоимость патента по данным бухгалтерского учета организации А – 3 000 000 руб. Сумма амортизации, начисленной к моменту уступки, – 2 400 000 руб.Денежные средства от организации Б поступили на расчетный счет организации А в июне 2003 г. В этом же месяце договор был зарегистрирован в Патентном ведомстве.В бухгалтерском учете организации А на дату регистрации договора об уступке патента должны быть сделаны следующие проводки:Дебет счета 62 – Кредит счета 91 – 1 200 000 руб. – отражена продажная стоимость патента;Дебет счета 91 – Кредит счета 68/"НДС" – 200 000 руб. – отражен НДС с продажной стоимости патента;Дебет счета 05 – Кредит счета 04 – 2 400 000 руб. – списана сумма амортизации, начисленной по патенту к моменту выбытия;Дебет счета 91 – Кредит счета 04 – 600 000 руб. – остаточная стоимость патента списана в состав прочих расходов.

Безвозмездная передача нематериальных активов. В бухгалтерском учете организации безвозмездная передача нематериального актива отражается проводками:

Дебет счета 05 – Кредит счета 04 – списана сумма амортизации, начисленной по нематериальному активу к моменту выбытия;

Дебет счета 91 – Кредит счета 04 – остаточная стоимость нематериального актива списана в состав прочих расходов;

Дебет счета 91 – Кредит счета 68/"НДС" – НДС с рыночной стоимости нематериального актива начислен к уплате в бюджет.

Передача нематериальных активов в виде вклада в уставный (складочный) капитал другой организации. Передача нематериальных активов в качестве вклада в уставный (складочный) капитал другой организации отражается проводками:

Дебет счета 05 – Кредит счета 04 – списана сумма амортизации, начисленная к моменту передачи;

Дебет счета 58 – Кредит счета 04 – отражена сумма вклада в соответствии с учредительными документами.

Выявленная разница между денежной оценкой вклада в соответствии с учредительными документами и остаточной стоимостью переданного нематериального актива подлежит отражению по дебету (кредиту) счета 91 в составе расходов (доходов):

Дебет счета 04 (91) – Кредит счета 91 (04) – отражена разница между денежной оценкой вклада и остаточной стоимостью переданного актива.

Пример. Организация А передает в качестве вклада в уставный капитал организации Б патент на изобретение. Стоимость вклада организации А в соответствии с учредительными документами – 200 000 руб.Остаточная стоимость патента по данным бухгалтерского и налогового учета организации А одинакова и составляет 150 000 руб. Первоначальная стоимость патента по данным бухгалтерского учета организации А – 200 000 руб., сумма начисленной амортизации – 50 000 руб.В бухгалтерском учет организации А передача патента в счет вклада в уставный капитал организации Б отражается проводками:Дебет счета 58 – Кредит счета 04 – 200 000 руб. – отражена стоимость вклада в соответствии с учредительными документами;Дебет счета 05 – Кредит счета 04 – 50 000 руб. – списана амортизация, начисленная к моменту передачи патента;Дебет счета 04 – Кредит счета 91 – 50 000 руб. – разница между денежной оценкой вклада в соответствии с учредительными документами (200 000 руб.) и остаточной стоимостью патента (150 000 руб.) включена в состав прочих доходов.

Своим успехом я обязана тому, что никогда не оправдывалась и не принимала оправданий от других.

Своим успехом я обязана тому, что никогда не оправдывалась и не принимала оправданий от других.