Резерв на предстоящую оплату отпусков

В соответствии с п. 11 и п. 12 ПБУ 1/98, утвержденным Приказом Минфина России от 09.12.1998 № 60н, организация должна сама определить будет ли создаваться тот или иной резерв, раскрыть способ резервирования сумм в бухгалтерском и налогов учетах в учетной политике. Обычно для формирования резерва на предстоящую оплату отпусков составляется расчет размера ежемесячных отчислений в резерв, исходя из предполагаемой годовой суммы расходов на оплату отпусков и обязательных отчислений в социальные фонды, в том числе и обязательное страхование от несчастных случаев (путем деления годовой суммы на число месяцев в году).

В целях налогообложения резерв на предстоящую оплату отпусков работников формируется исходя из суммы фактически учтенных в налоговом учете расходов на оплату труда и ежемесячного процента отчислений в резерв. Процента отчислений устанавливается организацией на год и определяется как отношение предполагаемой суммы расходов на оплату отпусков (включая сумму ЕСН) к предполагаемому годовому размеру расходов на оплату труда (ст. 324.1 НК РФ).

При этом суммы фактических расходов на оплату труда в связи с различием состава расходов на оплату труда для бухгалтерского и налогового учетов могут отличаться.

По истечении отчетного года резерв на предстоящую оплату отпусков работников уточняется, т.е. он дожжен числиться в учете и отчетности в размере, подтвержденном специальным расчетом, основанным на количестве дней неиспользованного отпуска за прошедший отчетный год (п. 3.50 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина России от 13.06.1995 г. №49).

Например, организация в течение года создала резерв в размере 153 600 руб. ((10 000 руб.+10 000 руб.*28%)*12 месяцев). Фактически выплаты отпускных с учетом ЕСН составили 140 800 руб. (110 руб.*1,28), оценка неиспользованных отпускных с учетом ЕСН составила 38 400 руб. (30 000 руб.*1,28).

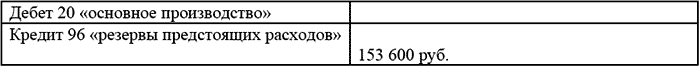

В бухгалтерском учете организация отражает создание резерва следующими записями:

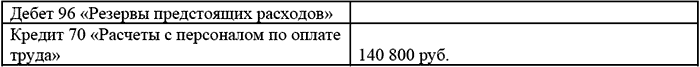

Начисление отпускных с учетом ЕСН за счет созданного резерва отражено следующими записями:

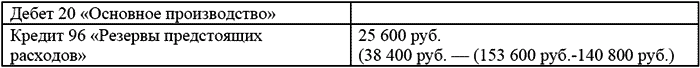

По окончании года корректируется сумма резерва до кредитового сальдо, равного 38 400 руб.

Если организация приняла решение относить в следующем году расходы на оплату отпусков работников по мере их начисления непосредственно на себестоимость продукции (работ, услуг), то сальдо резерва на начало следующего года списывается в декабре текущего года на увеличение финансового результата (письмо Минфина России от 21.01.1998 г. №04-02-14).

При определении суммы резерва по итогам отчетного периода в расчет принимаются суммы фактических расходов на оплату труда и ЕСН без учета расходов на обязательное пенсионное страхование работников, которые признаны неналоговым платежом.

Вернемся к вышеприведенному примеру. Если у организации в бухгалтерском учете и налоговом учете не различались суммы плановых и фактических расходов на плату труда текущего периода, то в налоговом учете создание и использование резерва выглядит следующим образом:

Организация создала резерва в налоговом учете в размере 134 400 руб. ((10 000 руб.+10 000 руб. *12%)*12 месяцев). Фактические выплаты отпускных с учетом ЕСН, кроме обязательного пенсионного страхования, составили 123 200 руб. (110 000 руб. * 1,12 ), сумма оценки неиспользованного отпуска с учетом ЕСН, кроме обязательного пенсионного страхования составила 33 600 руб. (30 000 руб.*1,12). По окончании года уточняем сумму созданного резерва. Она составляет 100 800 руб. (134 400 руб. – 33 600 руб.). Затем сумму уточненного созданного резерва (102 600 руб.) сравниваем с суммой фактических расходов – 100 800 руб. В состав расходов дополнительно включается сумма 22 400 руб. (123 200 руб. – 100 800 руб.). Таким образом, всего в составе расходов по данной статье за год будет учтено 156 800 руб. (134 400 руб. + 22 400 руб.).

Обращаю внимание бухгалтеров, сумма оплаты переходящих на следующий год отпусков (т.е. если отпуск предоставлен на период декабрь – январь), начисленная в предыдущем году, учитывается за счет резерва, начисленного в предыдущем году.

В бухгалтерском учете сальдо по счету резерва на отпуска за конкретный отчетный год следует вести до тех пор, пока за этот конкретный год отпуск не используют все работники организации, под которых оставлен резерв. После этого остатки резерва списываются на счет учета прочих доходов и расходов.

В соответствии со ст. 124 ТК РФ отпуск может быть перенесен на срок не более 12 месяцев после окончания того рабочего года, за который он предоставляется. Если в нарушении трудового законодательства между работодателем и работником достигнуто соглашение о переносе отпуска на более поздний период, то, исполняя требования достоверности данных бухгалтерского учета , бухгалтер может оставить числиться сумму такого резерва в балансе до момента использования отпуска. Кроме того, ГК РФ статей 126 предусмотрена замена ежегодного отпуска денежной компенсацией, которая выплачивается за счет созданного резерва.

Учитывая возможность переноса на следующий год, остатка резерва на оплату отпусков, расходы на отпуск , перенесенный на следующий год, в том числе компенсации, должны производиться за счет резерва.

В целях налогообложения п. 7 ст. 255 НК РФ дает право на восстановление суммы остатка резерва по истечении установленного для использования отпуска года. Если работник уйдет в более поздний срок, то уменьшение налоговой базы на эти суммы вряд ли будет признано правомерным.

Что разум человека может постигнуть и во что он может поверить, того он способен достичь

Что разум человека может постигнуть и во что он может поверить, того он способен достичь