Какие налоги нужно платить с доходов от инвестиций

Инвестирование считается оптимальным вариантом пассивного заработка. Самым популярным активом считаются ценные бумаги, в меньшей степени ликвидны материальные активы – золото и недвижимость. Выгодное вложение может обеспечить комфортную старость или стать дополнительной «подушкой безопасности». Однако при расчете итоговой доходности нужно учитывать уплату налогов.

Так, с дохода от любого актива необходимо платить НДФЛ. По сути, налог при продаже акций является ничем иным, как НДФЛ. Согласно налоговому законодательству РФ, ставка НДФЛ изменяется в зависимости от получаемого дохода. Для резидентов РФ с доходом менее 5 миллионов в год НДФЛ равен 13%, при превышении порога в 5 миллионов ставка поднимается до 15%. Для нерезидентов ставки равны 30%. Отметим, что статус налогового резидента России можно получить при регулярных налоговых отчислениях и нахождении на территории страны последние 12 месяцев (суммарно не менее 183 дней за период).

Так, с дохода от любого актива необходимо платить НДФЛ. По сути, налог при продаже акций является ничем иным, как НДФЛ. Согласно налоговому законодательству РФ, ставка НДФЛ изменяется в зависимости от получаемого дохода. Для резидентов РФ с доходом менее 5 миллионов в год НДФЛ равен 13%, при превышении порога в 5 миллионов ставка поднимается до 15%. Для нерезидентов ставки равны 30%. Отметим, что статус налогового резидента России можно получить при регулярных налоговых отчислениях и нахождении на территории страны последние 12 месяцев (суммарно не менее 183 дней за период).

Налоговая ставка может изменяться в ряде случаев, например, при подписании формы W-8BEN российские инвесторы смогут платить 13% налога за дивиденды американских компаний, вместо изначальных 30%. Из этих 13% 10% удерживает США, оставшиеся 3% идут на налоговые отчисления Российской Федерации.

Различные льготы можно получать при вложении в определенные секторы экономики (мира в целом и отдельной страны в частности), при покупке ценных бумаг определенного типа.

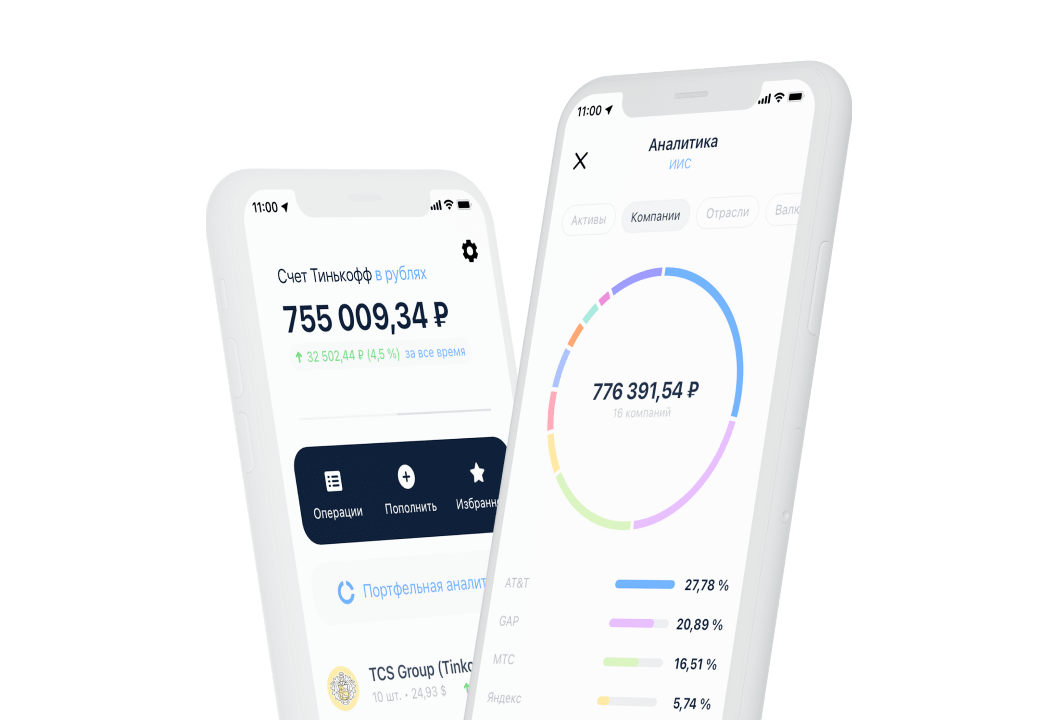

Граждане РФ могут существенно сэкономить, используя льготные брокерские счета, например индивидуальный инвестиционный счет (ИИС), который позволяет не выплачивать 13% НДФЛ с суммы, заработанной с помощью этого счета.

Граждане РФ могут существенно сэкономить, используя льготные брокерские счета, например индивидуальный инвестиционный счет (ИИС), который позволяет не выплачивать 13% НДФЛ с суммы, заработанной с помощью этого счета.

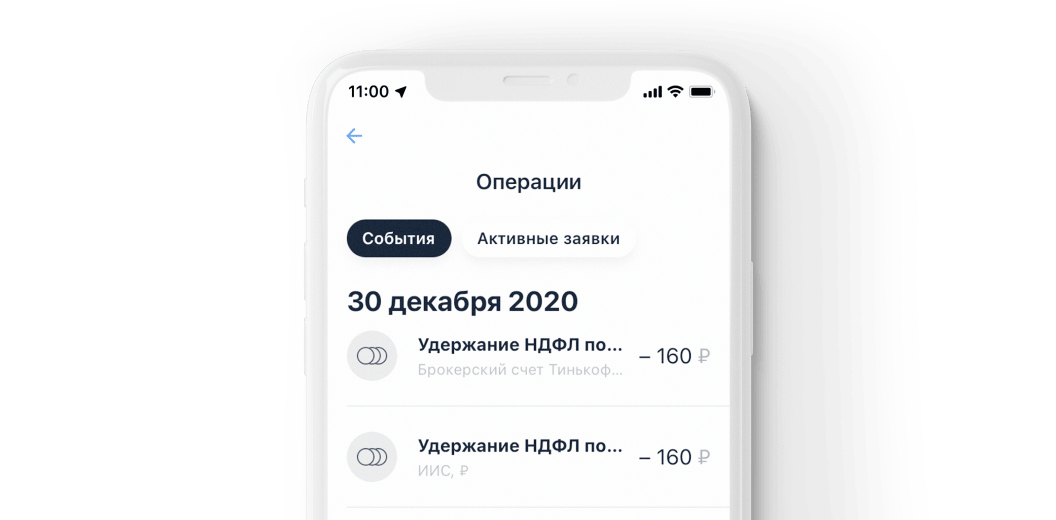

В большинстве случаев за инвестора выплачивает налог брокер, «автоматически» добавляя эту сумму к общим расходам сделки.

Брокер самостоятельно рассчитывает налог и перечисляет его в налоговую в таких случаях:

- от продажи ценных бумаг любого типа;

- при оформлении дивидендных выплат от отечественных компаний;

- при получении купонов по облигациям;

- при погашении ПИФов.

Самостоятельно платить налог инвестор должен при взаимодействии в иностранными компаниями (получении от них дивидендов, выплат по облигациям, ПИФам, фьючерсам и прочее).

Для самостоятельной выплаты налогов удобно использовать сервис Госуслуг или личный кабинет на сайте ФНС. Подавать декларацию необходимо по форме 3-НДФЛ. Можно платить налоги как физическое лицо или открыть ИП (однако второй вариант требует больше действий, поэтому сопряжен с рядом трудностей).

При заполнении деклараций в «цифровом» формате потребуется электронная подпись. Сделать ее можно в том же отделении ФНС в кратчайший срок – от получаса до одного рабочего дня. Платить налоги можно и офф-лайн при личном посещении ближайшего отделения ФНС. Самый надежный вариант – посетить отделение по месту постоянной регистрации.

- Эффективное распределение рабочего времени на круглосуточных работах

- Как ИП платить алименты

- В 2022 ПФР упростит получение пособий

- Имеет ли работодатель право не допускать в столовую работников без QR-кода

- Оплачивать ли отпуск сотруднику, получающему образование не по профилю работы?

- Преображение кожи с Inmode: Искусство безинвазивных технологий

- Теннис с прогнозом на следующую неделю: как подготовиться к ставкам

Если вы думаете, что на что-то способны, вы правы; если думаете, что у вас ничего не получится - вы тоже правы.

Если вы думаете, что на что-то способны, вы правы; если думаете, что у вас ничего не получится - вы тоже правы.